Προαιρετική δημόσια προσφορά στους κατόχους υβριδικών κεφαλαίων, ομολόγων μειωμένης εξασφάλισης, προνομιούχων μετοχών ΗΠΑ και κατόχων ομολόγων υψηλής διαβάθμισης (senior bonds) κατέθεσε η Εθνική Τράπεζα.

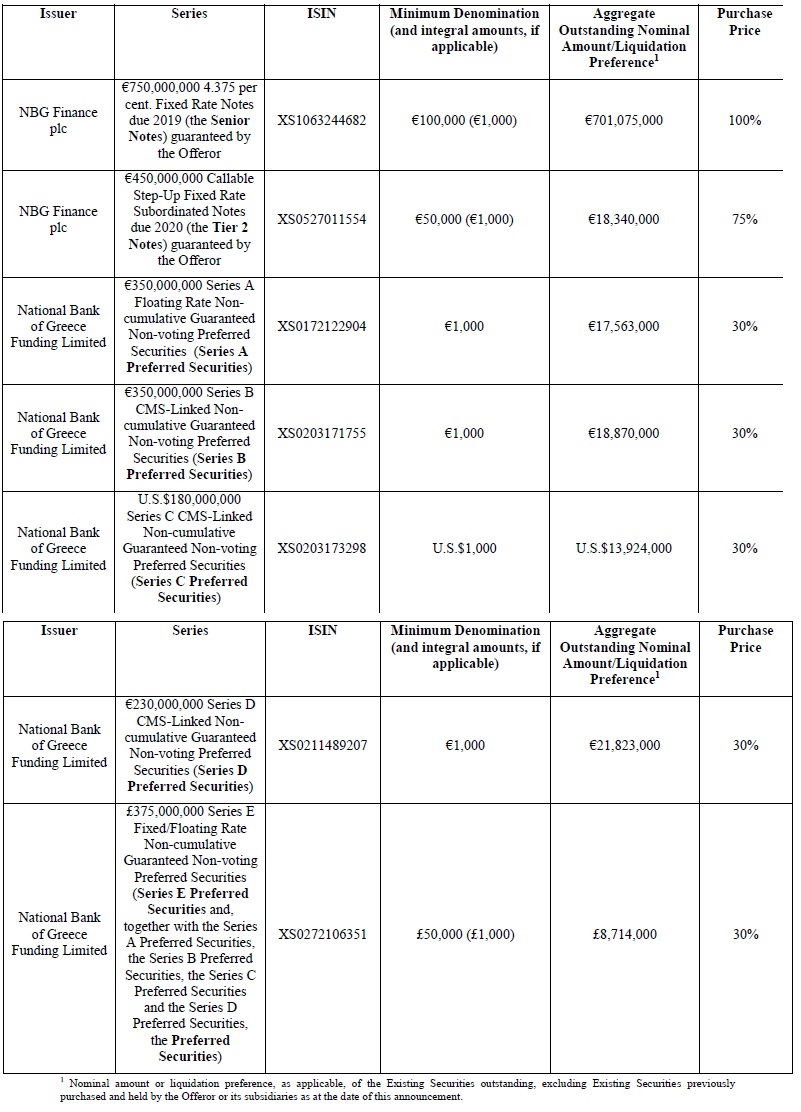

Η δημόσια προσφορά αφορά σε εκκρεμείς τίτλους αξίας 777,7 εκατ. ευρώ, 13,9 εκατομμυρίων δολαρίων ΗΠΑ και 8,7 εκατ. στερλίνων.

Οπως και οι υπόλοιπες τράπεζες, η πρόταση της Εθνικής αφορά σε μετατροπή των τίτλων σε μετοχές, σε ποσοστό από 30% έως 100%, στο πλαίσιο της επικείμενης αύξησης κεφαλαίου της τράπεζας.

Οι προσφορές γίνονται στο πλαίσιο της αξιολόγησης, για να δημιουργηθεί κεφάλαιο Common Equity Tier I και να ενισχυθεί η κεφαλαιακή θέση του εκδότη, υπογραμμίζει στην ανακοίνωσή της η τράπεζα.

Διαχειριστές της έκδοσης είναι οι Goldman Sachs, Morgan Stanley και Nomura. Η ημερομηνία λήξης της προσφοράς είναι η 11η Νοεμβρίου, οπότε θα ανακοινωθούν και τα αποτελέσματα.

* Δείτε αναλυτικά την δημόσια προσφορά στη στήλη Συνοδευτικό Υλικό.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία