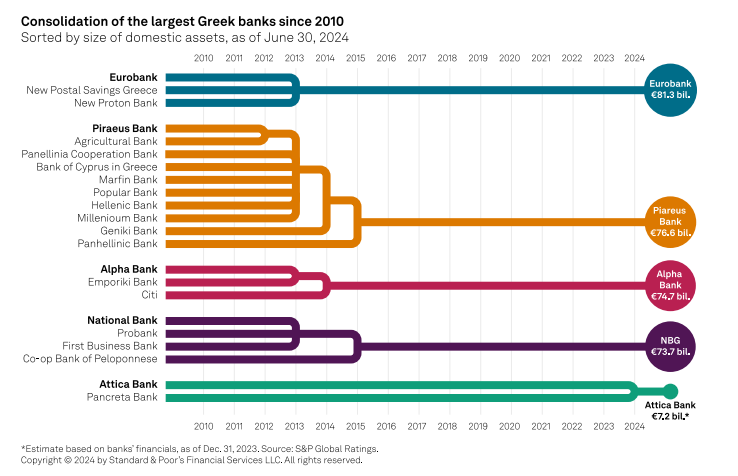

Η αναδιάρθρωση και η ενοποίηση του ελληνικού τραπεζικού συστήματος πλησιάζει στο τέλος της, τονίζει η S&P σε έκθεσή της με τίτλο: «Η έξοδος του ΤΧΣ από την Εθνική αποτελεί ορόσημο στο έπος αναδιάρθρωσης της Ελλάδας μετά την κρίση».

Οπως αναφέρει ο οίκος, στις 2 Οκτωβρίου 2024, το Ελληνικό Ταμείο Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ) ολοκλήρωσε την πώληση του μεριδίου του στην Εθνική Τράπεζα της Ελλάδος (ΕΤΕ). Καθώς οι εργασίες ομαλοποιούνται και η κερδοφορία βελτιώνεται, το ΤΧΣ εκχωρεί σταδιακά τα μερίδιά του στις εγχώριες συστημικά σημαντικές τράπεζες της Ελλάδας (D-SIBs).

Οι προσπάθειες αναδιάρθρωσης έχουν βελτιώσει την αποδοτικότητα των ελληνικών τραπεζών και έχουν μειώσει τον μέσο δείκτη κόστους προς έσοδα του κλάδου στο 32,4% -ο δεύτερος καλύτερος στην Ε.Ε.

Οι υγιείς ισολογισμοί -με τους δείκτες ΝPE να διαμορφώνονται στο 3,6% για τις τέσσερις συστημικές τράπεζες και στο 6,9% για το τραπεζικό σύστημα, έναντι υψηλού στο 48,6% στις 31/3/2018-, καθώς και οι σημαντικά βελτιωμένες προοπτικές κερδοφορίας σημαίνουν ότι η ελληνική κυβέρνηση είναι σε καλή θέση για να εξέλθει συνολικά από το ελληνικό τραπεζικό σύστημα, τονίζει η S&P.

«Κατά την άποψή μας, η επιτυχημένη διάθεση των μετοχών του ΤΧΣ στις τέσσερις συστημικές τράπεζες της Ελλάδας και η ισχυρή ζήτηση από ξένους θεσμικούς επενδυτές για μετοχές της Εθνικής Tράπεζας καταδεικνύουν το ολοένα και πιο θετικό κλίμα των αγορών προς τις ελληνικές τράπεζες», δήλωσε ο αναλυτής της S&P Global Ratings, Pierre Hollegien.

Τον Οκτώβριο, η UniCredit αποτέλεσε την πρώτη μεγάλη ευρωπαϊκή τράπεζα που υπέγραψε στρατηγική συνεργασία με μια από τις μεγάλες ελληνικές τράπεζες εδώ και μια δεκαετία. Το θετικό επενδυτικό κλίμα θα στηρίξει την πρόσβαση των ελληνικών τραπεζών στις αγορές χρέους και θα ενισχύσει την ευελιξία τους και το χρηματοδοτικό τους προφίλ.

Δεν αλλάζει στάση για το αξιόχρεο των τραπεζών

Η έξοδος του ΤΧΣ από τις τέσσερις τράπεζες δεν θα επηρεάσει την άποψή μας για την πιστοληπτική ικανότητα των τραπεζών, καθώς οι αξιολογήσεις μας αντανακλούσαν πάντα την υπόθεσή μας ότι η κρατική ιδιοκτησία θα ήταν προσωρινή και μη παρεμβατική, εξηγεί ο αναλυτής.

Καθώς αποχωρεί το ΤΧΣ, αίρονται και οι περιορισμοί στη διαχείριση κεφαλαίων από τις τράπεζες, επιτρέποντάς τους να αναζητήσουν πιο ενεργή διαχείριση, αντίστοιχη με αυτή των διεθνών ανταγωνιστών τους. Μετά από μια δεκαετία, οι τράπεζες επανέφεραν τα μερίσματα το 2024 και αυξάνουν σταδιακά τις πληρωμές μερισμάτων στο όριο του 40-50%. Κάποιες έχουν ήδη εμπλακεί σε κινήσεις εξαγορών, όπως η Eurobank που απέκτησε πλειοψηφικό ποσοστό στην Ελληνική Τράπεζα. Τυχόν νέα deals αλλά και πρόσθετες ανταμοιβές σε μετόχους θα βαρύνουν την ενίσχυση κεφαλαίων από τις τράπεζες.

Η εκκρεμότητα

Οι αναβαλλόμενες φορολογικές απαιτήσεις (DTC) είναι το τελευταίο κατάλοιπο από την ελληνική κρίση χρέους αλλά η μείωσή τους θα χρειαστεί χρόνια. Οι υψηλές DTC επιβαρύνουν το αξιόχρεο των τραπεζών καθώς μια πιιθανή ενεργοποίησή τους θα προκαλέσει αραίωση (dilution) στις μετοχές. Οι τέσσερις συστημικές τράπεζες στοχεύουν να μειώσουν τα ποσοστά των DTCs περίπου στο 30% ως το 2026 και κάτω από το 20% των κεφαλαίων τους ως το 2030, μέσω οργανικής παραγωγής κεφαλαίων και αποσβέσεων.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα