Οι τέσσερις ελληνικές συστημικές τράπεζες κατέγραψαν ισχυρά κέρδη το πρώτο εξάμηνο του 2024, υποστηριζόμενα από την ανθεκτική αύξηση των καθαρών εσόδων από τόκους, τη δημιουργία σταθερών εσόδων από προμήθειες και τη συγκράτηση του κόστους και των απομειώσεων, επισημαίνει ανάλυση της Moody's.

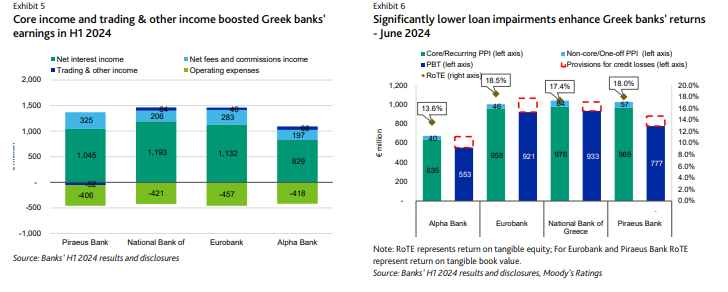

Ο οίκος επισημαίνει ότι τα ισχυρά επαναλαμβανόμενα κέρδη και οι περιορισμένες προβλέψεις στηρίζουν τις τρέχουσες πιστοληπτικές αξιολογήσεις των τεσσάρων τραπεζών (σ.σ. ο οίκος δίνει αξιολόγηση Βaa2 με σταθερές προοπτικές για Eurobank και Εθνική και Βaa3 με σταθερές προοπτικές σε Alpha Bank και Πειραιώς).

Συμπληρώνει δε ότι κατάφεραν να μειώσουν περαιτέρω τα προβληματικά δάνειά τους και να διατηρήσουν σε υψηλά επίπεδα χρηματοδότηση και ρευστότητα.

Τα μη εξυπηρετούμενα ανοίγματα (NPEs) συνέχισαν να μειώνονται αν και οριακά το πρώτο εξάμηνο του 2024, κατεβάζοντας τον σταθμισμένο μέσο δείκτη NPE σε περίπου 3,6% τον Ιούνιο του 2024, από 4,1% το 2023.

Σε αυτό το επίπεδο, οι τέσσερις τράπεζες συγκλίνουν στον μέσο όρο των μεγάλων τραπεζών της ΕΕ (2,3% τον Μάρτιο του 2024), κυρίως λόγω των αναδιαρθρώσεων, της αύξησης των νέων χορηγήσεων και ορισμένων μικρών τιτλοποιήσεων. Παρά τα ακόμη υψηλά επιτόκια δανείων, αναμένουμε ότι οι ελληνικές τράπεζες το 2024 θα συνεχίσουν να βελτιώνουν την ποιότητα του ενεργητικού, σημειώνει ο οίκος αξιολόγησης.

Και οι τέσσερις ελληνικές τράπεζες κατέγραψαν σχετικά «άνετους» εποπτικούς δείκτες κεφαλαίου τον Ιούνιο του 2024 πάνω από τις ελάχιστες απαιτήσεις, υποστηριζόμενοι από την ισχυρή κερδοφορία τους και τη δημιουργία οργανικών κεφαλαίων. Ο μέσος δείκτης Common Equity Tier 1 (CET1) ήταν 16% τον Ιούνιο του 2024 σε σύγκριση με 15,7% το 2023 και 13,8% το 2022. Παρά τη σταδιακή μείωση των Αναβαλλόμενων Φορολογικών Πιστώσεων (DTC), οι τελευταίες παραμένουν σημαντικό κομμάτι των κεφαλαίων, επισημαίνει ο οίκος.

Ανθεκτική κερδοφορία το πρώτο εξάμηνο

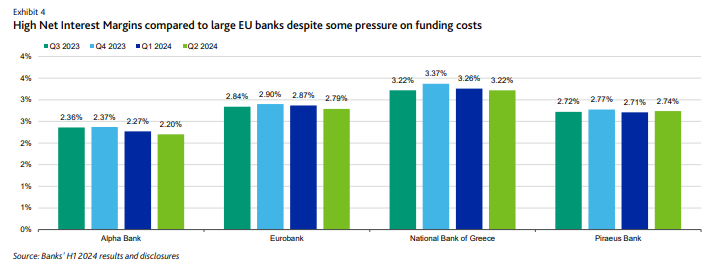

Τα καθαρά έσοδα από τόκους αυξήθηκαν κατά 10% συνδυαστικά και για τις τέσσερις τράπεζες σε ετήσια βάση, στηρίζοντας τα βασικά λειτουργικά έσοδα με ώθηση από τα υψηλά επιτόκια των δανείων και τις νέες χορηγήσεις. Ο νέος δανεισμός στηρίχθηκε από ισχυρή ζήτηση από την πλευρά των επιχειρήσεων, που, σε συνδυασμό με τις χαμηλότερες προβλέψεις για επισφάλειες και τις συνεχιζόμενες κινήσεις περιορισμού του κόστους, στήριξαν την κερδοφορία των τραπεζών. Εξετάζοντας το επόμενο διάστημα ως τα τέλη του 2025, η Moody’s αναμένει ότι τα κέρδη των τραπεζών θα παραμείνουν ισχυρά, παρά την αναμενόμενη πίεση στα περιθώρια.

Οι εγχώριες καταθέσεις των τεσσάρων συστημικών τραπεζών αυξήθηκαν κατά περίπου 1,4% σε ετήσια βάση, αντιστοιχώντας στο 73% του συνολικού ενεργητικού, με υψηλό μέσο δείκτη κάλυψης (LCR) της τάξεως του 207%. Περίπου τα μισά ρευστοποιήσιμα στοιχεία ενεργητικού είναι κρατικοί τίτλοι, ενώ αναμένουμε ότι και οι τέσσερις τράπεζες θα ευθυγραμμιστούν με τις ελάχιστες απαιτήσεις του προγράμματος MREL το 2024-5.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία