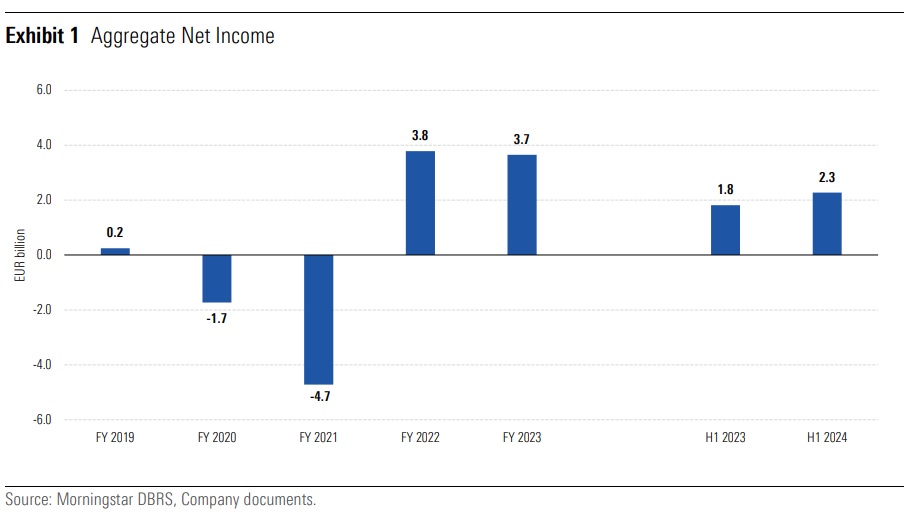

Συνολικά καθαρά κέρδη 2,3 δισ. ευρώ κατέγραψαν οι τέσσερις ελληνικές τράπεζες το πρώτο εξάμηνο του 2024, αυξημένα κατά 25% σε ετήσια βάση, σημειώνει ανάλυση της DBRS για τον κλάδο.

Τα υψηλότερα βασικά έσοδα, η πειθαρχία στο κόστος και οι χαμηλότερες προβλέψεις για ζημιές από δάνεια (LLPs) οδήγησαν σε υψηλότερα κέρδη το πρώτο εξάμηνο του 2024. Η μέση ετήσια απόδοση ιδίων κεφαλαίων (ROE) ήταν περίπου 14%, οριακά καλύτερη από ό,τι το πρώτο εξάμηνο του 2023.

Τα υψηλότερα καθαρά έσοδα από τόκους (NII) και τα καθαρά έσοδα από προμήθειες στήριξαν τον κλάδο το πρώτο εξάμηνο του 2024, παρά τα σημαντικά χαμηλότερα κέρδη από συναλλαγές και άλλα μη επαναλαμβανόμενα έσοδα. Τα NII και τα καθαρά επιτοκιακά περιθώρια (NIM) έχουν αποδειχθεί πιο ανθεκτικά από τις αρχικές προσδοκίες, αντανακλώντας την βραδύτερη μείωση των επιτοκίων, καθώς και το καλύτερο μείγμα καταθέσεων και ρυθμού πιστωτικής επέκτασης. Ο συνεχής έλεγχος του κόστους βοήθησε στην αντιστάθμιση των πληθωριστικών πιέσεων και των υψηλότερων δαπανών για την ψηφιοποίηση. Ένα ισχυρότερο από το αναμενόμενο α' εξάμηνο του 2024 ώθησε τις τράπεζες να αναθεωρήσουν προς τα πάνω την καθοδήγησή τους για την κερδοφορία το 2024, επισημαίνει.

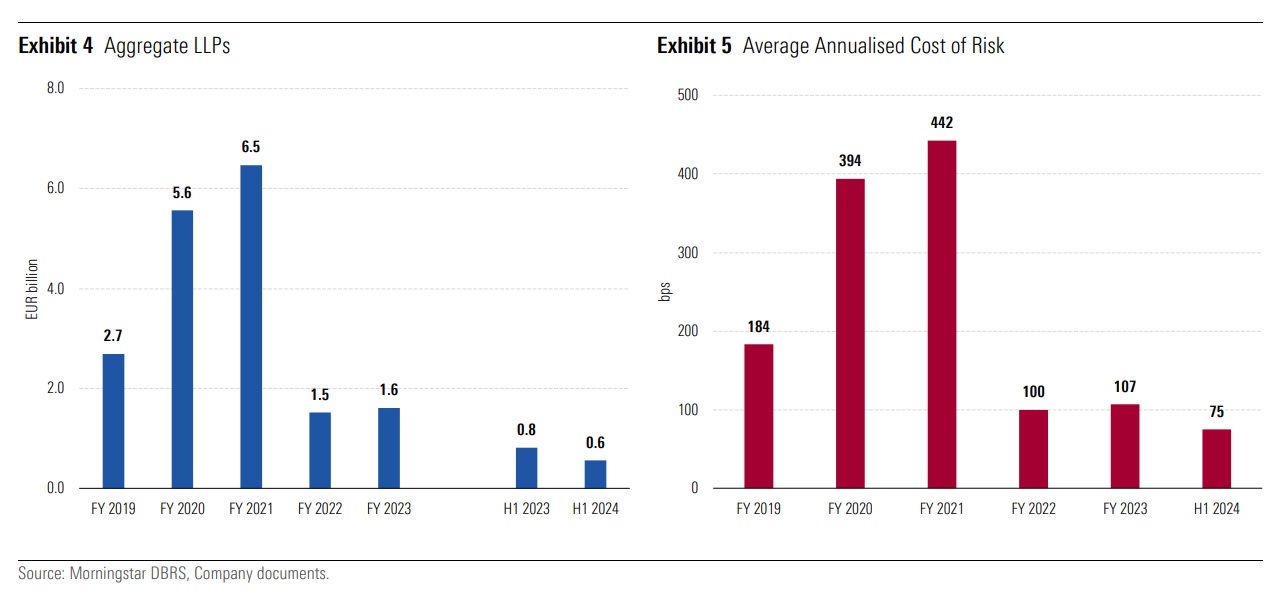

Το κόστος κινδύνου (CoR) μειώθηκε το πρώτο εξάμηνο του 2024 σε σύγκριση με τα προηγούμενα χρόνια, αν και παρέμεινε σε υψηλότερα επίπεδα από τον ευρωπαϊκό μέσο όρο, αντανακλώντας τη συνετή προσέγγιση των τραπεζών σχετικά με τη μελλοντική δυναμική της ποιότητας των ισολογισμών και τις προβλεπόμενες πρόσθετες προσπάθειες εκκαθάρισης τους. Τα προφίλ κινδύνου βελτιώθηκαν περαιτέρω το πρώτο εξάμηνο του 2024.

Η ρευστότητα του κλάδου εξακολουθεί να στηρίζεται από μεγάλες, αυξανόμενες καταθέσεις, καθώς και από την αυξανόμενη δραστηριότητα των συστημικών τραπεζών στην αγορά, παρά τις συνεχιζόμενες αποπληρωμές χρηματοδότησης από την κεντρική τράπεζα.

Τα κεφαλαιακά αποθέματα έχουν ενισχυθεί περαιτέρω το πρώτο εξάμηνο του 2024 παρά την επανέναρξη των διανομών μερισμάτων και τη σημαντική ανάκαμψη σε ότι αφορά τους νέους όγκους δανείων. Ωστόσο, η ποιότητα του κεφαλαίου παραμένει αδύναμη.

Τα λειτουργικά κέρδη

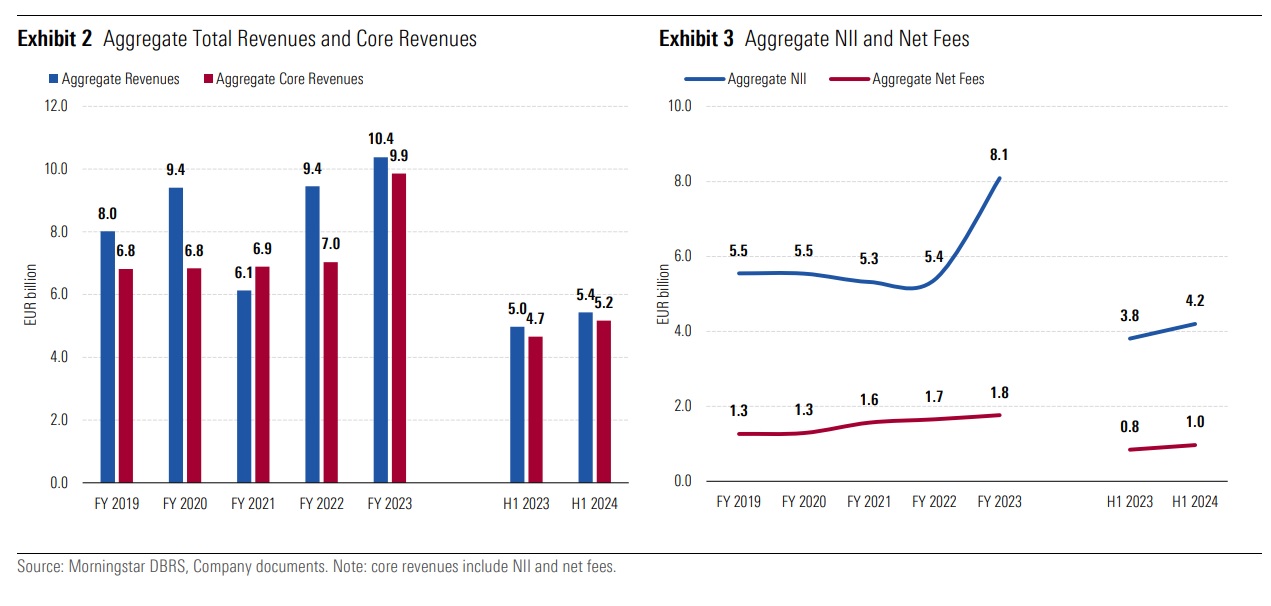

Το πρώτο εξάμηνο του 2024, τα συνολικά έσοδα αυξήθηκαν κατά 9% σε ετήσια βάση, υποστηριζόμενα από τα βασικά έσοδα (ΝΙΙ και καθαρές προμήθειες) και παρά τα σημαντικά χαμηλότερα κέρδη συναλλαγών και άλλα μη επαναλαμβανόμενα έσοδα. Τα βασικά έσοδα αυξήθηκαν κατά 11% σε ετήσια βάση το πρώτο εξάμηνο του 2024.

Το πρώτο εξάμηνο του 2024, τα καθαρά έσοδα από τόκους (NII) αυξήθηκαν κατά 10% σε ετήσια βάση. Τα NII και τα καθαρά επιτοκιακά περιθώρια (NIM) έχουν αποδειχθεί πιο ανθεκτικά από τις αρχικές προσδοκίες, επισημαίνει η DBRS. Ωστόσο, η συνεισφορά των καθαρών εσόδων από προμήθειες στα συνολικά έσοδα των τραπεζών παρέμεινε σε μέτριο επίπεδο (18%) το πρώτο εξάμηνο του 2024.

Το λειτουργικό κόστος αυξήθηκε μόλις 2% σε ετήσια βάση το πρώτο εξάμηνο του 2024 παρά τις πληθωριστικές πιέσεις, τις υψηλότερες επενδύσεις για ψηφιοποίηση και τις συμφωνημένες αυξήσεις στους μισθούς του προσωπικού.

Το πρώτο εξάμηνο του 2024, τα LLPs μειώθηκαν κατά 31% σε ετήσια βάση ως αποτέλεσμα των βελτιώσεων στα προφίλ κινδύνου και των εισροών νέων μη εξυπηρετούμενων ανοιγμάτων (NPE) που παρέμειναν σε χαμηλά επίπεδα. Ωστόσο, το μέσο ετήσιο κόστος κινδύνου (CoR) επιβεβαιώθηκε σε υψηλό επίπεδο, 75 μονάδες βάσης το πρώτο εξάμηνο του 2024, αν και ήταν χαμηλότερο από τις 107 μονάδες βάσης του 2023 και σημαντικά κάτω από τα επίπεδα προηγούμενων χρόνων.

Η ποιότητα ενεργητικού των ελληνικών τραπεζών συνέχισε να βελτιώνεται το 1ο εξάμηνο του 2024, λόγω οργανικών κινήσεων σε ότι αφορά τα κόκκινα δάνεια και τον περιορισμό της ροής νέων NPEs. Ως αποτέλεσμα, ο μέσος λόγος ακαθάριστων NPEs μειώθηκε σε 3,5% στο τέλος Ιουνίου 2024 από 4,1% στο τέλος του 2023. Το μέσο επίπεδο κάλυψης NPEs ενισχύθηκε σε περίπου 68% από 66% την ίδια περίοδο.

Τα στεγαστικά

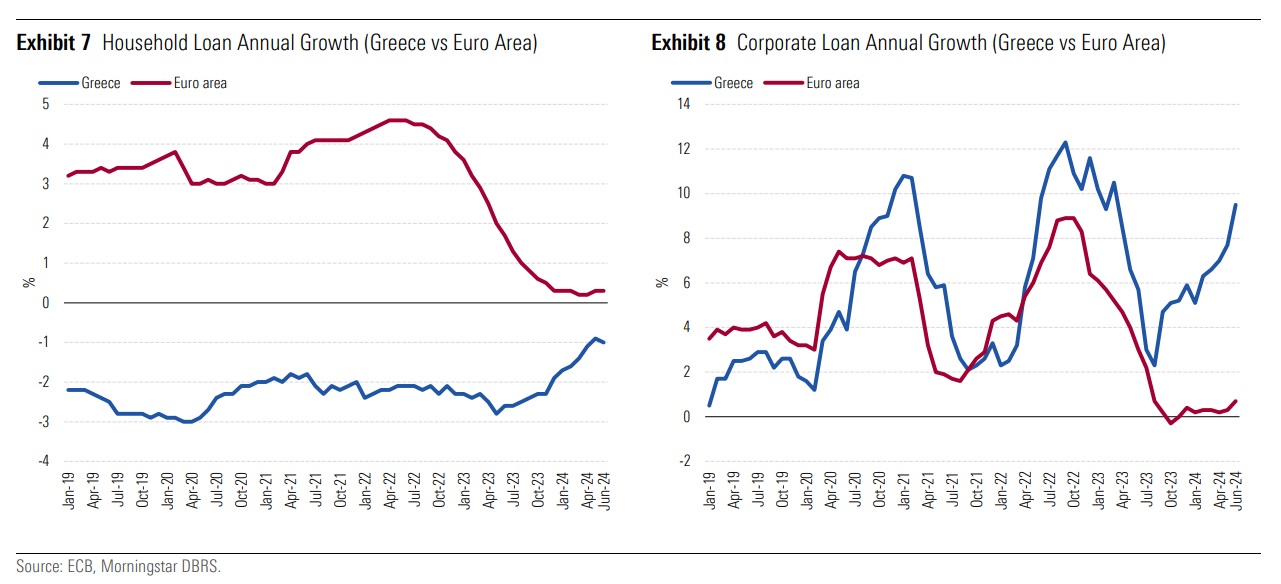

Σύμφωνα με την ΕΚΤ, η ετήσια συρρίκνωση των δανείων προς τα νοικοκυριά στον ελληνικό τραπεζικό κλάδο ήταν 1% τον Ιούνιο του 2024, σε σύγκριση με μέση αύξηση 0,3% στη ζώνη του ευρώ.

Ενώ η Ελλάδα συνεχίζει να έχει χειρότερες επιδόσεις από τη ζώνη του ευρώ σε αυτό το θέμα, η DBRS σημειώνει μια αύξηση στη χορήγηση νέων στεγαστικών δανείων τον τελευταίο καιρό, αντανακλώντας πρωτοβουλίες κρατικής στήριξης.

Αντίθετα, το χαρτοφυλάκιο εταιρικών δανείων αυξήθηκε κατά 9,5% σε ετήσια βάση στην Ελλάδα τον Ιούνιο του 2024 έναντι μέσης αύξησης 0,7% στη ζώνη του ευρώ, παρά τα αυστηρότερα κριτήρια δανεισμού, τα υψηλά επιτόκια και τις υψηλές αποπληρωμές. Αυτό καταδεικνύει περαιτέρω την πρόσφατη ανάκαμψη της ελληνικής οικονομίας, καθώς και την ανάκαμψη των επενδύσεων. Μέρος της αύξησης των εταιρικών δανείων σχετιζόταν επίσης με εκταμιεύσεις που σχετίζονται με το Ταμείο Ανάκαμψης, μια τάση που αναμένεται να συνεχιστεί.

H ρευστότητα

Οι ελληνικές τράπεζες χρηματοδοτούνται ως επί το πλείστον μέσω καταθέσεων, με αυτές των πελατών να αντιπροσωπεύουν περίπου το 87% της συνολικής χρηματοδότησης στα τέλη Ιουνίου 2024, και να προέρχονται κυρίως από ιδιώτες.

Παρά την αναζήτηση προϊόντων υψηλότερης απόδοσης καθώς και σημαντικές αποπληρωμές δανείων σε περιβάλλον υψηλότερου επιτοκίου, οι καταθέσεις έχουν αυξηθεί τον τελευταίο καιρό και ήταν 27% υψηλότερες στο τέλος Ιουνίου 2024 από το επίπεδο που καταγράφηκε στο τέλος του 2019. Εξαιτίας της ανόδου των επιτοκίων, οι πελάτες στρέφουν όλο και περισσότερο την προτίμησή τους στις προθεσμιακές καταθέσεις, δεδομένης της υψηλότερης απόδοσης τους. Ωστόσο, αυτή η τάση φαίνεται να έχει σταθεροποιηθεί σε επίπεδα κάτω από τις αρχικές προσδοκίες.

Η προσφυγή στη χρηματοδότηση από την κεντρική τράπεζα έχει μειωθεί τον τελευταίο καιρό λόγω των αποπληρωμών του TLTRO III, και αντιπροσώπευε περίπου το 3% του συνόλου στα τέλη Ιουνίου 2024. Οι ελληνικές τράπεζες είχαν περίπου 8 δισεκατομμύρια ευρώ χρηματοδότησης από την ΕΚΤ στο τέλος Ιουνίου 2024, μειωμένη κατά 84% από τις αρχές Νοεμβρίου 2022 και αντιπροσωπεύει περίπου το 8% του συνολικού Ευρωσυστήματος.

Τα χρεόγραφα που εκδόθηκαν αντιπροσώπευαν το 6% της χρηματοδότησης των ελληνικών τραπεζών στα τέλη Ιουνίου 2024 και το επίπεδο αυτό αυξήθηκε πρόσφατα λόγω των συχνότερων εκδόσεων που απαιτούνται για την κάλυψη των τελικών απαιτήσεων MREL έως το τέλος του 2025.

Η ρευστότητα του κλάδου παραμένει υγιής με τον μέσο δείκτη κάλυψης ρευστότητας (LCR) να παραμένει πάνω από 200% και έναν μέσο δείκτη δανείων προς καταθέσεις 67% στο τέλος Ιουνίου 2024

Η κεφαλαιοποίηση των ελληνικών τραπεζών ενισχύθηκε περαιτέρω το πρώτο εξάμηνο του 2024, υποστηριζόμενη από τη συνεχιζόμενη δημιουργία κερδών, τους ισχυρότερους ισολογισμούς και τις ενέργειες διαχείρισης κεφαλαίου, παρά την επανέναρξη της διανομής μερισμάτων.

Στο τέλος Ιουνίου 2024, ο μέσος δείκτης CET1 fully loaded ήταν 15,9%, ενώ ο μέσος δείκτης συνολικού κεφαλαίου ήταν 19,5%, από 15,6% και 19%, αντίστοιχα, στο τέλος του 2023. Ως αποτέλεσμα, τα μέσα αποθέματα ασφαλείας πάνω από τις ελάχιστες απαιτήσεις ήταν περίπου 600 bps και 480 bps, αντίστοιχα. Ωστόσο, η ποιότητα του κεφαλαίου παραμένει σχετικά αδύναμη με τις αναβαλλόμενες πιστώσεις φόρου (DTC) να αντιπροσωπεύουν περίπου το 50% του κεφαλαίου CET1 στα τέλη Ιουνίου 2024 από 56% στο τέλος του 2023.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς