Παρά το γεγονός ότι η ελληνική οικονομία έχει ουσιαστικά ανακτήσει την επενδυτική βαθμίδα και το ΑΕΠ της υπεραποδίδει έναντι του μέσου όρου των κρατών της Ευρωζώνης, οι εγχώριες ασφαλιστικές εταιρείες διατηρούν το μεγαλύτερο κομμάτι του ενεργητικού τους σε ξένα περιουσιακά στοιχεία, τα οποία μάλιστα βαίνουν και αυξανόμενα.

Συγκεκριμένα, με βάση τα πρόσφατα στοιχεία της Τραπέζης της Ελλάδος:

Πρώτον, στο τέλος του εννεαμήνου του 2023, οι ασφαλιστικές εταιρείες διέθεταν με τη μορφή καταθέσεων, χρεωστικών τίτλων (ομολόγων, εντόκων γραμματίων, κ.λπ.), αμοιβαίων κεφαλαίων και μετοχών το ποσό των 17,113 δισ. ευρώ, εκ των οποίων τα 11,326 δισ. ευρώ, δηλαδή το 66,2% ήταν τοποθετημένο σε τίτλους του εξωτερικού και μόλις το υπόλοιπο 33,8% σε εγχώριους τίτλους.

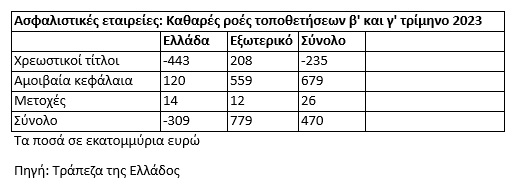

Και δεύτερον, η αναλογία υπέρ των ξένων assets και σε βάρος των εγχώριων φαίνεται να αυξάνεται κατά την τελευταία διετία. Ειδικότερα, κατά το εξάμηνο μεταξύ Απριλίου και Σεπτεμβρίου του 2023, στις ασφαλιστικές εταιρείες αθροιστικά:

- Οι τοποθετήσεις σε χρεωστικούς τίτλους εξωτερικού αυξήθηκαν κατά 208 εκατ. ευρώ, ενώ σε εγχώριους μειώθηκαν κατά 443 εκατ. ευρώ.

- Στα αμοιβαία κεφάλαια οι τοποθετήσεις στην Ελλάδα ανέβηκαν κατά 120 εκατ. και στο εξωτερικό κατά 559 εκατ. ευρώ.

- Σε μετοχές οι επενδύσεις σε ελληνικούς τίτλους αυξήθηκαν κατά 14 εκατ. ευρώ και σε τίτλους εξωτερικού κατά 12 εκατ. ευρώ.

Συνολικά, στις τρεις παραπάνω επενδυτικές κατηγορίες -όπως προκύπτει και από τα στοιχεία του παρατιθέμενου πίνακα- οι ταμειακές ροές στα εγχώρια assets ήταν αρνητικές (-309 εκατ. ευρώ) και στα ξένα assets θετικές (+779 εκατ. ευρώ).

Σύμφωνα με παράγοντες της αγοράς, οι εξελίξεις αυτές δεν μπορεί να οφείλονται (τουλάχιστον εξ ολοκλήρου) στις διαφορές των αποδόσεων μεταξύ των ελληνικών και των ξένων περιουσιακών στοιχείων κατά το συγκεκριμένο εξάμηνο.

Αλήθεια είναι ότι κατά την προηγούμενη δεκαετία -ιδιαίτερα μετά το PSI του 2012- οι ασφαλιστικές εταιρείες τοποθετούσαν σαφώς μεγαλύτερο ποσοστό των επενδύσεών τους στο εξωτερικό, υπό τον φόβο του Grexit ή εν γένει εξαιτίας του αυξημένου ρίσκου της χώρας. Υπήρχαν και άλλοι παράγοντες που ενθάρρυναν τις επενδύσεις στο εξωτερικό, όπως για παράδειγμα οι μικρές εκδόσεις και η σχετικά χαμηλή εμπορευσιμότητα των ελληνικών κρατικών ομολόγων.

Το αξιοπερίεργο ωστόσο είναι πως η στάση των ασφαλιστικών εταιρειών δεν φαίνεται να έχει διαφοροποιηθεί ούτε και στην τρέχουσα συγκυρία, καθώς μέσα στο 2023 όλα έδειχναν πως η Ελλάδα θα επανακτήσει την επενδυτική βαθμίδα και ότι η οικονομία της θα υπεραπέδιδε έναντι της Ευρώπης. Ενδεικτικά στοιχεία άλλωστε ήταν η πολύ καλή πορεία των μετοχών στο Χρηματιστήριο της Αθήνας (βλέπε ράλι Γενικού Δείκτη), αλλά και τα θετικά σχόλια που λαμβάνουν από τους διεθνείς Οίκους τα ελληνικά χρεόγραφα.

ΥΓ: Είναι προφανές ότι προκύπτει σε αθροιστικό επίπεδο, δεν ισχύει και για κάθε επιμέρους ασφαλιστική εταιρεία.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία