H αμερικανική τράπεζα Citi διατηρεί μια εποικοδομητική στάση για τη χώρα και τα ελληνικά κρατικά ομόλογα, ενόψει των αξιολογήσεων της Παρασκευής και εξηγεί ότι περιμένει πως ο οίκος αξιολόγησης Standard & Poor’s θα δώσει την επενδυτική βαθμίδα στη χώρα, ενώ αντίθετα παραμένει επιφυλακτική για τα ιταλικά και τα γαλλικά ομόλογα.

«Έχουμε αναθεωρήσεις αξιολόγησης την Παρασκευή για την Ιταλία από τον οίκο αξιολόγησης S&P, τη Γαλλία από τον οίκο αξιολόγησης Moody's και για την Ελλάδα από τον οίκο αξιολόγησης S&P. Για την Ελλάδα, με θετική αξιολόγηση ΒΒ+, οι δημοσιευμένες προβλέψεις μας προβλέπουν αναβάθμιση κατά μία βαθμίδα σε investment grade βραχυπρόθεσμα, δεδομένης της τρέχουσας πορείας του ΑΕΠ και της προσεκτικής δημοσιονομικής πολιτικής, η οποία είναι πιθανό να διατηρηθεί μετά τις πρόσφατες εκλογές.

»Εάν συμβεί αυτή την εβδομάδα, θα είναι η πρώτη αξιολόγηση της Ελλάδας σε επενδυτική βαθμίδα από τους τρεις μεγάλους οίκους αξιολόγησης και στη συνέχεια θα απαιτηθεί μόνο μία ακόμη αναβάθμιση, είτε από τον οίκο της Fitch είτε από τον οίκο της Moody's, για να καταστούν τα ελληνικά κρατικά ομόλογα επιλέξιμα για ορισμένους σημαντικούς δείκτες ομολόγων επενδυτικής βαθμίδας. Αυτό μας κρατά σχετικά εποικοδομητικούς για τα ελληνικά κρατικά ομόλογα σε σχέση με το beta έναντι των ομολόγων», επισημαίνει η Citi.

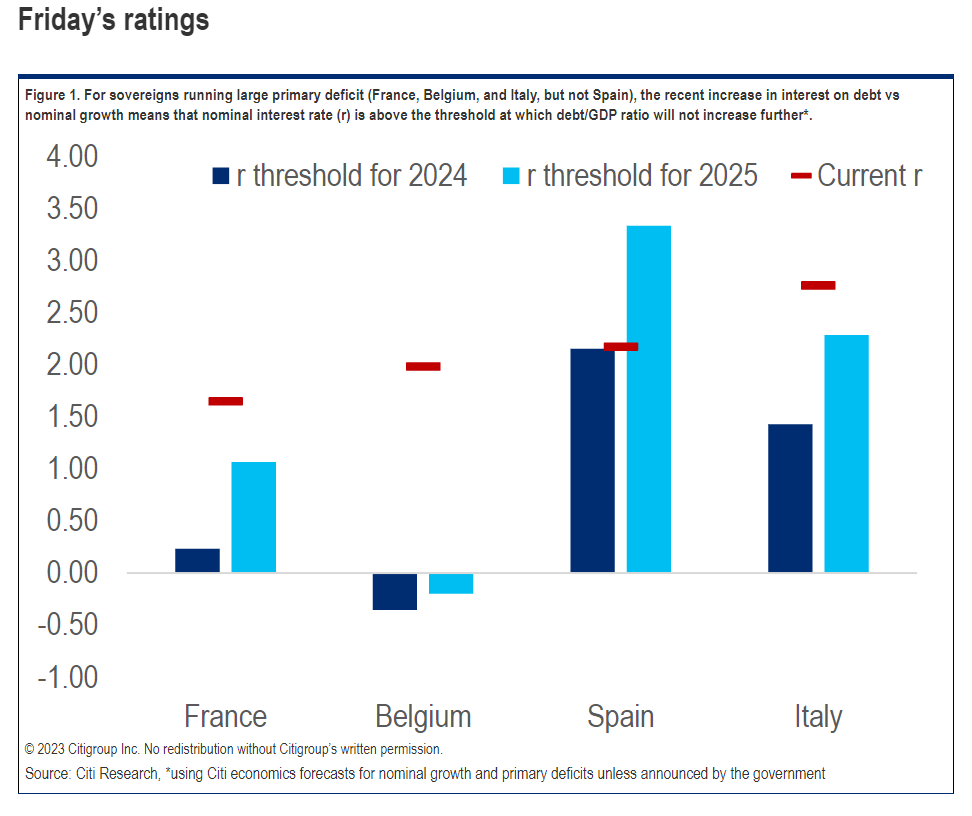

«Αντίθετα, για τη Γαλλία και την Ιταλία, οι αξιολογήσεις ακολουθούν την ανακοίνωση του προσχεδίου προϋπολογισμού τους, που στοχεύει σε μεγάλα δημοσιονομικά ελλείμματα για το 2024 σε -4,4% και -4,3%, αντίστοιχα, παρά τον περιορισμένο δημοσιονομικό χώρο.

»Ως αποτέλεσμα, το επιτόκιο του χρέους τους δεν συνάδει πλέον με μια πτωτική πορεία του δείκτη χρέους προς το ΑΕΠ και σε αντίθεση με την Ισπανία. Ως εκ τούτου, η βασική μας υπόθεση δεν προβλέπει καμία αλλαγή στις αξιολογήσεις για την Ιταλία ή τη Γαλλία, αλλά δεν μπορεί να αποκλειστεί μια αλλαγή στις προοπτικές.

»Τα ιταλικά κρατικά ομόλογα είναι πιθανό να είναι πιο ευαίσθητα σε οποιαδήποτε αρνητική ενέργεια αξιολόγησης από ό,τι τα γαλλικά κρατικά ομόλογα, δεδομένης της τοποθέτησής τους στο κατώφλι της επενδυτικής βαθμίδας και της τρέχουσας ευαισθησίας των επενδυτών στα θεμελιώδη οικονομικά μεγέθη, με πιθανή διεύρυνση κατά 5 με 10 μονάδες βάσης (μ.β.) σε περίπτωση αλλαγής των προοπτικών. Αντίθετα, μια αμετάβλητη προοπτική είναι πιθανό να προκαλέσει μια σχετικά μικρή ανακούφιση σε περίπου 5 μ.β., δεδομένου του κινδύνου που εξακολουθεί να υφίσταται από τις αναθεωρήσεις των οίκων αξιολόγησης Fitch και Moody's στις 10 και 17 Νοεμβρίου, αντίστοιχα. Συνολικά, αυτό γέρνει τη σχέση κινδύνου - απόδοσης κατά των long παρά την ήδη μεγάλη διεύρυνση», συμπεραίνει η αμερικανική τράπεζα.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς