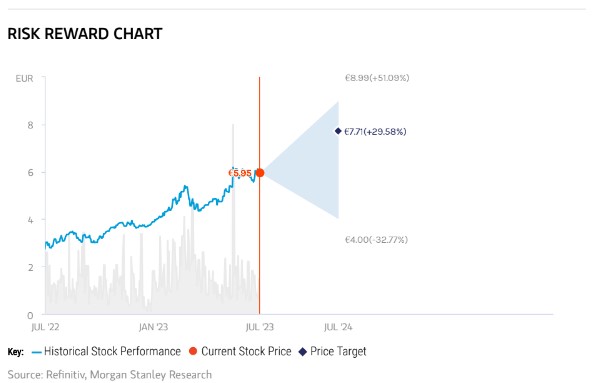

H Morgan Stanley έθεσε νέες τιμές-στόχους για τις ελληνικές τράπεζες. Οι τοπ επιλογές της με συστάσεις overweight είναι η Εθνική Τράπεζα και η Τράπεζα Πειραιώς, με την πρώτη να έχει νέα τιμή-στόχο τα 7,71 ευρώ, από 7,05 ευρώ προηγουμένως, και τη δεύτερη τα 4,27 ευρώ από 4,041 ευρώ.

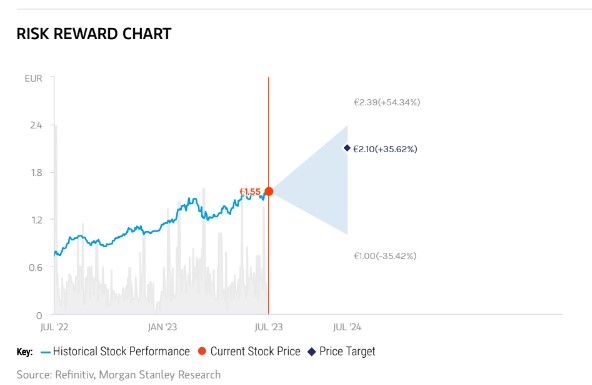

Για τις Alpha Bank και Eurobank οι συστάσεις είναι ουδέτερες (equal weight) και οι νέες τιμές-στόχοι είναι τα 2,11 ευρώ από 1,98 ευρώ για την Alpha Βank, ενώ για τη Eurobank σταθερά τα 2,10 ευρώ.

Το πιο σημαντικό στοιχείο ωστόσο στην ανάλυση της αμερικανικής τράπεζας είναι ότι οι ελληνικές τράπεζες προσφέρουν την καλύτερη σχέση απόδοσης και κινδύνου στην κάλυψη της Morgan Stanley, με περίπου 40% περιθώριο ανόδου σε σχέση με το βασικό της σενάριο (base case), +60% σε σχέση με το ανοδικό σενάριο (bull case) και -40% σε σχέση με το πτωτικό ή κακό της σενάριο (bear case).

Πρακτικά, δηλαδή, ο οίκος εξετάζει τρία σενάρια. Το βασικό προβλέπει τις τιμές που προαναφέρθηκαν, ενώ τα άλλα δύο, άλλες τιμές-στόχους με μεγάλες μεταξύ τους αποκλίσεις, καθώς λαμβάνονται υπόψη μεγαλύτερες ή μικρότερες αρνητικές ή θετικές εκπλήξεις.

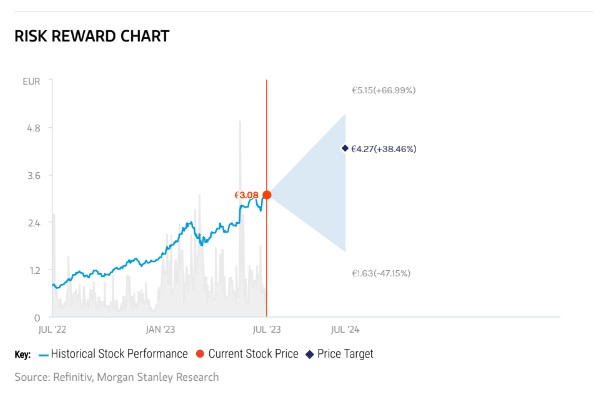

Αναφορικά με την Τράπεζα Πειραιώς και την Εθνική Τράπεζα, που είναι οι κορυφαίες επιλογές, οι overweight θέσεις βασίζονται μεταξύ άλλων στα εξής:

Για την Τράπεζα Πειραιώς, οι αυξήσεις των επιτοκίων θα οδηγήσουν σε αύξηση 34% στα καθαρά έσοδα από τόκους (NII), καθώς τα επιτόκια της ΕΚΤ είναι στο 3,5%. Η πρόοδος στη μείωση των μη εξυπηρετούμενων ανοιγμάτων έφτασε σε μονοψήφιο δείκτη NPE 6,8% πέρυσι και προβλέπει 5,8% έως το 2023.

Η βελτίωση των επιπέδων κεφαλαίου είναι επίσης σημαντική, ενώ η σχέση κινδύνου-απόδοσης είναι ελκυστική, δεδομένης της φθηνής αποτίμησης παρά το πρόσφατο ράλι.

Στο θετικό σενάριο, η τιμή-στόχος ανέρχεται στα 5,15 ευρώ (ανοδικό περιθώριο 70%) και στο αρνητικό σενάριο στο 1,63 ευρώ (αρνητικό περιθώριο 47%).

Για την Εθνική Τράπεζα, το θετικό περιβάλλον επιτοκίων το 2025 (αν και χαμηλότερο από το 2023) θα στηρίξει υψηλότερα τα καθαρά επιτοκιακά περιθώρια (NIMs) σε σχέση με τα τελευταία χρόνια και προβλέπει 2,4% περίπου NIM το 2025 έναντι 1,7% το 2022 και 2,7% το 2023. Το πλεονέκτημα της αύξησης των δανείων κατά 7% την περίοδο 2022-2025 σημαίνει ότι τα καθαρά έσοδα από τόκους θα είναι αρκετά ανθεκτικά το 2024-2025.

Η αύξηση των δανείων και η μακροοικονομική ανάκαμψη είναι υποστηρικτική για τις καθαρές προμήθειες και τα έσοδα από τις προμήθειες. Τα χαμηλότερα NPEs σε σχέση με τα τελευταία έτη συνεπάγονται χαμηλότερες προβλέψεις σε περίπου 57 μ.β. έως το 2025 από 69 μ.β. το 2022 και 78 μ.β. το 2023.

Για τη Eurobank, o ισχυρός ισολογισμός σημαίνει ότι είναι μια από τις πιο ανθεκτικές ελληνικές τράπεζες και με δείκτη κεφαλαίων CET 1 της τάξης του 15,5% είναι σε καλή θέση να επανεκκινήσει τις πληρωμές μερισμάτων.

Η Morgan Stanley αναμένει αύξηση του καθαρού εσόδου από τόκους κατά 32% σε ετήσια βάση το 2023, με γνώμονα το όφελος από την αύξηση των επιτοκίων και την επέκταση των περιθωρίων κέρδους. Ο δείκτης NPE το 2022 ήταν 5,3% και θα διαμορφωθεί σε 4,7% έως το 2024.

Ο δείκτης αποδοτικότητας ενσώματων κεφαλαίων (RoTE) το 2023 θα είναι 15,4% και θα μειωθεί σε 12,2% μέχρι το 2025. Για τη μετοχή της Eurobank, στο καλό σενάριο, η τιμή-στόχος αυξάνεται στα 2,39 ευρώ και στο αρνητικό σενάριο μειώνεται στο 1 ευρώ.

Για την Αlpha Bank, η συνέχεια προόδου στον καθαρισμό των NPEs συνεχίστηκε στο α’ φετινό τρίμηνο με δείκτη NPE 8%, 6,8% το 2023 και έως 4,2% το 2025. Η Alpha Βank διαθέτει ισχυρό ισολογισμό με CAR (fully loaded) 17,1% το α’ τρίμηνο, υποστηρίζοντας την ικανότητα ανάπτυξης των δανείων.

Προβλέπει 7% αύξηση των δανείων την περίοδο 2022-2025. Αναμένει τα NIMs να αυξηθούν σε 70 μ.β. το 2023, οδηγώντας τα NII σε αύξηση 35% περίπου σε ετήσια βάση.

Την ίδια στιγμή, για τον τίτλο της Alpha Βank στο ευνοϊκό σενάριο της Morgan Stanley, ο στόχος για τον τίτλο ανέρχεται σε 2,374 ευρώ και στο δυσμενές σενάριο στο 0,85 ευρώ.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς