«Το κυβερνών συντηρητικό κόμμα της Νέας Δημοκρατίας έχει προβάδισμα 5% με 6% στις δημοσκοπήσεις έναντι του ΣΥΡΙΖΑ, του κόμματος της ριζοσπαστικής αριστερής αντιπολίτευσης, ενόψει των βουλευτικών εκλογών της 21ης Μαΐου, εξηγεί η βρετανική Barclays.

Στην έκθεσή της η Barclays αναλύει διεξοδικά μια σειρά θεμάτων όπως τα εκλογικά σενάρια, τις οικονομικές επιδόσεις, την επενδυτική βαθμίδα και τη μετοχική αγορά. Αναφορικά με τις εκλογές, εκτιμά ότι μια κυβέρνηση υπό την ηγεσία της ΝΔ είναι μια πολύ ισχυρή βασική περίπτωση σε ενδεχόμενο δεύτερων εκλογών.

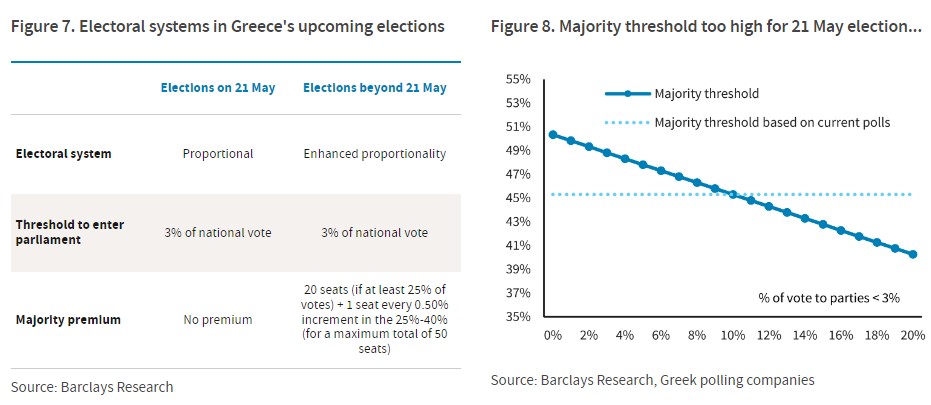

Οι ισχύοντες εκλογικοί νόμοι δημιουργούν μια πληθώρα πιθανών αποτελεσμάτων, περιπλέκοντας τη βραχυπρόθεσμη πορεία, ωστόσο, τα περιθώρια για ριζικές πολιτικές ασυνέχειες είναι πολύ μικρότερα από ό,τι το 2015, χάρη στην ευρεία μετακίνηση της ελληνικής πολιτικής προς τον κεντρώο χώρο.

Αναφορικά με το μείζον ζήτημα των ημερών, τις εκλογές, η Barclays εκτιμά ότι μπορεί οι ελληνικές βουλευτικές εκλογές της 21ης Μαΐου να προσελκύουν και πάλι την προσοχή των αγορών, ωστόσο τα περιθώρια για ριζική πολιτική ασυνέχεια είναι πολύ μικρότερα από ό,τι το 2015 σε όλα τα σενάρια.

Τα εκλογικά σενάρια και οι πιθανές κυβερνήσεις που θα προκύψουν

Με βάση τις πρόσφατες δημοσκοπήσεις, τρεις βασικές πιθανότητες εκτιμά η Barclays: 1) το κεντροαριστερό ΠΑΣΟΚ είναι ο μόνος πιθανός εταίρος, 2) μια κυβέρνηση συνασπισμού υπό την ηγεσία του ΣΥΡΙΖΑ με ορισμένα από τα μικρότερα κόμματα και 3) δεύτερες εκλογές με τον νεότερο εκλογικό νόμο της Νέας Δημοκρατίας, που αντικαθιστά την απλή αναλογική. Η βασική υπόθεση είναι ότι θα χρειαστούν δεύτερες εκλογές, δεδομένης της χαμηλής πιθανότητας οποιασδήποτε από τις επιλογές συνασπισμού.

Ένας συνασπισμός μεταξύ ΝΔ και ΠΑΣΟΚ έχει σχεδόν αποκλειστεί και από τα δύο κόμματα όσον αφορά τις εκλογές της 21ης Μαΐου. Θα μπορούσε να προκύψει αν ο συνδυασμός καταλήξει σε μια άνετη πλειοψηφία μεταξύ των δύο, αλλά οι τρέχουσες δημοσκοπήσεις δεν δείχνουν ότι αυτό το αποτέλεσμα είναι πολύ πιθανό. Σε κάθε περίπτωση, αυτό το αποτέλεσμα συνεπάγεται σχεδόν πλήρη πολιτική συνέχεια με την απερχόμενη κυβέρνηση.

Ένας συνασπισμός υπό την ηγεσία του δεύτερου ΣΥΡΙΖΑ θα απαιτούσε τη συνεργασία του ΠΑΣΟΚ συν ενός ή περισσοτέρων κομμάτων όπως το ΜέΡΑ25 ή το ΚΚΕ. Η περισσότερο ή λιγότερο αναγκαία παρουσία του κεντρώου ΠΑΣΟΚ αλλά και ενός πολύ λιγότερο ριζοσπαστικού ΣΥΡΙΖΑ σε σχέση με το 2015 περιορίζουν αναμφισβήτητα τον βαθμό πολιτικής ασυνέχειας με την τελευταία τετραετία, ακόμη και αν οι πολιτικές προτεραιότητες είναι πιθανό να μετατοπιστούν. Και τα τρία μικρότερα κόμματα έχουν αποκλείσει τη συμμετοχή σε έναν τέτοιο συνασπισμό με διαφορετικό βαθμό, με το ΚΚΕ να είναι ιστορικά το λιγότερο δεκτικό σε συνασπισμούς με ιδεολογικά μη προσκείμενα κόμματα. Το ριζοσπαστικό αριστερό ΜέΡΑ25, ηγέτης του οποίου είναι ο πρώην υπουργός Οικονομικών Γ. Βαρουφάκης, έχει επίσης αποκλείσει τη συμμετοχή και μπορεί να είναι ένας αρκετά ασύμβατος εταίρος σε σχέση με το πολύ πιο κεντρώο ΠΑΣΟΚ. Συνολικά, ένα τέτοιο σενάριο δεν φαίνεται ιδιαίτερα πιθανό επί του παρόντος.

Μια παραλλαγή του παραπάνω σεναρίου που έχει συζητηθεί στον Τύπο είναι μια βραχύβια/περιορισμένης εμβέλειας κυβέρνηση συνασπισμού υπό την ηγεσία του ΣΥΡΙΖΑ, με στόχο την επαναφορά της απλής αναλογικής. Θεωρητικά, αυτό το σενάριο είναι προς το συμφέρον όλων των μικρότερων κομμάτων, καθώς μεγιστοποιεί την κοινοβουλευτική τους παρουσία. Αυτό θα μπορούσε να περιλαμβάνει ακόμη και το μικρότερο δεξιό κόμμα Ελληνική Λύση, το οποίο θα ήταν πιθανώς ασύμβατο με έναν πιο οργανικό συνασπισμό, αλλά θα μπορούσε να διευκολύνει αυτή τη βραχύβια παραλλαγή, ειδικά αν το ΠΑΣΟΚ, το οποίο καταψήφισε την απλή αναλογική το 2016, μαζί με τη ΝΔ υπολείπονται του ορίου της πλειοψηφίας των 150 βουλευτών.

Αλλά για την άμεση επιστροφή στην απλή αναλογική απαιτείται πλειοψηφία 200 από τους 300 βουλευτές, η οποία δεν φαίνεται εφικτή, εκτός αν η ΝΔ υπολείπεται σημαντικά των σημερινών δημοσκοπήσεων και το ΠΑΣΟΚ στραφεί υπέρ της, μόλις λίγα χρόνια μετά την καταψήφιση. Επιπλέον, δεν είναι σαφές αν η αλλαγή των κανόνων του παιχνιδιού για άλλη μια φορά θα προσφέρει πολιτικά οφέλη βραχυπρόθεσμα, ιδίως καθώς αυξάνει τον κίνδυνο παρατεταμένης αστάθειας. Συνεπώς, αυτό το σενάριο είναι επίσης αρκετά απίθανο, κατά την άποψη της Barclays.

Αν όλα τα παραπάνω αποτύχουν, θα ακολουθήσουν αμέσως μετά πρόωρες εκλογές στις 2 Ιουλίου. Αυτές οι εκλογές θα διεξαχθούν με το σύστημα ενισχυμένης αναλογικής που ψήφισε η απερχόμενη κυβέρνηση το 2020. Το όριο του 3% για την είσοδο στο κοινοβούλιο παραμένει σε ισχύ. Η πλειοψηφία είναι πιθανό να απαιτήσει ένα αποτέλεσμα της τάξης του 38% για το πρώτο κόμμα.

Υπάρχει μια γενική παραδοχή ότι η απλή αναλογικότητα συνεπάγεται κατακερματισμό, καθώς η έλλειψη πλειοψηφίας είναι λίγο πολύ δεδομένη, ενώ ένα λιγότερο αναλογικό σύστημα τείνει να ευνοεί τους πρωτοπόρους. Σε αυτή τη βάση, μια πρόωρη δημοσκόπηση θα παγίωνε πιθανότατα το πλεονέκτημα του πρώτου κόμματος, σε αυτή την περίπτωση της ΝΔ, σύμφωνα με τις δημοσκοπήσεις. Το αν αυτό είναι αρκετό για μια πλειοψηφία είναι ένα διαφορετικό ζήτημα. Αλλά όπως και να έχει, μια κυβέρνηση χωρίς τη ΝΔ γίνεται πολύ πιο δύσκολο να σχηματιστεί.

Οι εκτιμήσεις για την αγορά μετοχών

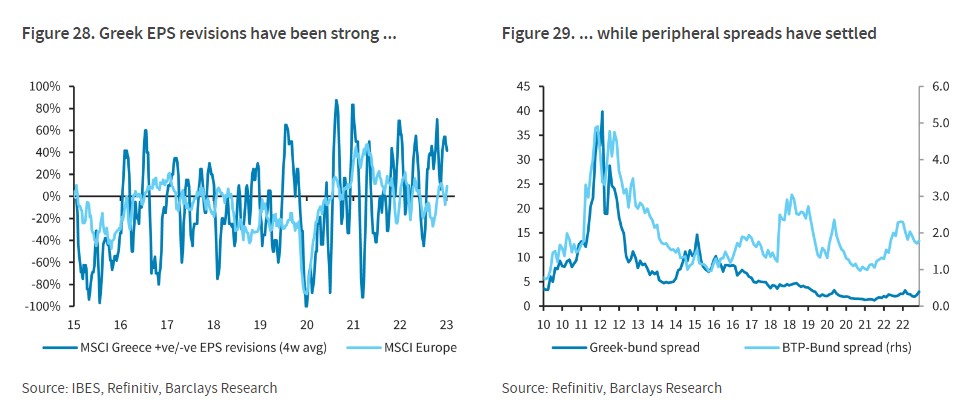

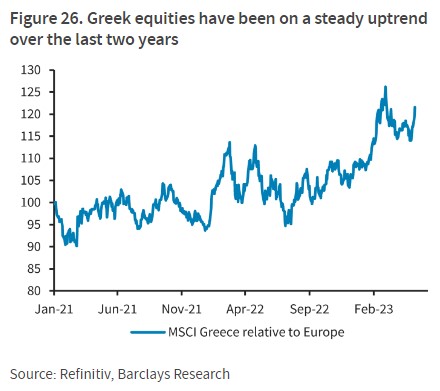

Ένας νέος μεγάλος κύκλος θα έδινε πιθανότατα περαιτέρω ώθηση στις ελληνικές μετοχές, οι οποίες είχαν μια ισχυρή πορεία υπό το πρίσμα των θετικών αναθεωρήσεων των κερδών ανά μετοχή (EPS). Η συνέχιση των διαρθρωτικών μεταρρυθμίσεων, μετά τις εκλογές, θα μπορούσε να αποτελέσει καλό οιωνό για την αγορά, δεδομένης της προτίμησής της προς τις χρηματοπιστωτικές επιχειρήσεις και τους εγχώριους κυκλικούς κλάδους.

Πρώτον, οι προοπτικές μιας ισχυρότερης οικονομίας και η συνέχιση των διαρθρωτικών μεταρρυθμίσεων υπό μια διοίκηση φιλική προς τις επιχειρήσεις θα ήταν σίγουρα καλός οιωνός για την ελληνική αγορά μετοχών, δεδομένης της προτίμησής της προς τις χρηματοπιστωτικές επιχειρήσεις και τους εγχώριους κυκλικούς κλάδους. Οι αναθεωρήσεις των κερδών ανά μετοχή (EPS) για τις ελληνικές εταιρείες ήταν ισχυρότερες από ό,τι για τις ευρωπαϊκές κατά μέσο όρο τους τελευταίους μήνες, γεγονός που πιθανώς εξηγεί μέρος της ισχυρής απόδοσης.

Δεύτερον, η Ελλάδα είναι βασικός δικαιούχος των δημοσιονομικών μεταβιβάσεων εντός της ζώνης του ευρώ. Αυτό πιθανότατα θα συνεχίσει να ενισχύει τόσο τις εγχώριες όσο και τις ξένες επενδύσεις, εάν η χώρα εμμείνει στη μεταρρυθμιστική της ατζέντα, κατά την άποψή της. Γενικότερα, η πολιτική σταθερότητα, η προθυμία για διαρθρωτικές μεταρρυθμίσεις και η μεγαλύτερη ευθυγράμμιση με τα προνόμια της ΕΚ θα ωφελήσουν ολόκληρη την περιφέρεια και θα συμβάλουν στη μείωση του χάσματος με τον πυρήνα.

Παρά την απότομη σύσφιξη της πολιτικής της ΕΚΤ τους τελευταίους μήνες, τα περιφερικά spreads, και το ευρώ, έχουν παραμείνει σε καλή συμπεριφορά, γεγονός που υποδηλώνει ότι η περιοχή μπορεί τελικά να έχει ξεπεράσει την κρίση χρέους της τελευταίας δεκαετίας.

Τι εκτιμά για οικονομία και επενδυτική βαθμίδα

Η ελληνική οικονομία ανέκαμψε έντονα από την ύφεση της Covid-19, σημειώνοντας καλύτερες επιδόσεις από τους περισσότερους ομολόγους της ζώνης του ευρώ (ΖτΕ) το 2021-2022. Η σταθερή ανάπτυξη, το χαμηλό για μεγάλο χρονικό διάστημα μέσο κόστος του δημόσιου χρέους και η αναμενόμενη επιστροφή των πρωτογενών πλεονασμάτων αναμένεται να οδηγήσουν σε σημαντική μείωση του λόγου του δημόσιου χρέους προς το ΑΕΠ και του χάσματος μεταξύ της Ελλάδας και άλλων υπερχρεωμένων χωρών της Ευρωζώνης. Το μεγάλο έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών της Ελλάδας αντικατοπτρίζει κυκλικά και διαρθρωτικά χαρακτηριστικά της οικονομίας της και δεν υποδηλώνει, κατά την άποψη της τράπεζας, ότι τα κέρδη στην ανταγωνιστικότητα από το 2010 έχουν χαθεί.

Η απόκτηση του καθεστώτος επενδυτικής βαθμίδας (IG) θα μπορούσε να αποτελέσει ισχυρή ώθηση για τα κρατικά ομόλογα. Η S&P άλλαξε πρόσφατα τις προοπτικές της Ελλάδας σε θετικές και μια αναβάθμιση φαίνεται πιθανή εντός του επόμενου έτους. Άλλοι οίκοι αξιολόγησης θα μπορούσαν να ακολουθήσουν το παράδειγμα της S&P. Η ένταξη στους δείκτες IG μπορεί να απέχει ακόμη λίγο καιρό, αλλά η αγορά μπορεί να τιμολογήσει αυτή την προοπτική πολύ νωρίτερα, αν η εμπειρία της Πορτογαλίας το 2017 αποτελεί οδηγό, καταλήγει η Barclays.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία