H Ελλάδα επιστρέφει στα πρωτοσέλιδα, υπογραμμίζει σε έκθεσή της η Royal Bank of Scotland.

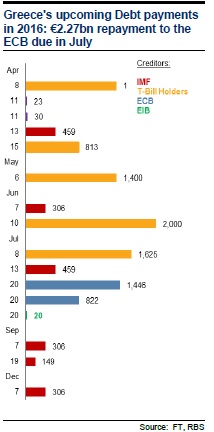

«Πιστεύουμε ότι υπάρχουν κίνητρα να μπουν οι διαπραγματεύσεις στο περιθώριο μέχρι το βρετανικό δημοψήφισμα», σημειώνει η RBS προβλέποντας τρεις εβδομάδες εντάσεων εν όψει της αποπληρωμής προς την ΕΚΤ στις 20 Ιουλίου.

Ο οίκος σημειώνει ότι το ρίσκο διάχυσης της Ελλάδας συνεχίζει να μειώνεται. Σημειώνει όμως ότι το βρετανικό δημοψήφισμα και οι αναμενόμενες εκλογές στην Ισπανία μπορούν να μεγιστοποιήσουν την επίπτωση ενός νέου ελληνικού δράματος το καλοκαίρι.

Τα βασικά αγκάθια της διαπραγμάτευσης, σημειώνει, είναι οι στόχοι για τα πρωτογενή πλεονάσματα, οι μεταρρυθμίσεις στο ασφαλιστικό και η ελάφρυνση χρέους.

Το χρέος

Η ελάφρυνση χρέους δύσκολα θα είναι επαρκής, εκτιμά ο βρετανικός οίκος.

Η γερμανική βουλή έχει ξεκαθαρίσει ότι δεν θα στηρίξει μια ελληνική διάσωση χωρίς εμπλοκή του ΔΝΤ. Το ΔΝΤ αντιστέκεται, καθώς φοβάται ότι ο ύψος του ελληνικού χρέους δεν είναι βιώσιμο και ζητά, μεταξύ άλλων ελάφρυνση χρέους με ονομαστικό κούρεμα.

Αυτό δεν είναι αποδεκτό από πολλές χώρες της ευρωζώνης, με τη Μέρκελ να δηλώνει ότι ένα κούρεμα χρέους «δεν είναι νομικά δυνατό στην ευρωζώνη». Στο μυαλό των δανειστών είναι μια ελάφρυνση χρέους μέσω επέκτασης των ωριμάνσεων στα υφιστάμενα δάνεια, τη μείωση των επιτοκίων και την επιμήκυνση της περιόδου χάριτος.

Είναι συζητήσιμο αν αυτές οι κινήσεις επαρκούν για να καταστήσουν βιώσιμο το ελληνικό χρέος. Αλλωστε, δεν θα υπάρξει επιμήκυνση στα δάνεια προς την ΕΚΤ, την ΕΤΕπ ή το ΔΝΤ, και δεν υπάρχουν πληρωμές προς τον ESM πριν το 2034.

Η RBS σχολιάζει ότι παρά το γεγονός ότι και οι δυο ζητούν ελάφρυνση χρέους, η ελληνική κυβέρνηση δεν θέλει το ΔΝΤ στις διαπραγματεύσεις.

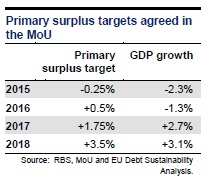

Οι δημοσιονομικοί στόχοι

Οι διαφορετικές απόψεις για το ύψος της ελάφρυνσης χρέους εξηγεί γιατί οι Ευρωπαίοι επιμένουν για πρωτογενές πλεόνασμα της τάξης του 3,5% του ΑΕΠ ως το 2018, ενώ το ΔΝΤ θα ήθελε έναν πιο επιτεύξιμο στόχο στο 1,5% του ΑΕΠ.

Οι διαφορετικές απόψεις για το ύψος της ελάφρυνσης χρέους εξηγεί γιατί οι Ευρωπαίοι επιμένουν για πρωτογενές πλεόνασμα της τάξης του 3,5% του ΑΕΠ ως το 2018, ενώ το ΔΝΤ θα ήθελε έναν πιο επιτεύξιμο στόχο στο 1,5% του ΑΕΠ.

Και οι δυο συμφωνούν ότι τα μέτρα που προτείνει η ελληνική κυβέρνηση δεν αρκούν. Ακόμη και ο λιγότερο φιλόδοξος στόχος που θέλει το ΔΝΤ απαιτεί δημοσιονομικά μέτρα της τάξεως του 4-5% του ΑΕΠ.

Αυτό είναι και το σημείο που φαίνεται ευκολότερο να επιτευχθεί συμβιβασμός μεταξύ των τριών μερών, θέτοντας έναν στόχο περίπου στο 2,5% του ΑΕΠ.

Μεγάλο αγκάθι το ασφαλιστικό

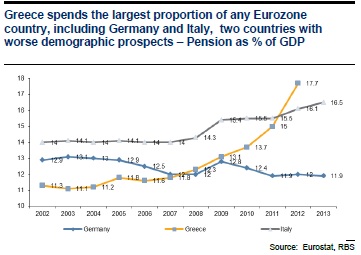

Η πιο δύσκολη πολιτικά μεταξύ των απαιτούμενων μεταρρυθμίσεων είναι στο ασφαλιστικό, στο οποίο τόσο το ΔΝΤ όσο και η Αθήνα δεν δείχνουν έτοιμοι να συμβιβαστούν.

Όπως το έθεσε και ο Πωλ Τόμσεν «καμία μεταρρύθμιση στο ασφαλιστικό δεν θα καταστήσει το χρέος βιώσιμο χωρίς ελάφρυνση, όπως ακριβώς καμία ελάφρυνση χρέους δεν θα κάνει το ασφαλιστικό της Ελλάδας βιώσιμο χωρίς μεταρρυθμίσεις».

Η Ελλάδα παραμένει η χώρα που καταβάλλει το μεγαλύτερο ποσοστό του ΑΕΠ της σε συντάξεις μεταξύ των χωρών της ευρωζώνης, παρά τις περικοπές της τελευταίας εξαετίας.

Η ελληνική κυβέρνηση προτείνει μια προσωρινή λύση για να καλύψει το προβλεπόμενο έλλειμμα 600 εκατ. ευρώ στο φετινό προϋπολογισμό αυξάνοντας τις εισφορές των εργοδοτών και μειώνοντας τα επιδόματα. Το μέτρο έχει χαρακτηριστεί ανεπαρκές από τους δανειστές.

Ενας μήνας εντάσεων

Οι διαπραγματεύσεις έχουν φορτιστεί τόσο πολύ πολιτικά που τα περιθώρια συμβιβασμού τόσο της Αθήνας όσο και των Ευρωπαίων είναι πολύ περιορισμένα, υπογραμμίζει η RBS.

Οι διαπραγματεύσεις έχουν φορτιστεί τόσο πολύ πολιτικά που τα περιθώρια συμβιβασμού τόσο της Αθήνας όσο και των Ευρωπαίων είναι πολύ περιορισμένα, υπογραμμίζει η RBS.

Προβλέπει ότι όπως και πέρυσι, οι διαπραγματεύσεις θα «τραβήξουν» έως ότου υπάρξει ένας μεγάλος καταλύτη, επικαλούμενη και τις σχετικές αναφορές του Τόμσεν στα περυσινά γεγονότα. Ως εκ τούτου, η RBS περιμένει ότι οι διαπραγματεύσεις θα επεκταθούν έως ότου ενταθούν οι πιέσεις στη ρευστότητα της Ελλάδας, καθώς θα πλησιάζει η 20η Ιουλίου, όταν και πρέπει να πληρωθούν 2,3 δις. ευρώ στην ΕΚΤ.

Η RBS σημειώνει και μια πρόσθετη επιπλοκή. Τα πρωτοσέλιδα για τις ελληνικές διαπραγματεύσεις δεν θα βοηθήσουν στην εκστρατεία για παραμονή της Βρετανίας στην Ε.Ε. είτε σε περίπτωση συμβιβασμού, είτε σε περίπτωση εντάσεων με την ΕΕ να επιχειρεί να παρακάμψει ένα εθνικό κοινοβούλιο. Οι ηγέτες της Ε.Ε. είναι πιθανό να επιχειρήσουν να αποτρέψουν τόσο μεγάλες παράπλευρες απώλειες, οπότε η RBS περιμένει «πάγωμα» των διαπραγματεύσεων με την Ελλάδα ως τις 26 Ιουνίου.

Κατά την εκτίμηση της βρετανικής τράπεζας, η ελληνική κυβέρνηση δεν έχει κίνητρο να εντείνει τις διαπραγματεύσεις κατά της διάρκεια της εκστρατείας για το βρετανικό δημοψήφισμα, καθώς οι ευρωπαίοι πιθανόν να σκληρύνουν τη στάση τους.

Το ΔΝΤ έχει ένα κίνητρο να επιταχύνει το χρονοδιάγραμμα, αλλά τα σχέδιά του να το κάνει απειλώντας τη Γερμανία ότι θα αποχωρήσει από το τραπέζι των διαπραγματεύσεων αποκαλύφθηκαν από το Wikileaks. Πλέον αυτή η επιλογή έχει «καεί» τουλάχιστον για τους επόμενους μήνες.

Η προσφυγική κρίση θα μπορούσε να αποτελέσει λόγο επιτάχυνσης, αλλά μέχρι στιγμής η Ελλάδα δεν έχει καταφέρει να συνδέσει τις δυο παράλληλες συζητήσεις.

Απίθανες οι εκλογές

Ένα ακόμη σενάριο που θα επιτάχυνε τις εξελίξεις θα ήταν μια πολιτική κρίση στην Ελλάδα, καθώς ο Αλέξης Τσίπρας μπορεί να βασιστεί σε πολύ ισχνή πλειοψηφία. Ωστόσο, σημειώνει η RBS, η κοινοβουλευτική του ομάδα είναι πολύ πιο αξιόπιστη από ότι έναν χρόνο πριν.

Οι τελευταίες δημοσκοπήσεις δείχνουν ότι σε περίπτωση νέων εκλογών, ο αριθμός των βουλευτών του ΣΥΡΙΖΑ θα μπορούσε να μειωθεί ακόμη και στο μισό. Ενώ ο Αλέξης Τσίπρας δεν έχει κάποιο κίνητρο να προχωρήσει σε εκλογές τώρα, έχει αποδειχθεί πολύ ικανός πολιτικός και μπορεί να ανακάμψει στις δημοσκοπήσεις, υιοθετώντας ίσως μια πιο επιθετική ατζέντα, όπως έχει κάνει στο παρελθόν.

Η RBS δεν αποκλείει το σενάριο εκλογών στο β' εξάμηνο του 2016. Οι επεισοδιακές διαπραγματεύσεις και η προσφυγική κρίση θα μπορούσε να αλλάξει ριζικά την εικόνα, αυξάνοντας τις πιέσεις για τον κυβερνητικό συνασπισμό.

Ισχνές οι προοπτικές για την οικονομία

Η RBS επισημαίνει τις προβλέψεις της Κομισιόν για ήπια μείωση του ΑΕΠ κατά 0,7% το 2016, με σημάδια σταθεροποίησης το β' εξάμηνο. Σημειώνει ωστόσο ότι οι προσδοκίες ανάκαμψης ίσως αποδειχθούν υπερβολικά αισιόδοξες αν δεν ολοκληρωθεί εγκαίρως η αξιολόγηση, κάτι που θα έπληττε τις τράπεζες και θα οδηγούσε σε επιμήκυνση των capital controls.

Επιπλέον, οι στόχοι του προγράμματος κινδυνεύουν από τις υψηλότερες δαπάνες που ενδεχομένως θα χρειαστούν για την αντιμετώπιση των ροών προσφύγων που ζητούν άσυλο. Ο κεντρικός τραπεζίτης Γιάννης Στουρνάρας έχει εκτιμήσει την άμεση επίπτωση στον προϋπολογισμό στο 0,3-0,4% του ΑΕΠ με τα έμμεσα κόστη να είναι ακόμη υψηλότερα.

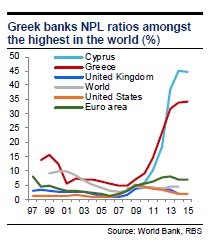

Οι τράπεζες

Ο οίκος υπογραμμίζει ότι βραχυπρόθεσμα, η ανακεφαλαιοποίηση των τραπεζών ήταν επαρκής για την σταθεροποίηση του χρηματοοικονομικού συστήματος, σημειώνοντας τους κεφαλαιακούς δείκτες των τραπεζών, την σταθεροποίηση των καταθέσεων και τη μείωση του δανεισμού μέσω ELA. Επίσης, και οι αγορές αντέδρασαν θετικά με τις τιμές των  ομολόγων των τεσσάρων τραπεζών να εκτινάσσονται από τα χαμηλά του 2015.

ομολόγων των τεσσάρων τραπεζών να εκτινάσσονται από τα χαμηλά του 2015.

Ωστόσο, τονίζει ότι η ποιότητα ενεργητικού παραμένει βασικό πρόβλημα, λόγω των πολύ υψηλών κόκκινων δανείων. Ο οίκος σημειώνει ότι τουλάχιστον έχουν σταθεροποιηθεί, όμως δηλώνει ότι δεν είναι αισιόδοξος, καθώς αναμένει επιδείνωση του εξωτερικού οικονομικού περιβάλλοντος, ενώ χαρακτηρίζει χαμηλά και τα επίπεδα των προβλέψεων.

Η RBS στρεσάρει τις τράπεζες με ένα σενάριο διπλασιασμού των νέων κόκκινων δανείων την επόμενη διετία, με το 20% των νέων NPLs να διαγράφονται. Η Alpha Bank εμφανίζεται ισχυρότερη σε αυτό το σενάριο, με τον δείκτη CET1 να μειώνεται κατά μια ποσοστιαία μονάδα, στο 15%. Η Εθνική αντιμετωπίζει τα μεγαλύτερα ρίσκα, με το δείκτη CET1 να μειώνεται στο 8,2%, οριακά πάνω από τα χαμηλότερα απαιτούμενα επίπεδα με βάση το αντίξοο σενάριο του stress test.

Η εύθραυστη κατάσταση στην οποία βρίσκονται οι τράπεζες, μαζί με την μειωμένη εμπιστοσύνη των επενδυτών και τα capital controls που παραμένουν εν ισχύ δείχνουν γιατί η διαδικασία της ανακεφαλαιοποίησης ήταν μόλις το πρώτο βήμα σε έναν μακρύ δρόμο προς την ανάκαμψη των ελληνικών τραπεζών.

Πότε και πόσα ομόλογα μπορεί να αγοράσει η ΕΚΤ

Η RBS εκτιμά ότι τα επιλέξιμα ελληνικά ομόλογα για αγορές στο πλαίσιο του QE της ΕΚΤ ανέρχονται σε 48,7 δις. ευρώ.

Η ΕΚΤ έχει ήδη στην κατοχή της τίτλους αξίας 12,8 δις. οπότε θα μπορούσε να αγοράσει τίτλους ύψους μόλις 3,2% προτού φτάσει στο ταβάνι του 33% των συνολικών τίτλων μιας χώρας-εκδότη.

Το ποσόν αυτό θα αυξηθεί στα 5,5 δις. ευρώ όταν η Ελλάδα αποπληρώσει την ΕΚΤ τον Ιούλιο.

Η βρετανική τράπεζα εκτιμά ότι οι μηνιαίες αγορές ελληνικών ομολόγων θα ανέρχονταν σε 1,8 δις. από τον Ιούνιο και μετά. Εάν η ΕΚΤ ξεκινούσε τις αγορές το Μάιο δεν θα μπορούσε να ολοκληρώσει ούτε τις αγορές του Ιουνίου.

Φυσικά, σημειώνει η RBS, οι αγορές ελληνικών ομολόγων θα είχαν τεράστια σημασία λόγω του μηνύματος στις αγορές και όχι λόγω των πραγματικών αγορών τίτλων.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία