Αν μπει τέλος στη λιτότητα και η χώρα περάσει σε ισχυρή ανάπτυξη το χρέος μπορεί να γίνει βιώσιμο εκτιμά η Αθήνα σε μια ανάλυση που παρουσίασε στο Eurogroup. Επιχειρεί να δείξει ότι με πρωτογενές πλεόνασμα 1,5% του ΑΕΠ το αναπτυξιακό όφελος που θα έχει η χώρα θα έχει μεγαλύτερο αποτέλεσμα στη μείωση του χρέους. Να σημειωθεί ότι στο κείμενο δεν γίνεται καμία αναφορά σε αναδιάρθρωση ή κούρεμα.

Αναλυτικά:

Η βιωσιμότητα του χρέους αφορά τη διατήρηση υπό έλεγχο του λόγου χρέους προς ΑΕΠ. Αυτό τυπικά απαιτεί ότι το έλλειμμα θα είναι αρκετά χαμηλό ώστε να εξασφαλίζεται ότι ο λόγος χρέους θα μειώνεται, αντί να αυξάνεται.

Για να υπολογιστεί αυτό το σημείο αναφοράς, χρειάζεται να κάνει κανείς εκτιμήσεις ως προς την ανάπτυξη. Μία οικονομία με μηδενική (ονομαστική) ανάπτυξη χρειάζεται ισοσκελισμένο προϋπολογισμό. Με θετική ανάπτυξη, κάποιο έλλειμμα είναι συμβατό με τη φερεγγυότητα. Το μόνο που χρειάζεται είναι να αυξάνεται το χρέος πιο αργά από το ΑΕΠ.

Στην περίπτωση της Ελλάδας, με λόγο χρέους προς ΑΕΠ στο 175%, το έλλειμμα που θα σταθεροποιούσε το λόγο χρέους στο τωρινό επίπεδο θα ήταν στο 7% του ΑΕΠ (=4% *1,75) λαμβάνοντας ως προϋπόθεση συντηρητική εκτίμηση ανάπτυξης 4% σε ονομαστικούς όρους.

Η Ελλάδα έχει ήδη καταγράψει καλύτερη απόδοση από το 2014, το έλλειμμα υποχώρησε κάτω από το όριο του Μάαστριχτ, δηλαδή κάτω από το 3%. Σε δομικούς όρους, διορθώνοντας το ύψος του ελλείμματος για να βελτιωθεί το αναπτυξιακό κενό, η Ελλάδα ήδη δημιουργεί δημοσιονομικό πλεόνασμα 1,6% του ΑΕΠ (σύμφωνα με το ΔΝΤ). Με άλλα λόγια, έλλειμμα της τάξεως του 3% είναι εντός των ορίων της βιωσιμότητας, όπως αυτή συμβατικά ορίζεται.

Δεδομένων των πληρωμών για τόκους – που είναι σήμερα περίπου στο 3% του ΑΕΠ και δυνητικά θα αγγίξουν το 4,5% στο μέλλον (από την στιγμή που θα λήξει το πάγωμα των τόκων στα δάνεια του EFSF) – τίθεται στόχος πρωτογενούς πλεονάσματος 1,5%.

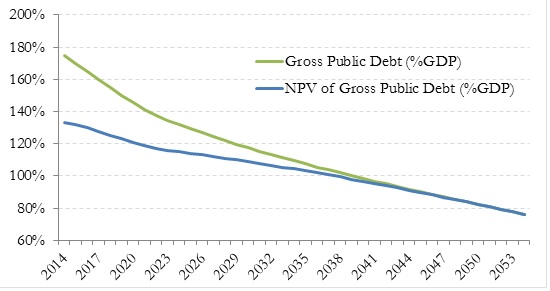

Η συνημμένη άσκηση δείχνει την πτωτική τροχιά του χρέους μέχρι το 2054 εκτιμώντας σταθερό πρωτογενές πλεόνασμα 1,5% του ΑΕΠ. Οι διαπραγματεύσεις με το ΔΝΤ αναφορικά με τις συζητήσεις περί βιωσιμότητας του χρέους (DSA) θα είναι κρίσιμες. Ο πρωτογενής στόχος για 4,5% απαιτείται μόνο για να μειωθεί το χρέος κάτω από ένα αυθαίρετο όριο του 124% μέχρι το 2020 (σύμφωνα με την τελευταία μελέτη για τη βιωσιμότητα του χρέους) και κάτω από το 120% το 2022.

Παρόλα αυτά, το ΔΝΤ δεν λαμβάνει υπόψη τις δυσμενείς επιπτώσεις στην ανάπτυξη από το σοκ λιτότητας που απαιτείται ώστε να επιτευχθεί αυτός ο δημοσιονομικός στόχος. Παρόλα αυτά, ο στόχος ανάπτυξης είναι εξίσου σημαντικός, ακόμη και πιο σημαντικός, από τον στόχο πρωτογενούς πλεονάσματος για να μειωθεί ο λόγος χρέους προς ΑΕΠ. Όμως, οιαδήποτε προσπάθεια να πιεστεί περισσότερο ο προϋπολογισμός, στο υφιστάμενο πλαίσιο της ανθρωπιστικής κρίσης και της μικρής ανάκαμψης στην οικονομική ανάπτυξη, θα επιφέρει καταστροφικό αντίκτυπο τόσο στο οικονομικό όσο και στο κοινωνικό μέτωπο.

Η Παρανόηση

Η παρανόηση αναφορικά με τη φερεγγυότητα της Ελλάδας οφείλεται στο γεγονός ότι ο ωμός αριθμός 175% του ΑΕΠ για το χρέος δεν περιγράφει πλήρως το πραγματικό βάρος του δημοσίου χρέους για την ελληνική οικονομία.

Η Ελλάδα αυτή την στιγμή οφείλει περίπου 142 δισ. ευρώ στο EFSF (το 75% του προβλεπόμενου ΑΕΠ σύμφωνα με το ΔΝΤ), με τόκο περίπου 2,5% και με τελική λήξη 39 ετών (με χρεολύσια από το 2023 μέχρι το 2054). Αυτοί οι ευνοϊκοί όροι των δανείων του EFSF δεν απεικονίζονται στο λόγο ονομαστικού χρέους / ΑΕΠ που χρησιμοποιείται από το ΔΝΤ στην περίπτωση της Ελλάδας. Η ίδια ανάλυση μπορεί να γίνει για τα διμερή δάνεια προς την Ελλάδα (επιτόκιο 50 μονάδες βάσης πάνω Euribor, για παράδειγμα τώρα βρίσκεται στο 0,65%, και τελική λήξη το 2041).

Σε συνέντευξή του το Σεπτέμβριο του 2013, ο επικεφαλής του ΕΜΣ, Κλάους Ρέγκλινγκ, εντυπωσιακά δήλωσε ότι οι αναλύσεις για τη βιωσιμότητα του χρέους από το ΔΝΤ είναι «ανούσιες».

Σε συνέντευξή του το Σεπτέμβριο του 2013, ο επικεφαλής του ΕΜΣ, Κλάους Ρέγκλινγκ, εντυπωσιακά δήλωσε ότι οι αναλύσεις για τη βιωσιμότητα του χρέους από το ΔΝΤ είναι «ανούσιες».

Ένα βασικό επιχείρημα του κ. Ρέγκλινγκ είναι πως οι παράμετροι του χρέους είναι εξίσου σημαντικοί για την εκτίμηση της βιωσιμότητας του χρέους όσο και το ίδιο το επίπεδο του ονομαστικού χρέους. Τα δάνεια του EFSF είναι πολύ μακροπρόθεσμα, με πολύ ευνοϊκό επιτόκιο που μειώθηκε στο κόστος χρηματοδότησης του EFSF περίπου 2% συν ένα λειτουργικό περιθώριο περίπου 50 μονάδων βάσης.

Πράγματι, εάν ο υπολογισμός του ελληνικού χρέους γινόταν σε όρους ονομαστικής παρούσας αξίας, ας πούμε με ποσοστό έκπτωσης 5%, ο λόγος χρέους προς ΑΕΠ θα ήταν ήδη χαμηλότερος, στο 133% του ΑΕΠ (δείτε το γράφημα) και θα έφτανε το 127% το 2020 (όπως αναμένει το ΔΝΤ σε ονομαστικούς όρους) με το πρωτογενές πλεόνασμα να διατηρείται στο 1,5% του ΑΕΠ αντί για 4,5%.

Δείχνουμε παρακάτω τη δυναμική του λόγου χρέους προς ΑΕΠ με βάση την εκτίμηση πρωτογενούς πλεονάσματος το 1,5% και συντηρητικών εκτιμήσεων για την ονομαστική ανάπτυξη στο 4% (κάτω από τις προβλέψεις του ΔΝΤ)

Με αυτές τις εκτιμήσεις, η ονομαστική παρούσα αξία του δημοσίου χρέους μειώνεται στο 120% του ΑΕΠ το 2020.

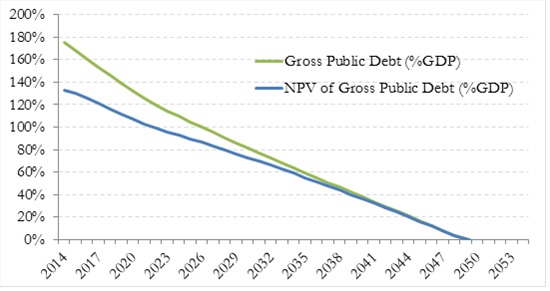

Δείχνουμε παρακάτω την ίδια δυναμική βάσει της εκτίμησης μακροπρόθεσμου πρωτογενούς πλεονάσματος της τάξεως του 4% όπως απαιτεί η Ε.Ε. Βάσει αυτών των αδικαιολόγητων προϋποθέσεων, το χρέος μειώνεται δραματικά και συνολικά εξαφανίζεται μέσα στα επόμενα 30 χρόνια, ενώ αυτός δεν είναι ο ορισμός της βιωσιμότητας.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία