Την αξιολόγηση "B-/B" για την Ελλάδα, με σταθερό outlook, επιβεβαιώνει η Standard & Poor's. Υπενθυμίζεται ότι η Fitch επίσης δίνει αξιολόγηση "Β-" στην Ελλάδα, ενώ η Moody's αξιολογεί τη χώρα τρεις βαθμίδες χαμηλότερα, στο "C".

Ο οίκος θεωρεί ότι το προφίλ χρέους της ελληνικής κυβέρνησης έχει ενισχυθεί σημαντικά. Παράλληλα, σημειώνει πως θα μπορούσε να προχωρήσει σε αναβάθμιση της μακροπρόθεσμης αξιολόγησης της Ελλάδας εάν η ανάπτυξη του ΑΕΠ αυξανόταν με πιο ουσιαστικό ρυθμό.

"Κατά την εκτίμησή μας, τα βήματα που έχει κάνει η ελληνική κυβέρνηση για να ενισχύσει το θεσμικό πλαίσιο και να βελτιώσει την αποτελεσματικότητα των πολιτικών έχουν ενισχύσει την εξωτερική και τη δημοσιονομική επίδοση", αναφέρει ο οίκος.

"Συγκεκριμένα, η κυβέρνηση έχει κάνει σημαντικές μεταρρυθμίσεις στην αγορά εργασίας και στην είσπραξη των δημοσιονομικών εσόδων και σχεδιάζει περαιτέρω μεταρρυθμίσεις στο εμπόριο".

Σύμφωνα με την S&P, το σταθερό outlook εξισσοροπεί την προσήλωση της κυβέρνησης στις δημοσιονομικές και τις διαρθρωτικές μεταρρυθμίσεις έναντι των οικονομικών και πολιτικών προκλήσεων που αντιμετωπίζει προκειμένου να προχωρήσει στις μεταρρυθμίσεις αυτές.

Ο οίκος αναφέρει στην έκθεσή του ότι η ελληνική οικονομία ισορροπεί σταδιακά, όπως φαίνεται από τις βελτιωμένες εξαγωγές υπηρεσιών και την αξιοσημείωτη προσαρμογή του προϋπολογισμού, που δείχνουν μια κάπως βελτιωμένη ανταγωνιστικότητα και ενισχυμένη θεσμική ικανότητα.

Ωστόσο, το χρέος της γενικής κυβέρνησης και το εξωτερικό χρέος της Ελλάδας παραμένουν υπερβολικά.

Προχωρούν οι μεταρρυθμίσεις

Πιο αναλυτικά, ο οίκος αναφέρει ότι η μακροπρόθεσμη πιστοληπτική αξιολόγηση για την Ελλάδα εξισορροπεί το υψηλό χρέος της κυβέρνησης και τη δύσκολη θέση της χώρας σε ό,τι αφορά το εξωτερικό της χρέος, με το σχετικά υψηλό κατά κεφαλήν ΑΕΠ, τις σημαντικές μεταρρυθμίσεις στον προϋπολογισμό και τις διαρθρωτικές μεταρρυθμίσεις, και την επίσημη στήριξη από την τρόικα.

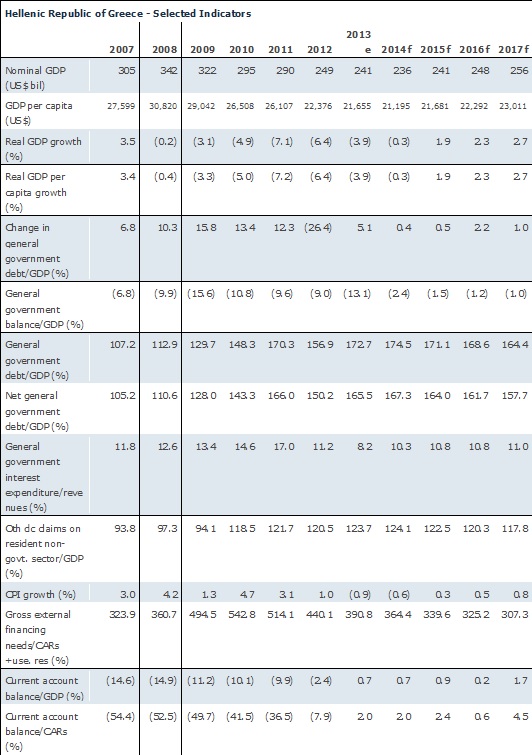

Η S&P προβλέπει πως η ανάπτυξη του ΑΕΠ θα βελτιωθεί σταδιακά το 2014-2017, αναμένοντας ότι η αύξηση των εξαγωγών -ιδιαίτερα των υπηρεσιών- θα συνεχίσει να βελτιώνεται εν μέσω ενός ευνοϊκότερου διεθνούς περιβάλλοντος, ιδιαίτερα στη Γερμανία και στη Βρετανία, που συνδυαστικά αντιστοιχούν σε περισσότερο από το 15% των ελληνικών εξαγωγών.

Και οι επενδύσεις αναμένεται να αυξηθούν προοδευτικά, δεδομένων της σταδιακής βελτίωσης των πιστωτικών συνθηκών (αντανακλώντας τη σταθεροποίηση του εγχώριου τραπεζικού τομέα), των αυξημένων ευκαιριών για επενδύσεις από τις επιχειρήσεις σε επιπλέον εξοπλισμό και της σταθερής αποπληρωμής των οφειλών της κυβέρνησης προς τους προμηθευτές. Ωστόσο, ο οίκος αναμένει ότι η κατανάλωση των ελληνικών νοικοκυριών θα παραμείνει περιορισμένη λόγω της υψηλής ανεργίας (27%) και της έντονης μείωσης των μισθών, που και τα δυο έχουν οδηγήσει σε μείωση των διαθεσίμων εισοδημάτων κατά περισσότερο από 20% από το 2008.

Δεσμευμένη η κυβέρνηση

Σύμφωνα με τις εκτιμήσεις της S&P, τα βήματα που έχει κάνει η ελληνική κυβέρνηση για να ενισχύσει το θεσμικό πλαίσιο και να βελτιώσει την αποτελεσματικότητα της πολιτικής έχουν βελτιώσει την εξωτερική και τη δημοσιονομική της επίδοση. Συγκεκριμένα, η κυβέρνηση έχει κάνει σημαντικές μεταρρυθμίσεις στην αγορά εργασίας και στην είσπραξη των δημοσιονομικών εσόδων, και σχεδιάζει περαιτέρω μεταρρυθμίσεις στο εμπόριο.

Αν και η Standard & Poor's θεωρεί ότι το εγχώριο πολιτικό κλίμα στην Ελλάδα είναι ρευστό, οι προβλέψεις της υποθέτουν ότι -ασχέτως της σύνθεσής της- η ελληνική κυβέρνηση θα παραμείνει στο υφιστάμενο πλαίσιο πολιτικής. Παράλληλα, υποθέτει πως οι κοινωνικές εντάσεις θα υποχωρήσουν καθώς το μεγαλύτερο μέρος της δημοσιονομικής προσαρμογής έχει ήδη τελεστεί και οι συνθήκες ανάπτυξης βελτιώνονται.

Ο οίκος θεωρεί ότι η οικονομία της Ελλάδας έχει αρχίσει να ισσοροπεί. Η προσαρμογή στο ισοζύγιο των τρεχουσών συναλλαγών, που γύρισε σε ελαφρώς θετικό το 2013 σε σύγκριση με το έλλειμμα του 15% το 2008, έχει προέλθει κυρίως μέσω της κάθετης πτώσης των εισαγωγών, αλλά και της αύξησης των εξαγωγών στις μεταφορές και στον τουρισμό. Ο δείκτης ανταγωνιστικότητας με βάση τα σχετικά κόστη ανά μονάδα εργασίας βρίσκεται κάτω από το επίπεδο των 200 μονάδων, το οποίο αποκαθιστά τη χαμένη προ κρίσης ανταγωνιστικότητα των τιμών. Η βελτίωση του 2013 στο ισοζύγιο τρεχουσών συναλλαγών της Ελλάδας δείχνει επίσης αύξηση στις καθαρές τρέχουσες μεταβιβάσεις προς την ελληνική κυβέρνηση από την Ε.Ε. Ο οίκος εκτιμά πως το ισοζύγιο τρεχουσών συναλλαγών θα είναι σε γενικές γραμμές ισορροπημένο το διάστημα 2014-2017.

Παρά τη θετική αυτή μεταβολή στη δυναμική των εξωτερικών ροών, όμως, οι εξωτερικές ευπάθειες της Ελλάδας παραμένουν, δεδομένων του υψηλού εξωτερικού χρέους, της αποπληθωριστικής οικονομίας και της περιορισμένης νομισματικής ευελιξίας.

Η Standard & Poor's εκτιμά πως το εξωτερικό χρέος διαμορφώνεται περίπου στο 400% των εσόδων του ισοζυγίου τρεχουσών συναλλαγών το 2014. Συγκεκριμένα, περίπου το ήμισυ του μικτού εξωτερικού χρέους της Ελλάδας είναι βραχυπρόθεσμο, αφορά τις τράπεζες και πρέπει να μετακυλιστεί. Από αυτήν την άποψη, ο οίκος εκτιμά πως οι διασυνοριακές διατραπεζικές καταθέσεις θα σταθεροποιηθούν, ενώ η χρηματοδότηση από την ΕΚΤ -περίπου 20% των συνολικών υποχρεώσεων του τραπεζικού συστήματος- θα παραμείνει υποστηρικτική.

Η δημοσιονομική προσαρμογή και οι δανειακές ανάγκες

Η S&P χαρακτηρίζει παράλληλα σημαντική την πρόσφατη δημοσιονομική προσαρμογή της Ελλάδας. Το δημοσιονομικό έλλειμμα της κυβέρνησης βελτιώθηκε στο 2,9% του ΑΕΠ το 2013 από σχεδόν 16% το 2009 (τα στοιχεία του 2013 εξαιρούν την ανακεφαλαιοποίηση των τραπεζών). Ιδιαίτερα αξιοσημείωτη ήταν η προσαρμογή από πλευράς δαπανών (συρρίκνωση 18% σε ονομαστικούς όρους το 2009-2012), σε σύγκριση με την προσαρμογή από πλευράς εσόδων. Ο οίκος θεωρεί πως η προσαρμογή στα έσοδα είναι πιο βιώσιμη. Υπήρξε πρωτογενές πλεόνασμα το 2013 το οποίο η S&P εκτιμά ότι θα αυξηθεί μέχρι το 2017 περίπου στο 2% του ΑΕΠ, δεδομένης της αναμενόμενης βελτίωσης του ρυθμού ανάπτυξης του ΑΕΠ. Ο οίκος πάντως θεωρεί ότι η Ελλάδα δεν θα επιτύχει τον στόχο της τρόικας για πρωτογενές πλεόνασμα 4,5% του ΑΕΠ το 2016.

Θεωρεί πως οι μεκτές ανάγκες δανεισμού της ελληνικής κυβέρνησης (συμπεριλαμβανομένου του βραχυπρόθεσμου χρέους που λήγει) ανέρχονται σε περίπου 45 δισ. ευρώ το 2014. Στο ποσό αυτό συνυπολογίζονται χρεολύσιο 25 δισ. ευρώ μακροπρόθεσμου χρέους της γενικής κυβέρνησης (από το οποίο τα 18 δισ. αφορούν πληρωμές "εμπορικού" χρέους, το μεγαλύτερο μέρος του οποίου ανήκει στην ΕΚΤ και σε εθνικές κεντρικές τράπεζες της ευρωζώνης, συμπεριλαμβανομένης και της Τράπεζας της Ελλάδος), 15 δισ. ευρώ βραχυπρόθεσμου χρέους και 4,3 δισ. ευρώ δημοσιονομικού ελλείμματος.

Η S&P θεωρεί ότι μια επίσημη χρηματοδότηση ύψους 22 δισ. ευρώ από την τρόικα θα βοηθούσε ώστε να μπορέσει η Ελλάδα να ανταποκριθεί σε αυτές τις χρηματοδοτικές ανάγκες, καθώς και μια πλήρης μετακύλιση των εντόκων γραμματίων που διακρατούν κυρίως τα εγχώρια συνταξιοδοτικά ταμεία.

Εκτιμούμε ότι η κυβέρνηση θα αντλήσει τα υπόλοιπα 9 δισ. ευρώ από έναν συνδυασμό πηγών:

• Έσοδα από ιδιωτικοποιήσεις έως και 3 δισ. ευρώ.

• Σχεδόν 2,5 δισ. ευρώ αναμένονται από τα ομόλογα που οι τράπεζες θα ξεκινήσουν να αποπληρώνουν στο κράτος φέτος (pillar bonds) και τα ομόλογα ΕΤΕΑΝ το 2014, δηλαδή τα ομόλογα που εξέδωσε το ΕΤΕΑΝ και τα οποία διακρατά η ελληνική κυβέρνηση.

• Έως 3 δισ. ευρώ από διεθνή έκδοση ομολόγων.

• Άντληση κεφαλαίων – εφόσον χρειαστεί – από τις καταθέσεις του Δημοσίου στην κεντρική τράπεζα έως 3,5 δισ. ευρώ.

• Αύξηση των εκδόσεων εντόκων γραμματίων (άνω του ορίου των 15 δισ. ευρώ που έχει θέσει η τρόικα).

Θα χρειαστούν κεφάλαια οι τράπεζες

Δεν εκτιμούμε ότι η ελληνική κυβέρνηση θα χρησιμοποιήσει τα 11,5 δισ. ευρώ που είναι διαθέσιμα στο Ταμείο Χρηματοπιστωτικής Σταθερότητας για να στηρίξει τον προϋπολογισμό της. Κι αυτό επειδή πιστεύουμε ότι η κυβέρνηση θα χρειαστεί τα περισσότερα από αυτά τα κεφάλαια – εάν όχι όλα – για να στηρίξει τις κεφαλαιακές ανάγκες των ελληνικών τραπεζών μετά την αναθεώρηση ποιότητας ενεργητικού από την ΕΚΤ, που αναμένεται τον Οκτώβριο του 2014.

Το 2015 εκτιμάται ότι οι ανάγκες ακαθάριστου δανεισμού της Ελλάδας θα αγγίξουν τα 34 δισ. ευρώ, εκ των οποίων μόλις 16 δισ. ευρώ θα είναι μακροπρόθεσμοι τίτλοι, 15 δισ. θα είναι βραχυπρόθεσμος δανεισμός και 2,8 δισ. ευρώ έλλειμμα. Θεωρείται ότι οι ανάγκες χρηματοδότησης της γενικής κυβέρνησης για το 2015 θα περιλαμβάνουν 9 δισ. ευρώ από επίσημο δανεισμό και έναν συνδυασμό 2,5 δισ. ευρώ από έσοδα ιδιωτικοποιήσεων, 3 δισ. από περαιτέρω αποπληρωμή ομολόγων από τις τράπεζες, την αύξηση της έκδοσης εντόκων γραμματίων και την επιπλέον χρηματοδότηση από τις κεφαλαιαγορές.

Δεδομένης της σταδιακής αντικατάστασης των ομολόγων που λήγουν από επίσημο δανεισμό, ο οίκος θεωρεί ότι ο όγκος του εμπορικού δανεισμού που δεν ανήκει στον επίσημο τομέα πιθανότατα θα μειωθεί σε επίπεδο χαμηλότερο από το ένα τρίτο του συνολικού χρέους της χώρας (σε αυτόν τον υπολογισμό, κατηγοριοποιούνται στον μη επίσημο τομέα και τα ομόλογα που ανήκουν στο ευρωσύστημα καθώς θεωρείται ότι η ΕΚΤ δεν θα συμφωνήσει στο rollover των ομολόγων που λήγουν, τα οποία εκτιμάται ότι αγγίζουν τα 16 δισ. την περίοδο 2015 -2018).

Στον απόηχο του δεύτερου προγράμματος οικονομικής προσαρμογής και των προγραμμάτων επαναγοράς χρέους, ο οίκος θεωρεί ότι το προφίλ χρέους της κυβέρνησης έχει ενισχυθεί σημαντικά. Η μέση διάρκεια έχει επιμηκυνθεί στα 16 έτη και οι τόκοι έχουν παραταθεί κατά 15 χρόνια. Εξέλιξη που οδήγησε σε σημαντική μείωση των πληρωμών για τόκους περίπου στο 10% των εσόδων το 2014-2017 από 17% το 2011.

Παρά τη δημοσιονομική προσαρμογή, το δημόσιο χρέος αυξήθηκε στο 173% του ΑΕΠ το 2013 από 103% το 2008 λόγω της σημαντικής ανακεφαλαιοποίησης των τραπεζών και λόγω της συνολικής συρρίκνωσης της οικονομίας από τα υψηλά κατά 23%. Παρ' όλα αυτά, δεδομένης της επιμήκυνσης στην αποπληρωμή του δανεισμού, η καθαρά παρούσα αξία του χρέους έχει μειωθεί, βελτιώνοντας έτσι τις μετρήσεις για τη βιωσιμότητα του χρέους. Εκτιμάται ότι το δημόσιο χρέος θα συνεχίσει να κινείται αυξητικά σε ονομαστικούς όρους, αλλά θα μειώνεται ως ποσοστό της οικονομίας στο 164% του ΑΕΠ το 2017.

Ο οίκος θεωρεί ότι η διαφορά ανάμεσα στα επίπεδα εταιρικού δανεισμού και στο επιτόκιο της ΕΚΤ θα παραμείνει ευρεία, κυρίως λόγω της αδύναμης ποιότητας του ενεργητικού των τραπεζών – τα NPL ξεπερνούν το 30% του συνόλου των δανείων και υπάρχει έλλειψη πίστωσης λόγω των κεφαλαιακών περιορισμών για τις τράπεζες.

Οι προοπτικές

Με το σταθερό outlook εξισορροπείται η εκτίμηση της S&P για την κυβερνητική δέσμευση προς δημοσιονομική και διαρθρωτική προσαρμογή έναντι των οικονομικών και πολιτικών προκλήσεων που υπάρχουν. Αυτό το outlook με αξιολόγηση "Β-" επίσης προϋποθέτει πως δεν θα υπάρξει νέα αναγκαστική ανταλλαγή ομολόγων.

Ο οίκος σημειώνει πως θα μπορούσε να αναβαθμίσει τη μακροπρόθεσμη αξιολόγηση για την Ελλάδα εάν καταγραφόταν σημαντικότερη ανάκαμψη του ΑΕΠ από ό,τι αναμένεται. Αυτό θα μπορούσε να προκύψει από διαρθρωτικές μεταρρυθμίσεις στις αγορές απασχόλησης και προϊόντων που θα αποδώσουν καρπούς ταχύτερα από ότι αναμένεται ή εάν η αποκατάσταση του τραπεζικού συστήματος μπορέσει να παράσχει πιο σημαντική πιστωτική επέκταση.

Η S&P υποστηρίζει πως θα μπορούσε να προχωρήσει σε υποβάθμιση της αξιολόγησης εάν εκτιμούσε ότι υπάρχει πιθανότητα για νέα αναγκαστική ανταλλαγή ομολόγων, λόγω της αποδυνάμωσης στην πολιτική κατάσταση ή εξαιτίας αναβολών στην προγραμματισμένη στήριξη από τους επίσημους πιστωτές.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία