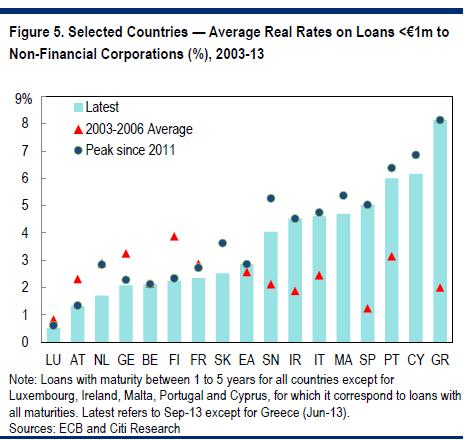

Το ακριβότερο χρήμα στην Ευρώπη καλείται να πληρώσει ο ελληνικός επιχειρηματικός κόσμος. Το συμπέρασμα προκύπτει από ανάλυση της Citi στην οποία καταγράφεται το κόστος δανεισμού για ποσό κάτω του 1 εκατομμυρίου ευρώ προς επιχειρήσεις.

Όπως φαίνεται και από τα στοιχεία του σχετικού πίνακα, το πραγματικό επιτόκιο γι' αυτά τα δάνεια είναι πάνω από 8%, επίπεδο στο οποίο παραμένουν ουσιαστικά από το 2011. Αντίθετα, την περίοδο 2003 - 2006 ένα τέτοιο δάνειο είχε πραγματικό επιτόκιο της τάξης του 2%, όντας από τα πλέον ανταγωνιστικά στην Ευρώπη.

Είναι χαρακτηριστικό ότι σήμερα για ανάλογη χρηματοδότηση μια γερμανική εταιρεία πληρώνει 2%, ενώ μια γαλλική πέριξ του 2,5%. Κάτω του 5% είναι το κόστος για μια ιταλική.

Από την άλλη πλευρά, η Citi (η οποία είναι από τους πλέον απαισιόδοξους οίκους στις προβλέψεις της για την Ελλάδα) αναθεωρεί επί τα βελτίω την πρόβλεψη για την ύφεση του 2013 στο 3,3% του ΑΕΠ, αλλά εξακολουθεί να προβλέπει αρνητικό ρυθμό ανάπτυξης το 2014 (1,9%) όπως και το 2015 (0,5%), ποσοστά που είναι από τα πλέον δυσοίωνα μεταξύ των εκτιμήσεων που έχουν γίνει από οίκους ανάλυσης και οργανισμούς.

Από την άλλη πλευρά, η Citi (η οποία είναι από τους πλέον απαισιόδοξους οίκους στις προβλέψεις της για την Ελλάδα) αναθεωρεί επί τα βελτίω την πρόβλεψη για την ύφεση του 2013 στο 3,3% του ΑΕΠ, αλλά εξακολουθεί να προβλέπει αρνητικό ρυθμό ανάπτυξης το 2014 (1,9%) όπως και το 2015 (0,5%), ποσοστά που είναι από τα πλέον δυσοίωνα μεταξύ των εκτιμήσεων που έχουν γίνει από οίκους ανάλυσης και οργανισμούς.

Όσο για το χρέος, εκτιμά ότι θα φτάσει το 175% του ΑΕΠ φέτος και θα συνεχίσει να αυξάνει στο 190% του ΑΕΠ το 2014 και στο 199% του ΑΕΠ το 2015.

Όπως αναφέρει ο οίκος, η συρρίκνωση του ΑΕΠ έχει αμβλυνθεί (στο 3% σε ετήσια βάση το γ’ τρίμηνο) χάρη στη μειωμένη δημοσιονομική επιβάρυνση σε σχέση με το 2011-2012, αλλά και χάρη στην υποχώρηση του πληθωρισμού.

Η Citi υποβαθμίζει την πρόβλεψή της για τον πληθωρισμό της Ελλάδας, ώστε να λαμβάνεται υπ’ όψιν το επίμονα μεγάλο χάσμα της παραγωγής τα επόμενα χρόνια. Παράλληλα, οι επιπλέον (προγραμματισμένες) αυξήσεις φόρων και οι περικοπές δαπανών, σε συνδυασμό με τις εξαγωγές που εξακολουθούν να μην είναι τόσο ανταγωνιστικές, πιθανότατα θα εμποδίσουν την αύξηση του ΑΕΠ το 2014 ή το 2015. Οι διαπραγματεύσεις για επιπλέον ελάφρυνση του χρέους από τον επίσημο τομέα μπορεί να πυροδοτήσουν περαιτέρω πολιτική αστάθεια και να αυξήσουν τους κινδύνους για πρόωρες εκλογές.

Μόνο ένα «κούρεμα» των επίσημων δανείων θα μπορούσε να αποκαταστήσει τη δημοσιονομική σταθερότητα, όπως εκτιμά η Citi, ωστόσο θεωρεί πως αυτό είναι απίθανο να συμφωνηθεί σύντομα.

Ευρύτερα για την Ευρώπη, ο οίκος σημειώνει πως δεν περιλαμβάνει κάποιο PSI στο μεσοπρόθεσμο outlook του για την Ιταλία και την Ισπανία, όμως το ενδεχόμενο αναδιάρθρωσης χρέους στις χώρες αυτές παραμένει ουσιαστικό ρίσκο, ιδιαίτερα εάν είναι απογοητευτική η ανάπτυξη του ονομαστικού ΑΕΠ.

Η Citi υποστηρίζει ότι ο δυναμισμός της ανάκαμψης στην ευρωζώνη συνεχίζει να επιβαρύνεται από επίμονα ερωτήματα αναφορικά με τη δημοσιονομική βιωσιμότητα και τη φερεγγυότητα των χωρών της ευρωπεριφέρειας.

Τα χρέη της Ελλάδας, της Ιρλανδίας και της Πορτογαλίας που κατέχουν η Ε.Ε. ή κράτη-μέλη της ευρωζώνης, μέσω του πρώτου ελληνικού προγράμματος διάσωσης, του EFSF και του ESM, έχουν δεχθεί επανειλημμένως παρατάσεις και μειώσεις επιτοκίων.

Η απομείωση της ονομαστικής αξίας του χρέους που έχουν η Ελλάδα, η Ιρλανδία και η Πορτογαλία έναντι του επίσημου τομέα θα ήταν μια πιο «καθαρή» λύση από την τρέχουσα επιλογή της «παράτασης και προσποίησης» που δίνεται τώρα στις χώρες που έχουν ενταχθεί σε προγράμματα διάσωσης, σχολιάζει η Citi.

Επιπλέον, εξακολουθεί να είναι πιθανό να χρειαστεί περισσότερη συμμετοχή του επίσημου ή του ιδιωτικού τομέα στην ευρωζώνη.

Όπως αναφέρει η Citi, η Ελλάδα και η Πορτογαλία παραμένουν ευάλωτες, ενώ θα μπορούσαν να απειληθούν η Ιταλία, η Ισπανία και η Ιρλανδία εάν δεν επιτύχουν βιώσιμη ανάπτυξη του ΑΕΠ τους.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία