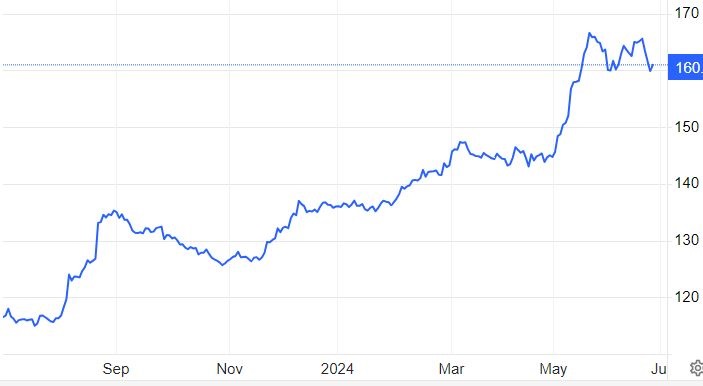

Το κυπριακό Χρηματιστήριο αξίζει εύσημα για την επίτευξη υψηλού δώδεκα ετών, ενώ θα επιδιώξει να παραμείνει ένα από τα «γκανιάν» στις αποδόσεις μεταξύ των ευρωπαϊκών assets και στο δεύτερο εξάμηνο της φετινής χρονιάς.

Το ΧΑΚ ευνοείται στην παρούσα φάση και από το γενικότερο διεθνές χρηματιστηριακό κλίμα, το οποίο αν και… απαιτητικό, μοιάζει αρκετά ισορροπημένο. Οι μεν αμερικάνικοι δείκτες-οδηγοί καταγράφουν τα υψηλότερα επίπεδα όλων των εποχών, οι δε αντίστοιχοι ευρωπαϊκοί «ζορίζονται» εσχάτως λόγω των νέων πολιτικών δεδομένων στις δύο μεγαλύτερες οικονομίες της Ευρωζώνης, Γερμανία και Γαλλία, αλλά και στην μετά-Brexit Αγγλία.

Γράφημα 1: Ο Γενικός Δείκτης του ΧΑΚ το τελευταίο δωδεκάμηνο (πηγή: Χρηματιστήριο Αξιών Κύπρου)

Είναι λογικό να αναμένεται αυξημένη μεταβλητότητα και να παρατηρείται profit-taking σε επίπεδα χρηματιστηριακών τιμών που θα μπορούσαν να χαρακτηριστούν και ως «υπεραγορασμένα». Σε αυτά τα πλαίσια, οι επενδυτές συνιστάται να μην γίνονται ούτε υπερευαίσθητοι στις ενδοημερήσιες διακυμάνσεις, αλλά ούτε και… άπληστοι, αλλά να επιδεικνύουν νηφαλιότητα αποκομίζοντας βεβαίως τα οφέλη της γενικότερης ανοδικής δομικής τάσης.

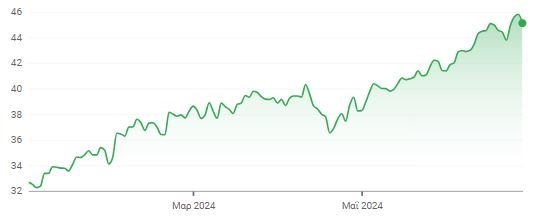

Ενδεικτικό των ευκαιριών αλλά και των κινδύνων που «κρύβει» το διεθνές μετοχικό ράλι είναι το γεγονός ότι στο Χρηματιστήριο της Νέας Υόρκης, την Wall Street, «πρωταγωνιστούν» οι μετοχές 7 εταιρικών κολοσσών που ηγούνται στην τεχνολογία αιχμής και την Tεχνητή Nοημοσύνη. Το διαπραγματεύσιμο αμοιβαίο κεφάλαιο που απεικονίζει την πορεία αυτών και μόνο των μετοχών, οι οποίες πλέον αποκαλούνται «υπέροχες 7» (“Magnificent Seven”), έχει κερδίσει άνω του 30% φέτος, με ό,τι αυτό μπορεί να συνεπάγεται για τη συνέχεια.

Γράφημα 2: Το ETF MAGS από την αρχή του 2024 (πηγή: Roundhill Investments)

Στο μεταξύ, στις μεγάλες οικονομίες ο πληθωρισμός δίνει την αίσθηση ότι «ήρθε για να μείνει», κάτι που μεταφράζεται σε απώλεια αγοραστικής δύναμης, υψηλότερα επιτόκια και χαμηλότερη προεξόφληση των μετοχικών τίτλων. Καθώς οι γεωπολιτικές αναταραχές σε ανατολική Ευρώπη και Μέση Ανατολή εμμένουν και οι Προεδρικές εκλογές των HΠA περνούν στο προσκήνιο, λοιποί πιθανοί καταλύτες μίας βαθύτερης «διόρθωσης» ενδέχεται να είναι η υποχώρηση των ρυθμών οικονομικής ανάπτυξης, η απογοήτευση για τα εταιρικά αποτελέσματα και η αναζωπύρωση του δημοσιονομικού ρίσκου στις αναπτυγμένες οικονομίες.

Τελικά θα επαναληφθεί η Ιστορία με το βίαιο σκάσιμο της τεχνολογικής «φούσκας», όπως συνέβη το 2001, ή ο ενάρετος κύκλος της ανόδου των αγορών θα συνεχιστεί σχετικά απρόσκοπτα; Προφανώς και δεν αποκλείεται το να συνεχίσει η Wall Street την εκπληκτική ανοδική της πορεία στο δεύτερο μισό του έτους, συμπαρασύροντας μαζί της και τα υπόλοιπα Χρηματιστήρια σε νέα ρεκόρ.

Από την άλλη, στις αγορές, όπως υπάρχουν οι φάσεις της ανόδου, υπάρχουν και αυτές της καθόδου, και οι επενδυτές, μέσω της διαχείρισης του ρίσκου τους, πρέπει να είναι προετοιμασμένοι για παν ενδεχόμενο, πόσω μάλλον όταν τοποθετούνται σε χαμηλής εμπορευσιμότητας μετοχικές αγορές, όπως το ΧΑΚ.

* Οικονομολόγος, πιστοποιημένο μέλος της βρετανικής Society of Technical Analysts (email: [email protected]).

Το άρθρο έχει ενημερωτικό χαρακτήρα και ΔΕΝ αποτελεί πρόταση αγοράς, πώλησης ή διακράτησης οιουδήποτε χρηματιστηριακώς διαπραγματευόμενου ή άλλου προϊόντος.

Oι απόψεις που διατυπώνονται σε ενυπόγραφο άρθρο γνώμης ανήκουν στον συγγραφέα και δεν αντιπροσωπεύουν αναγκαστικά, μερικώς ή στο σύνολο, απόψεις του Euro2day.gr.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία