Τη στιγμή που ο πληθωρισμός φτωχαίνει τους καταναλωτές, oι κεντρικές τράπεζες ήδη έχουν αλλάξει «ρότα». Μετά τις αισιόδοξες προβλέψεις ότι το γενικό επίπεδο τιμών θα άρχιζε να υποχωρεί και τις κλασικές... «καθυστερήσεις», οι «κλειδοκράτορες» των νομισματικών αρχών παραδέχτηκαν ότι η ακρίβεια δεν είναι παροδική και άρχισαν να χρησιμοποιούν όλο και περισσότερο τα «εργαλεία» τους, προκειμένου να επιτύχουν τους καταστατικούς τους στόχους για πληθωρισμό πέριξ του 2% σε βάθος λίγων ετών.

Από τη γενικευμένη αυστηροποίηση της πολιτικής των κεντρικών τραπεζών, μόνο δύο εξ αυτών εμμένουν στην πολιτική των αρνητικών επιτοκίων και δη η ιαπωνική και η ελβετική, αλλά και αυτές, ειδικά η δεύτερη, αναμένεται να «υποκύψουν» και να ακολουθήσουν τις ομολόγους τους μέσα στο επόμενους μήνες.

Το «σφίξιμο της στρόφιγγας» του δανεισμού αυξάνει τους κινδύνους εταιρικών πτωχεύσεων και αθέτησης προγραμματισμένων πληρωμών, ειδικά για τους πιο αδύναμους «κρίκους» του επιχειρείν. Σε μικροοικονομικό επίπεδο, η τιμή του δείκτη HYG, ο οποίος αποτελείται από δολαριακά ομόλογα «υψηλού ρίσκου», τελεί υπό ασφυκτική πίεση (βλ. διάγραμμα 1).

Διάγραμμα 1: Δυσοίωνα τα μηνύματα που εκπέμπει η διεθνής αγορά εταιρικών ομολόγων (Πηγή: δείκτης HYG, iShares)

Σε επίπεδο μάκρο, η αρνητική κλίση της καμπύλης αποδόσεων Treasury στις ΗΠΑ, με τα διετή κρατικά ομόλογα ΗΠΑ να προσφέρουν αποδόσεις στη λήξη (yield to maturity) υψηλότερες από τα αντίστοιχα δεκαετή, προμηνύει, σύμφωνα με τους ιστορικούς της οικονομίας, ότι τα χειρότερα έπονται, με την ύφεση να βρίσκεται «προ των πυλών» στην άλλη πλευρά του Ατλαντικού.

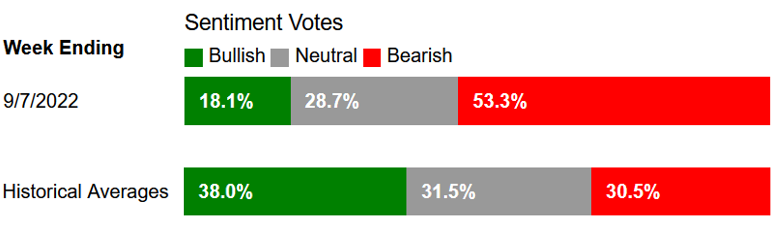

Τη γενικευμένη απαισιοδοξία για τους επόμενους μήνες των χρηματιστηρίων δείχνουν να συμμερίζονται οι Αμερικανοί επενδυτές, όπως δείχνει η πρόσφατη έρευνα της AAII. Οι μέσες προσδοκίες ότι οι μετοχές θα ανέβουν το επόμενο εξάμηνο παραμένουν κάτω από τον ιστορικό μέσο όρο της μέτρησης για 42η συναπτή εβδομάδα. Αντίστοιχα, οι προσδοκίες ότι οι μετοχές θα σημειώσουν πτώση είναι στα υψηλότερα επίπεδα του τρέχοντος έτους και πολύ πάνω από τον ιστορικό μέσο όρο της μέτρησης.

Στη θετική όψη του «νομίσματος» και με βάση τα ιστορικά δεδομένα, ο δείκτης S&P 500 υπεραποδίδει στο διάστημα των 6-12 μηνών που ακολουθούν τις ασυνήθιστα υψηλές μετρήσεις απαισιοδοξίας και τις ασυνήθιστα χαμηλές μετρήσεις αισιοδοξίας μεταξύ των επενδυτών που συμμετέχουν στην έρευνα της ΑΑΙΙ.

Διάγραμμα 3: Γενικευμένη απαισιοδοξία μεταξύ των Αμερικανών επενδυτών (Πηγή: American Association of Individual Investors)

Κλείνοντας, και προς επίρρωσιν των όσων αφορούν στη γενικότερη ανασφάλεια των συμμετεχόντων στις αγορές, ο μετοχικός δείκτης-ηγέτης, ο S&P-500, είναι «κολλημένος» εδώ και πέντε μήνες κάτω από τον κινητό μέσο όρο 200 ημερών.

Αυτό είναι το μεγαλύτερο αρνητικό σερί του δείκτη από το 2009 και εντεύθεν, οπότε έπιασε «πάτο» για να ακολουθήσει στη συνέχεια το ευρύ και μακροχρόνιο ανοδικό «κύμα», το οποίο, με την «ευγενική χορηγία» των κεντρικών τραπεζών και των σε ιστορικά χαμηλά επιτοκίων δανεισμού, τον οδήγησε φέτος τον Ιανουάριο στο υψηλότερο ενδοσυνεδριακό επίπεδο όλων των εποχών.

Σε επίπεδο μεμονωμένων μετοχών του S&P 500, το εύρος (breadth) της αγοράς είναι εξίσου αδύναμο, όπως καταδεικνύει το ποσοστό των τίτλων που διαπραγματεύονται πάνω από τον δικό τους κινητό μέσο όρο των 200 ημερών.

Σε κάθε περίπτωση, ο πληθωρισμός μαζί με τη μεταβλητότητα των αγορών φαίνεται ότι θα συνεχίσουν να μας κάνουν «παρέα», με την πιθανότητα της ύφεσης να καραδοκεί, ειδικά όσο θα συνεχίζεται η «ανώμαλη προσγείωση» σε επίπεδο γεωπολιτικό και επιτοκιακό.

* Ο Πέτρος Στεριώτης είναι Οικονομολόγος και Εκτελεστικός Διευθυντής ΚΕΠΕΥ, πιστοποιημένος από τις Επιτροπές Κεφαλαιαγοράς Ελλάδος και Κύπρου (e-mail: thetradingstrategist@yahoo.com).

Το παρόν άρθρο έχει αμιγώς εκπαιδευτικό και ενημερωτικό χαρακτήρα και σε καμία περίπτωση δεν αποτελεί προτροπή για αγορά, πώληση ή διακράτηση οποιασδήποτε κινητής αξίας. Oι απόψεις που διατυπώνονται στο άρθρο ανήκουν στον συγγραφέα και δεν αντιπροσωπεύουν αναγκαστικά, μερικώς ή στο σύνολο, απόψεις του Euro2day.gr.

Oι απόψεις που διατυπώνονται σε ενυπόγραφο άρθρο γνώμης ανήκουν στον συγγραφέα και δεν αντιπροσωπεύουν αναγκαστικά, μερικώς ή στο σύνολο, απόψεις του Euro2day.gr.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία