Άλλη μια συνεδρίαση της Κεντρικής Τράπεζας των ΗΠΑ (Fed) έφερε άλλη μια σημαντική αύξηση στο βασικό επιτόκιο (Federal FundsRate) 75 μονάδων βάσεων, σφραγίζοντας έτσι τον ταχύτερο κύκλο σύσφιξης της νομισματικής πολιτικής της Fed από το 1981.

Την ώρα που ο πληθωρισμός καλπάζει στο 9,1% και η αγορά εργασίας βρίσκεται σε εξαιρετικά «σφιχτές» συνθήκες, η συνέχεια της επιθετικής πολιτικής της Fed φαίνεται – εκ πρώτης όψεως – να αποτελεί αν όχι το επικρατέστερο, τότε ένα εξαιρετικά πιθανό σενάριο. Κι όμως, η δυναμική των αγορών, η ανάλυση των μακροοικονομικών δεδομένων και των προσδοκιών, καθώς και η ιστορία μας δείχνουν ότι μάλλον βαδίζουμε προς την αντίθετη κατεύθυνση.

Ας πάρουμε τα πράγματα όμως από την αρχή. Η άνευ προηγουμένου χαλάρωση της δημοσιονομικής και νομισματικής πολιτικής για την αντιμετώπιση της πανδημίας, οι διαταραχές στις αλυσίδες εφοδιασμού και οι ανισορροπίες στην σχέση ζήτησης-προσφοράς δημιούργησαν ένα αβέβαιο και πληθωριστικό περιβάλλον με το αυξανόμενο κόστος ζωής να πιέζει πολιτικούς και θεσμικούς φορείς να λάβουν τα απαραίτητα μέτρα.

Στο νομισματικό πεδίο το βασικό μέτρο για την αντιμετώπιση της ακρίβειας είναι η άνοδος των επιτοκίων. Η αύξηση του κόστους χρήματος διαμορφώνει κίνητρα για μεγαλύτερη ροπή προς αποταμίευση και λιγότερη προς δανεισμό και επενδύσεις. Η οικονομία «κρυώνει» και ο ρυθμός αύξησης των τιμών επιβραδύνεται.

Από τις αρχές του έτους η Κεντρική Τράπεζα των ΗΠΑ έκανε ξεκάθαρο πως θα χρησιμοποιήσει όλα τα εργαλεία στην διάθεσή της για να τιθασεύσει τον πληθωρισμό. Πέρασε από νομισματική χαλάρωση (QE) σε σύσφιξη (QT), κατέφυγε σε ένα σαφές forward guidance, και μπήκε σε ταχύτατο ανοδικό επιτοκιακό κύκλο όπου έφερε το βασικό επιτόκιο από την μηδενική ζώνη στο εύρος του 2,25% και 2,5%.

Έτσι λοιπόν η Fed με την ολοκλήρωση μιας προδιαγεγραμμένης πορείας προς την περιοχή της «ουδέτερης ζώνης», περνάει στο δεύτερο στάδιο του ανοδικού κύκλου ο οποίος περιλαμβάνει μεν αυξήσεις – έως και 100 μονάδες βάσης – αλλά με σημαντικά μειωμένο ρυθμό.

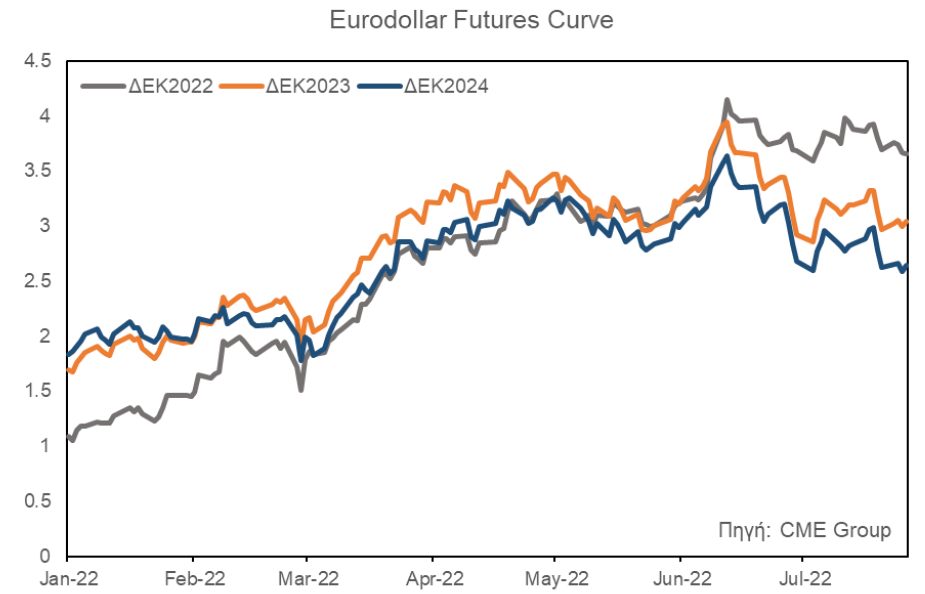

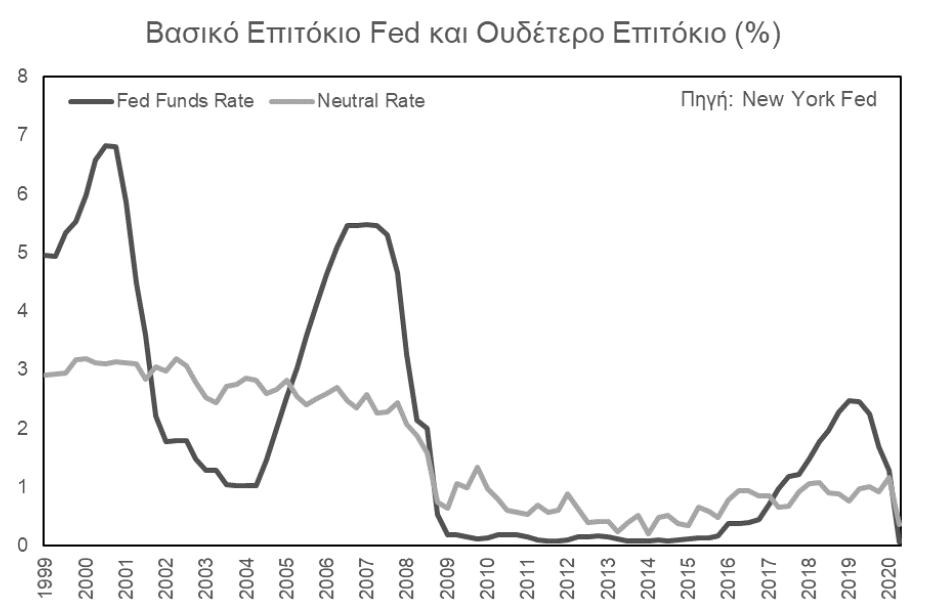

Υπενθυμίζεται ότι η ουδέτερη ζώνη επιτοκίου μεταφράζεται ως το επίπεδο που δεν προκαλεί ούτε συρρίκνωση, αλλά ούτε και τόνωση της δραστηριότητας και η οικονομία βαδίζει πάνω σε αυτό που οι οικονομολόγοι ονομάζουν «δυνητικό ΑΕΠ». Ενώ λοιπόν είναι βέβαιο ότι η Fed θα κινηθεί σε περαιτέρω αυξήσεις επιτοκίων είναι επίσης πολύ πιθανό πως η παραμονή σε αυτά τα επίπεδα τα οποία προκαλούν πτώση της δραστηριότητας να είναι βραχύβια. Και αυτό είναι κάτι που οι αγορές έχουν ήδη αρχίσει να το προεξοφλούν. Τα προθεσμιακά συμβόλαια επιτοκίων της Fed δείχνουν πως οι αγορές δεν πιστεύουν ότι ο ανοδικός κύκλος επιτοκίων θα συνεχιστεί για πολύ ακόμα.

Αντιθέτως, ενώ στις αρχές του 2022 πίστευαν ότι η Κεντρική Τράπεζα των ΗΠΑ θα προχωρήσει σε σταθερή αύξηση των επιτοκίων μέχρι και το τέλος του 2024, πλέον προεξοφλούν μείωση των επιτοκίων κατά περίπου 60 μονάδων βάσης από το τέλος του 2022 μέχρι το τέλος του 2023 και σχεδόν 100 μονάδων βάσης μέχρι το τέλος του 2024, όπου και θα επιστρέψει στην «ουδέτερη ζώνη» του 2.5%.

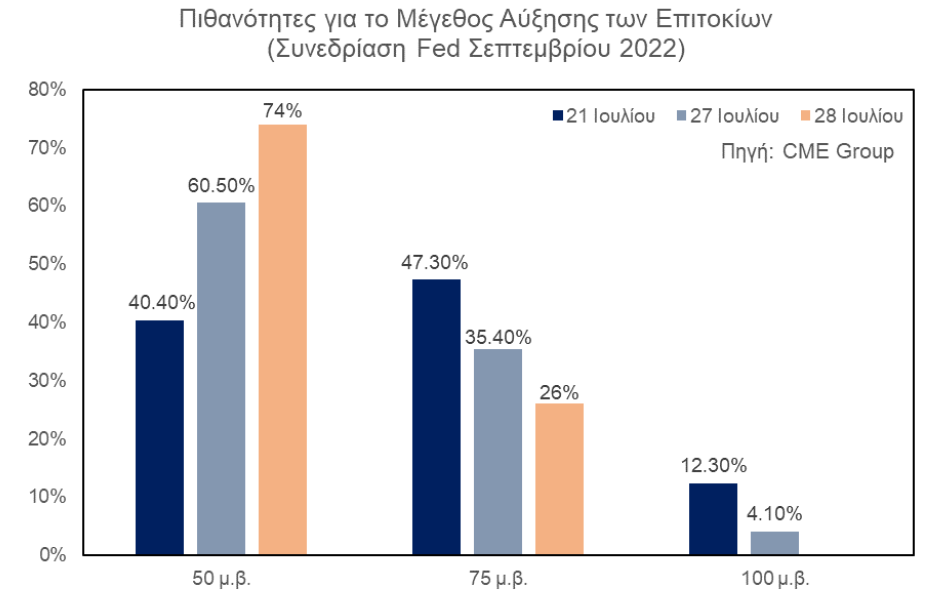

Αξιοσημείωτες μεταβολές που συνηγορούν προς μια λιγότερο hawkish Fed αποτυπώθηκαν και στις πιθανότητες για το μέγεθος της αύξησης του επιτοκίου στην επόμενη συνεδρίαση της Fed, στις 21 Σεπτεμβρίου.

Πιο συγκεκριμένα, στις 21 Ιουλίου το επικρατέστερο σενάριο σύμφωνα με τις προθεσμιακές αγορές επιτοκίων ήταν για αύξηση 75 μονάδων βάσης με πιθανότητα 47,3%. Στο κάδρο των αγορών ήταν και ένα jumbo rate hike των 100 μονάδων βάσης αλλά με σχετικά μικρή πιθανότητα της τάξης του 12,3%.

Μετά την ομιλία του Αμερικανού κεντρικού τραπεζίτη είδαμε μια διαφορετική κατάσταση όπου οι 50 μονάδες βάσης έγιναν το επικρατέστερο σενάριο κάτι που σφραγίστηκε μετά τα πρόσφατα αρνητικά στοιχεία για το ΑΕΠ.

Λαμβάνοντας ως δεδομένο ότι ο Jerome Powell μας είπε πως έχουμε ήδη φτάσει στην ουδέτερη ζώνη, αυτό θεωρητικά σημαίνει πως περαιτέρω αυξήσεις θα έχουν αρνητικές επιπτώσεις στην οικονομία.

Όμως, όπως μπορούμε να δούμε από το παρακάτω γράφημα, τρεις φορές μέσα στα τελευταία 20 χρόνια η Fed ανέβασε το βασικό επιτόκιο πάνω από το ουδέτερο για παρατεταμένο χρονικό διάστημα και αμέσως μετά είχαμε κάποιο ισχυρό αρνητικό γεγονός: από την τεχνολογική φούσκα το 2000, την χρηματοπιστωτική κρίση το 2008, έως και το μίνι-κραχ τον Δεκέμβριο του 2018.

Άρα αν η ιστορία μπορεί να μας διδάξει κάτι είναι πως τα βασικά επιτόκια δεν μπορούν να παραμείνουν πάνω από το neutral χωρίς να συμβεί κάποιο αρνητικό σοκ στην οικονομία ή τις αγορές.

Παρόμοια εικόνα χαλάρωσης των χρηματοδοτικών συνθηκών παρουσιάστηκε και στις αγορές χρέους. Η απόδοση του διετούς αμερικανικού ομολόγου, η οποία ακολουθεί στενά τις εξελίξεις στην νομισματική πολιτική, αντέδρασε έντονα στα αδύναμα οικονομικά στοιχεία και σημείωσε πτώση κατά 12 μονάδες βάσης, ενώ η απόδοση του δεκαετούς ομολόγου βρέθηκε στο 2,67%, σχεδόν 85 μ.β. χαμηλότερα από τα υψηλά του Ιουνίου. Οι χαμηλότερες αποδόσεις του δεκαετούς ομολόγου αντανακλούν τις χαμηλότερες προσδοκίες της αγοράς για ανάπτυξη και πληθωρισμό.

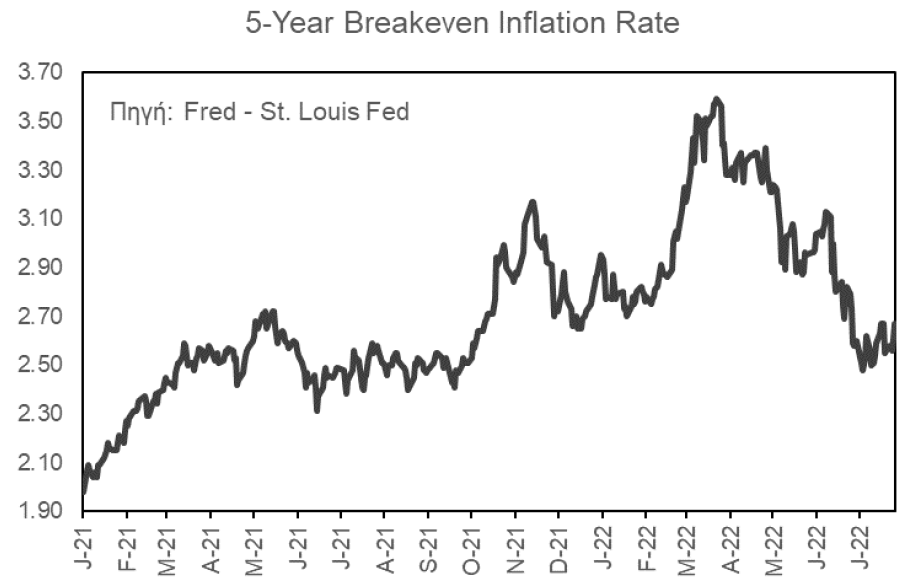

Η πτωτική τάση του αναμενόμενου πληθωρισμού αποκρυσταλλώνεται και στην 5ετή καμπύλη πληθωριστικών προσδοκιών όπου το break even rate, η διαφορά δηλαδή μεταξύ των συμβατικών κρατικών ομολόγων και αυτών που προστατεύονται από τον πληθωρισμό, σημειώνει ιδιαίτερη αποκλιμάκωση από το 3,6% στο 2,6%, πλησιάζοντας στον στόχο του 2%.

Περνώντας στο πεδίο της πραγματικής οικονομίας, τα πρόσφατα αποτελέσματα για το ΑΕΠ και η καταγραφή αρνητικών ρυθμών ανάπτυξης επί δυο συναπτά τρίμηνα επίσης συνηγορούν προς μια μελλοντική οπισθοχώρηση της Fed.

Λιγότερο από 24 ώρες μετά την άνοδο των επιτοκίων και τις αλλεπάλληλες διαβεβαιώσεις του Jerome Powell ότι η αμερικανική οικονομία δεν βρίσκεται - για την ώρα - σε υφεσιακή φάση, τα μακροοικονομικά στοιχεία δείχνουν πως το αυξημένο κόστος ζωής και η μείωση μισθών σε πραγματικούς όρους αποδυναμώνουν σημαντικά νοικοκυριά και επιχειρήσεις. Οι ιδιωτικές καταναλωτικές δαπάνες υποχωρούν σε τριμηνιαία βάση, ενώ οι επενδύσεις στην αγορά κατοικίας και σε επιχειρηματικό επίπεδο καταγράφουν πτωτική τάση.

Πώς λοιπόν μεταφράζονται αυτές οι εξελίξεις στο τοπίο των αγορών; Αν και είναι σχετικά νωρίς να μιλήσει κάποιος με βεβαιότητα, μια λιγότερο επιθετική πολιτική της Fed σε συνάρτηση με μια ήπια καθίζηση στην οικονομία μπορεί να εκληφθεί ως θετικό σινιάλο για τίτλους περιουσιακών στοιχείων. Το ράλι που έχει διαμορφωθεί από την τελευταία συνεδρίαση της Fed (15 Ιουνίου) μέχρι σήμερα μπορεί να φέρει ξανά στο προσκήνιο χρεόγραφα υψηλού ρίσκου, από τεχνολογικές μετοχές έως και κρυπτονομίσματα.

Με την πλήρη εγκατάλειψη του forward guidance και την υιοθέτηση μιας στρατηγικής που δεν αυξάνει αυθαίρετα τα επιτόκια, αλλά είναι data-dependent, μπορεί ο Jerome Powell να δίνει χώρο στην αύξηση της μεταβλητότητας, αλλά την ίδια στιγμή αφήνει ελεύθερες τις αγορές να διαμορφώσουν τις προσδοκίες για την πορεία των επιτοκίων.

Και η άποψη τους είναι πως μεσοπρόθεσμα ο πληθωρισμός – μέσα κυρίως από την επιβράδυνση της οικονομίας – επανέρχεται σε φυσιολογικά επίπεδα στο 2023. Μάλιστα, φρόντισαν να μεταφέρουν αυτήν την άποψη με τον πλέον εμφατικό τρόπο. Οι υψηλές πτήσεις των γερακιών της Fed δεν μπορούν να συνεχιστούν για πολύ ακόμα.

* Ο Ευριπίδης Μπαντής είναι Υποψήφιος Διδάκτορας στα Οικονομικά στο Πανεπιστήμιο του Reading.

Oι απόψεις που διατυπώνονται σε ενυπόγραφο άρθρο γνώμης ανήκουν στον συγγραφέα και δεν αντιπροσωπεύουν αναγκαστικά, μερικώς ή στο σύνολο, απόψεις του Euro2day.gr.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία