Τα βασικά συμπεράσματα της μηνιαίας ευρωπαϊκής έρευνας διαχειριστών κεφαλαίων της Bank of America έχει τίτλο «Οι πραγματικοί ταύροι δεν φοβούνται τις υφέσεις» και αποτελεί το πρώτο θετικό δείγμα γραφής υπέρ των ευρωπαϊκών αγορών μετά από μεγάλο διάστημα αρνητικών συστάσεων και από την ίδια την BofA.

Τα βασικά συμπεράσματα δείχνουν ότι:

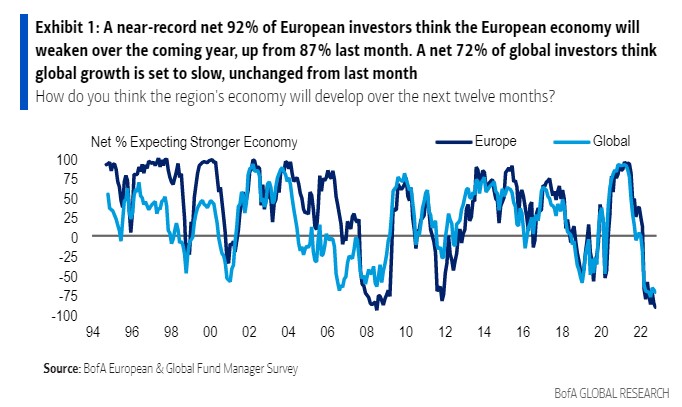

- Ένα καθαρό 95% των επενδυτών αναμένει ύφεση στην Ευρώπη, μια σαφής πλειοψηφία 48% βλέπει ένα κατώτατο σημείο του μακροοικονομικού κύκλου το δεύτερο τρίμηνο του επόμενου έτους.

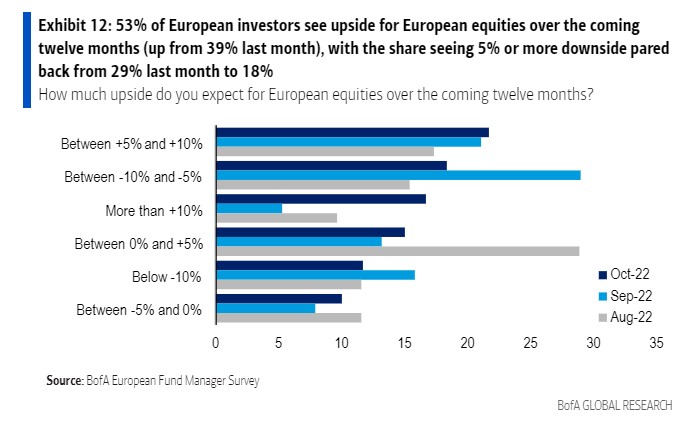

- Το 53% βλέπει άνοδο για τις μετοχές της ΕΕ τους επόμενους 12 μήνες (από 39% τον προηγούμενο μήνα), αλλά οι αμφιβολίες για τους πολλαπλασιαστές και τα κέρδη παραμένουν.

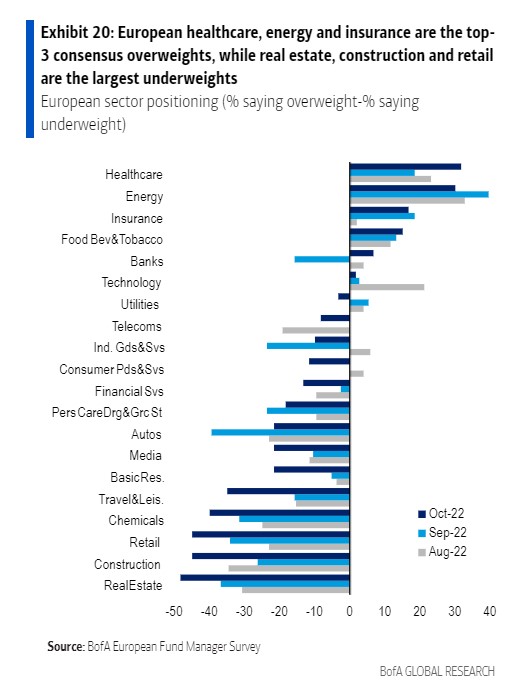

- Ο τομέας της υγείας ανέκτησε τη θέση του ως του πιο δημοφιλούς τομέα, ξεπερνώντας την ενέργεια, ενώ οι τράπεζες βλέπουν τη μεγαλύτερη βελτίωση.

Σχεδόν όλοι αναμένουν ύφεση στην Ευρώπη

«Το καθαρό 95% των συμμετεχόντων στην έρευνα αναμένει ύφεση στην Ευρώπη τους επόμενους δώδεκα μήνες, το υψηλότερο επίπεδο από το 2008, ένα καθαρό 74% προβλέπει παγκόσμια ύφεση και το 83% των ερωτηθέντων πιστεύει ότι το ενεργειακό σοκ και η σύσφιξη των πιστωτικών συνθηκών θα οδηγήσουν σε περαιτέρω απώλεια της δυναμικής της ευρωπαϊκής ανάπτυξης», σύμφωνα με τα στοιχεία της μηνιαίας έκθεσης για τις απόψεις των διαχειριστών κεφαλαίων της BofA.

Το 50% των επενδυτών αναμένει ότι η ανάπτυξη των ΗΠΑ θα επιβραδυνθεί περαιτέρω ως απάντηση στη σύσφιξη της Fed (από 26% τον προηγούμενο μήνα), ενώ το 68% πιστεύει ότι η ανάπτυξη της Κίνας είναι απίθανο να βελτιωθεί (αν και μόνο το 23% αναμένει ότι θα διατηρηθεί η πολιτική μηδενικής Covid της χώρας, από 34% τον προηγούμενο μήνα).

Μια σαφής πλειοψηφία «βλέπει» μια μακροοικονομική ύφεση στο β' τρίμηνο του επόμενου έτους. Το 70% των επενδυτών πιστεύει ότι η καταστροφή της ζήτησης θα είναι το κύριο μακροοικονομικό θέμα τους επόμενους μήνες (από 66% τον προηγούμενο μήνα), ενώ μόνο το 8% πιστεύει ότι θα κυριαρχήσουν οι περιορισμοί της προσφοράς (από 11%). Το 48% των ερωτηθέντων αναμένει ότι ο μακροοικονομικός κύκλος θα κορυφωθεί το β' τρίμηνο του επόμενου έτους, ενώ μόνο το 8% πιστεύει ότι αυτό θα συμβεί φέτος.

Ένα καθαρό 79% αναμένει ότι ο παγκόσμιος πληθωρισμός θα μειωθεί το επόμενο έτος, ενώ ένα καθαρό 68% προβλέπει το ίδιο για τον ευρωπαϊκό πληθωρισμό (από 82% τον προηγούμενο μήνα). Το ποσοστό των επενδυτών που βλέπουν τον υψηλό πληθωρισμό ως τον μεγαλύτερο κίνδυνο για τις αγορές έχει μειωθεί από 36% τον περασμένο μήνα σε 27%, αν και αυτό εξακολουθεί να το καθιστά την πιο σημαντική ανησυχία μπροστά από την επιδείνωση της γεωπολιτικής, με 19%.

Οι επενδυτές γίνονται προσεκτικά ανοδικοί για τις ευρωπαϊκές μετοχές

Το 53% των επενδυτών βλέπουν άνοδο για τις ευρωπαϊκές μετοχές τους επόμενους δώδεκα μήνες (από 39% τον προηγούμενο μήνα), ενώ το ποσοστό που βλέπει 5% ή περισσότερο πτώση μειώθηκε από 29% τον προηγούμενο μήνα σε 18%. Η ανοδική τάση περιορίζεται, ωστόσο, από: (α) τον κίνδυνο υψηλότερων πραγματικών αποδόσεων των ομολόγων ως αντίδραση στις «γερακίστικες» κεντρικές τράπεζες, που το 70% των επενδυτών πιστεύει ότι θα ασκήσει πίεση στους πολλαπλασιαστές των μετοχών και (β) την επιβράδυνση της ανάπτυξης και την αυξημένη πίεση στα περιθώρια κέρδους, που το 48% των ερωτηθέντων αναφέρει ότι παραπέμπει σε σημαντική πτώση για τα ευρωπαϊκά κέρδη ανά μετοχή. Μια πλειοψηφία της τάξης του 27% εξακολουθεί να θεωρεί ότι η μη ύπαρξη επαρκών αμυντικών αντισταθμίσεων αποτελεί τον κύριο κίνδυνο για τα χαρτοφυλάκιά τους.

Αρνητικοί οι διαχειριστές για τους κυκλικούς κλάδους, βελτιώνεται η τοποθέτηση των τραπεζών

Το 50% των επενδυτών αναμένει ότι οι ευρωπαϊκές κυκλικές μετοχές θα συνεχίσουν να υποαποδίδουν έναντι των αμυντικών (αμετάβλητες σε σχέση με τον προηγούμενο μήνα), ενώ το 17% πιστεύει ότι μπορούν να υπεραποδώσουν (από 13%).

Ένα καθαρό 75% πιστεύει ότι οι μετοχές υψηλής ποιότητας θα υπεραποδώσουν έναντι των μετοχών χαμηλής ποιότητας. Η φαρμακευτική βιομηχανία ανέκτησε τη θέση ως ο πιο δημοφιλής τομέας (έχοντας βρεθεί στην κορυφή τον Ιούλιο), ξεπερνώντας την ενέργεια, ενώ οι τράπεζες βλέπουν τη μεγαλύτερη βελτίωση στη θέση των επενδυτών, μεταβαίνοντας από υποεπενδεδυμένες σε υπερεπενδεδυμένες.

Το 43% των συμμετεχόντων θεωρεί τις τράπεζες ως ένα ελκυστικό όχημα τοποθέτησης για υψηλότερα επιτόκια, παρά το περιβάλλον επιβράδυνσης της ανάπτυξης, από 26% τον προηγούμενο μήνα. Τα ακίνητα παραμένουν ο λιγότερο αγαπητός τομέας, ακολουθούμενος από τις κατασκευές και το λιανικό εμπόριο. Η υπερεπενδεδυμένη θέση στο Ηνωμένο Βασίλειο κατέρρευσε, ενώ η υποεπενδεδυμένη θέση στη Γερμανία μειώθηκε απότομα.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία