Οι οικονομικοί αναλυτές συνήθως διαφωνούν στις εκτιμήσεις, αλλά αυτή την περίοδο σχεδόν όλοι συμφωνούν ότι επικρατεί μεγάλη σύγχυση και μία βεβαιότητα. Πως βρισκόμαστε σε ένα κρίσιμο σταυροδρόμι. Η αναστάτωση και η αβεβαιότητα στις αγορές από την αλλαγή πορείας των κεντρικών τραπεζών εδώ και δύο χρόνια, είναι εμφανής.

Τι πρόκειται να γίνει αν δεν υπάρχει ύφεση στις ΗΠΑ; Αν ο πληθωρισμός δεν πέσει; Αν δεν υπάρξει κατάρρευση του χρηματοπιστωτικού συστήματος; Εάν όλοι αυτοί οι φόβοι δεν επαληθευτούν, τότε αντί για μείωση των επιτοκίων, μήπως να περιμένουμε περισσότερες αυξήσεις επιτοκίων από τη Fed και άλλες μεγάλες κεντρικές τράπεζες; Ή έστω να παραμείνουν στο ίδιο υψηλό επίπεδο για καιρό;

Ο προηγούμενος οικονομικός κύκλος

Ίσως το δυτικού τύπου οικονομικό μοντέλο να μην είχε επιβιώσει, αν οι Κεντρικές Τράπεζες δεν ανακάλυπταν ένα μαγικό κόλπο που οδηγεί στην ανάπτυξη: την στρατηγική της στοχευμένης πιστωτικής επέκτασης.

Διοχετεύοντας ρευστότητα και φουσκώνοντας την αξία σε επιλεγμένα περιουσιακά στοιχεία, όπως ακίνητα και μετοχές, κανείς δεν το αντιλήφθηκε ως πληθωρισμό. Όλοι το χαρακτήρισαν ανάπτυξη και αύξηση του πλούτου!

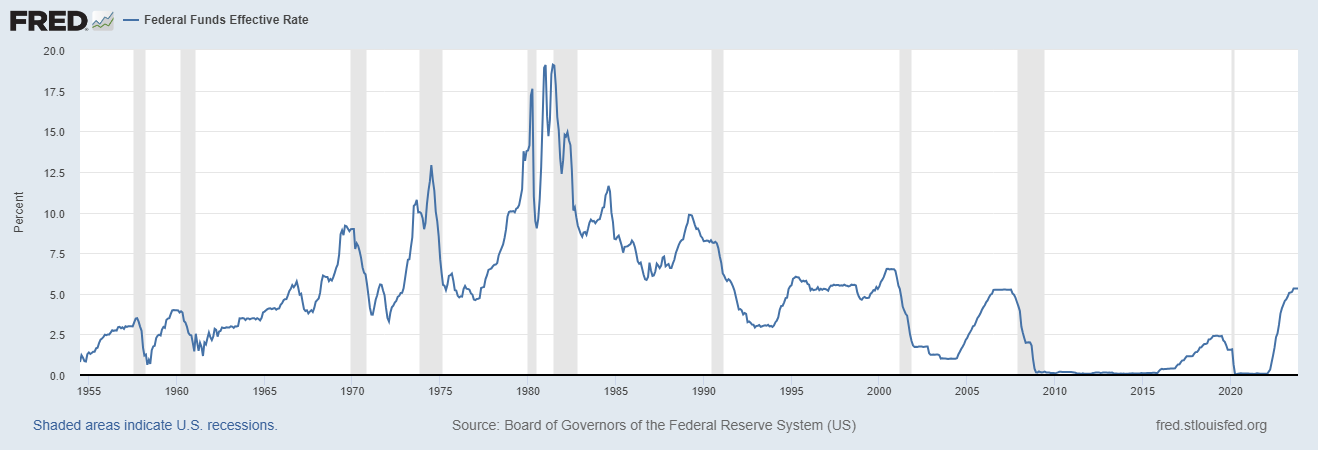

Πράγματι, από την δεκαετία του 1980 ξεκίνησε ένας νέος μακροοικονομικός κύκλος, ο οποίος διήρκησε σχεδόν 40 χρόνια. Το βασικό χαρακτηριστικό του ήταν η αποκλιμάκωση των επιτοκίων.

Οι κυβερνήσεις εκμεταλλεύτηκαν την πρόσβαση σε φτηνή και εύκολη χρηματοδότηση των προγραμμάτων τους. Γιατί να αρκεστούν στην αναδιανομή των εισοδημάτων από τα έσοδα της φορολογίας; Γιατί να περιμένουν πρώτα να αναπτυχθεί η οικονομία, να παραχθούν μεγαλύτερα εισοδήματα για να αυξήσουν τα φορολογικά τους έσοδα, από τη στιγμή που υπήρχαν πρόθυμοι να τους δανείσουν χρήματα, ώστε να ξοδέψουν περισσότερα;

Αυτό το περιβάλλον των όλο και πιο «εύκολων» χρημάτων διευκόλυνε και τις επιχειρήσεις, οι οποίες απολάμβαναν εύκολη και φτηνή χρηματοδότηση. Επίσης ευνοούσε τους δανειολήπτες και τους κάτοχους περιουσιακών στοιχείων, όπως ακίνητα, μετοχές, ομόλογα. Για αυτό από την δεκαετία του 1980 και μετά σημειώθηκε το μεγαλύτερο bull run στην ιστορία.

Ενδεικτικά, από το 1980 μέχρι σήμερα, ο S&P 500 έχει αυξηθεί 44 φορές. Αν είχες βάλει 1.000 δολάρια τότε, τώρα θα άξιζαν 44.000! Τι οδήγησε στην τόσο μεγάλη αύξηση; Κυρίως δύο παράγοντες: τα αυξημένα κέρδη των εταιριών και τα μειωμένα επιτόκια.

Ο μέσος όρος για τα κέρδη ανά μετοχή του δείκτη S&P την δεκαετία του 1980 ήταν 15 δολάρια, ενώ σήμερα είναι 175. Με άλλα λόγια, πολλαπλασιάστηκε επί 12. Ωστόσο, όπως αναφέραμε, η αύξηση στις τιμές των μετοχών ήταν ακόμα μεγαλύτερη. Συνετέλεσε η μείωση των επιτοκίων, η οποία έκανε τους επενδυτές σταθερού εισοδήματος να αναζητήσουν τις αποδόσεις που δεν έβρισκαν στα κρατικά ομόλογα, προς τις μετοχές.

Το 2009 μέχρι το 2013, η Fed προσγείωσε τα επιτόκια στο μηδέν, προκειμένου να αντιμετωπίσει τις επιπτώσεις της παγκόσμιας χρηματοπιστωτικής κρίσης από την κατάρρευση των ενυπόθηκων δανείων. Από τότε μέχρι πρόσφατα τα κράτησε πολύ χαμηλά και μάλιστα απέρριπτε κάθε σκέψη για την επαναφορά τους στα «φυσιολογικά» επίπεδα.

Αυτές οι συνθήκες κορυφώθηκαν την περίοδο της πανδημίας, όπου συντονισμένα όλες οι κεντρικές τράπεζες άνοιξαν τους κρουνούς της ρευστότητας και πλημμύρησαν το σύστημα με χρήμα.

Έπειτα όλα άλλαξαν. Η υπερβολή της δημιουργίας εύκολου χρήματος την περίοδο της πανδημίας οδήγησε σε σημαντική αύξηση του κόστους ζωής, όπως εκφράζεται από τον Δείκτη Τιμών Καταναλωτή. Για να αντιμετωπιστεί το πρόβλημα οι κεντρικές τράπεζες «τράβηξαν χειρόφρενο» απότομα. Αυξήσανε τα επιτόκια, για να μειώσουν την κατανάλωση, τα δάνεια, τις επενδύσεις, ευελπιστώντας έτσι να μειωθούν οι τιμές, χωρίς να δημιουργηθεί ύφεση.

Οι παράγοντες του αποπληθωρισμού

Για ποιο λόγο δεν είχε φανεί αύξηση του πληθωρισμού τόσα χρόνια; Επειδή η δημιουργία νέου χρήματος ήταν σχετικά ελεγχόμενη και σε μεγάλο βαθμό απορροφιόνταν από δύο παράγοντες. Ο πρώτος ήταν η παγκοσμιοποίηση, η οποία επέτρεπε στις επιχειρήσεις να βρίσκουν τις καλύτερες τιμές για πρώτες ύλες, και τους πιο ανταγωνιστικούς μισθούς, οπουδήποτε στον κόσμο. Οι παραγωγικοί πόροι ήταν σχεδόν άπειροι. Η παγκοσμιοποίηση και η διασύνδεση των οικονομιών έκανε εύκολα προσβάσιμους τους φυσικούς πόρους και το ανθρώπινο δυναμικό.

Το όραμα των επιχειρηματικών μοντέλων περιλάμβανε την κινεζική υποδομή εργασίας, τον εφοδιασμό με ρώσικα και βραζιλιάνικα εμπορεύματα, τα αναπτυγμένα αμερικάνικα τραπεζικά ιδρύματα. Κι όλα αυτά με μια εφοδιαστική αλυσίδας η οποία λειτουργούσε χωρίς σημαντικά προβλήματα. Επιπλέον, χρηματοδοτούνταν με φτηνά κεφάλαια από όλο τον κόσμο, τα οποία ευνοούνταν από πολιτικές χαμηλών επιτοκίων των κεντρικών τραπεζών.

Η πανδημία έθεσε σε αμφισβήτηση τη συνέχεια της παγκοσμιοποίησης, καθώς οι ανωμαλίες στις γραμμές παραγωγής έκαναν πολλές επιχειρήσεις να αναθεωρήσουν τη στρατηγική τους όσο αφορά την προμήθεια τους από μακρινές περιοχές. Κατόπιν, ο πόλεμος στην Ουκρανία και όσα ακολούθησαν σε γεωπολιτικό επίπεδο, έδωσε τη χαριστική βολή. Από ότι διαφαίνεται πάμε σε δύο (τουλάχιστον) ξεχωριστές σφαίρες τεχνολογικής, νομισματικής, στρατιωτικής δύναμης.

Ο δεύτερος λόγος αφορά την αύξηση της παραγωγικότητας. Με την πάροδο του χρόνου, την εκπαίδευση και τη βελτίωση του μηχανολογικού εξοπλισμού αναπτύσσονται πιο αποτελεσματικές μέθοδοι παραγωγής. Σε λιγότερο χρόνο, με λιγότερους πόρους, παράγονται περισσότερα προιόντα και υπηρεσίες. Συνεπώς, μειώνεται το κόστος απόκτησης από τους καταναλωτές.

Οι αποπληθωριστικές πιέσεις που ασκούνται σήμερα λόγω της σύγχρονων τεχνολογιών αιχμής, όπως της ρομποτικής, αποθήκευσης ενέργειας, νανοτεχνολογίας, αξιοποίησης του DNA, κτλ, είναι πολύ πιο ισχυρές από αυτές που είχαν προκληθεί από το τηλέφωνο, τον ηλεκτρισμό και το αυτοκίνητο. Η βελτίωση των μηχανικών συστημάτων κάνει λιγότερους ανθρώπους απαραίτητους για να βγει η δουλειά. Ένα φαινόμενο που θα ενταθεί όσο προχωράμε στην εποχή της Τεχνητής Νοημοσύνης.

Πως στο καλό τότε αυξάνονται οι τιμές των αγαθών θα αναρωτιέστε. Είναι μια εύλογη απορία, η οποία έχει μόνο μια απάντηση: «τύπωμα χρήματος». Τα χρήματα που δημιουργούνταν τις τελευταίες δεκαετίες ήταν σε πιο ταχύ ρυθμό από την πρόοδο της παραγωγικότητας.

Οι επιπτώσεις

Τι σημαίνει αυτή η τεκτονική αλλαγή του μειωμένου ρυθμού δημιουργίας χρήματος στην πράξη για τις αγορές; Ας κάνουμε την υπόθεση ότι τα κέρδη θα αυξηθούν και πάλι 12 φορές τα επόμενα 40 χρόνια. Αν λείψει ο παράγοντας της ρευστότητας και ο λόγος κέρδη προς κεφαλαιοποίηση πέσει στο μισό, η αξία των εταιριών που απαρτίζουν τον δείκτη S&P, θα αυξηθούν μόλις 6 φορές. Εξαιρετικά χαμηλή απόδοση σε σχέση με το 44 που είχαμε στο παρελθόν.

Επιπλέον, είναι λογικό να περιμένουμε περισσότερες χρεοκοπίες. Στην προ διετίας εποχή, μια επιχείρηση δεν έβαζε λουκέτο, ακόμα και αν δεν είχε κέρδη. Αρκούσε να μπορεί να αναχρηματοδοτεί τις υποχρεώσεις της. Βέβαια έτσι υπήρχε στρέβλωση της αγοράς, καθώς έμεναν στην ζωή μη βιώσιμες επιχειρήσεις, σε βάρος εκείνων που είχαν τις προυποθέσεις να τους ανταγωνιστούν επάξια, αλλά εμποδίζονταν από τις συνθήκες αθέμιτου ανταγωνισμού.

Όταν επί δεκαετίες επικρατούν οι ίδιες συνθήκες, δηλαδή τα επιτόκια ή χαμηλώνουν ή είναι μηδενικά, αυτό θεωρείται φυσιολογικό. Ωστόσο οι συνθήκες άλλαξαν. Όποιος δεν προσαρμόζεται στην νέα πραγματικότητα, εκείνη δεν θα του το συγχωρέσει.

Τώρα κράτη, επιχειρήσεις και ιδιώτες δεν επιβαρύνονται μόνο από το γεγονός ότι έχουν να πληρώσουν μεγαλύτερες δόσεις δανείου. Πολλοί δεν θα μπορέσουν να αναχρηματοδοτήσουν τα χρέη τους, όπως κάνανε με ευκολία στο παρελθόν. Οι τράπεζες δεν θα έχουν την ίδια πρόσβαση σε φτηνά κεφάλαια. Συνεπώς, τα κριτήρια δανεισμού γίνονται αυστηρότερα.

Οι επενδυτικές διέξοδοι

Ο σημερινός κόσμος δεν είναι ίδιος με τον κόσμο των χαμηλών αποδόσεων, ειδικά της περιόδου 2009-2021. Από το 2009 μέχρι και το 2021, με την εξαίρεση λίγων μηνών το 2020, η αισιοδοξία κυριαρχούσε στους επενδυτικούς κύκλους ενώ ο φόβος ήταν μικρός. Ο χαμηλός πληθωρισμός επέτρεπε στις κεντρικές τράπεζες να εφαρμόζουν γενναιόδωρες νομισματικές πολιτικές και να διατηρούν τα επιτόκια σε πολύ χαμηλά επίπεδα.

Ήταν η χρυσή εποχή για τους δανειζόμενους και τους κατόχους περιουσιακών στοιχείων. Από την άλλη πλευρά, ήταν μια δύσκολη περίοδος για τους δανειστές και όσους αναζητούσαν επενδυτικές ευκαιρίες. Ανάγκασε παραδοσιακά συντηρητικούς επενδυτές, όπως τα ασφαλιστικά και συνταξιοδοτικά ταμεία να αναλάβουν μεγαλύτερους κινδύνους ή να μην πετύχουν τους επενδυτικούς στόχους τους.

Αυτή η εποχή έχει πλέον περάσει. Οι επενδυτικές στρατηγικές που απέδωσαν εκείνη την περίοδο ίσως δεν είναι εκείνες που θα αποδώσουν τα επόμενα χρόνια. Οι παλιές τακτικές δεν φαίνεται να ωφελούν. Η διάρθρωση του χαρτοφυλακίου πρέπει να διαφοροποιηθεί σε σχέση με το παρελθόν, αν τα επιτόκια συνεχίσουν να είναι υψηλά, έστω και ελαφρά χαμηλότερα από τα σημερινά επίπεδα.

Ο πληθωρισμός πρέπει να πέσει στο 2%, επαναλαμβάνεται συνέχεια από τον Πάουελ. Όμως, αυτό ίσως σημαίνει πως τα επιτόκια πρέπει να παραμείνουν σε υψηλότερα επίπεδα από τον πληθωρισμό, δίνοντας την ευκαιρία στους επενδυτές να βγάλουν τουλάχιστον μετριοπαθείς πραγματικές αποδόσεις, χωρίς να τοποθετούν τα λεφτά τους σε ριψοκίνδυνες επενδύσεις.

Ειδικά αν οι μετοχές δεν αποδώσουν όσο στο παρελθόν, νέες κατηγορίες περιουσιακών στοιχείων που υπόσχονται μεγαλύτερες αποδόσεις όπως τα κρυπτονομίσματα, είναι φυσικό να γίνουν πιο ελκυστικά, ειδικά τώρα που αρχίζουν να νομιμοποιούνται στα μάτια του κοινού αλλά και των νομοθετών.

Σίγουρα; Όχι αναγκαστικά. Στην οικονομία και τις αγορές δεν ξέρουμε πού πάμε αλλά οφείλουμε να ξέρουμε πού βρισκόμαστε. Στην πραγματικότητα ποτέ δεν μπορείς να γνωρίζεις με σιγουριά ποια άποψη θα δικαιωθεί, μέχρι να εξελιχθεί η ιστορία…

* Το άρθρο δεν αποτελεί προτροπή για αγορά ή πώληση των αναφερόμενων τίτλων. Παρέχεται για πληροφοριακούς σκοπούς και μόνο.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία