Το συμβούλιο της Fed έχει καταστήσει με απόλυτη σαφήνεια ότι η συγκράτηση του πληθωρισμού είναι ο πρωταρχικός του στόχος.

Ωστόσο, οι αυξήσεις των τιμών σε μεγάλο βαθμό οφείλονται σε εξωτερικούς παράγοντες που δεν μπορεί να ελέγξει, όπως η σπανιότητα των αγαθών. Οι αλυσίδες εφοδιασμού αποδείχτηκαν απροετοίμαστες για μια τέτοια ταχεία επιστροφή της επιχειρηματικής δραστηριότητας και της ζήτησης των καταναλωτών, μετά τους περιορισμούς στις μετακινήσεις εξαιτίας της πανδημίας.

Το ίδιο και οι πάροχοι ενέργειας. Όπως επισήμανε και ο Ευάγγελος Μυτιληναίoς, το πρόβλημα δεν πρόκειται να εκλείψει με τη λήξη του πολέμου στην Ουκρανία. Η ενεργειακή κρίση που ζούμε τώρα άρχισε να επωάζεται όταν σταδιακά άρχισε να μειώνεται η προσφερόμενη ποσότητα. Όταν σταμάτησε η εξόρυξη πετρελαίου, αερίου και ορυκτών υδρογονανθράκων από πάρα πολλές χώρες, λόγω των αντικινήτρων που την καθιστούσαν αντιοικονομική για τις επιχειρήσεις.

Οι κεντρικές τράπεζες, από την άλλη, δεν διαθέτουν εργαλεία για να αυξήσουν την προσφορά των αγαθών. Συνεπώς το μόνο που τους απομένει, είναι να προβούν σε ενέργειες που σχετίζονται μόνο με την πλευρά της ζήτησης. Να αυξήσουν το κόστος του χρήματος προκειμένου να αποθαρρύνουν τις δαπάνες.

Η αύξηση των επιτοκίων πράγματι οδηγεί σε μείωση της κατανάλωσης, προκειμένου να εξισορροπηθούν οι ελλείψεις, όμως δεν αντιμετωπίζει το αυξημένο κόστος παραγωγής το οποίο διαμορφώνει τα μικτά κέρδη και τις τελικές τιμές. Αντιθέτως, στις σημερινές συνθήκες με τον διογκωμένο δανεισμό, η αύξηση των επιτοκίων οδηγεί σε επιβάρυνση του κόστους παραγωγής, λόγω αυξημένων χρηματοοικονομικών δαπανών.

Η πρόκληση είναι οι υπεύθυνοι να αντιμετωπίσουν την αύξηση των τιμών αποφεύγοντας μια σκληρή προσγείωση. Άραγε μπορούν να μειώσουν επαρκώς τη ζήτηση χωρίς να προκληθεί ύφεση; Δύσκολο. Ακόμα όμως κι αν το επιτύχουν, υπάρχει και μια άλλη παράπλευρη επίπτωση, για την οποία όπως παραδέχονται κυνικά δεν ενδιαφέρονται να ασχοληθούν: την πρόκληση κρίσης σε άλλες χώρες.

Όπως δήλωσε ο Christopher Waller, μέλος του συμβουλίου της Fed, δεν ευθύνονται ούτε σκοπεύουν να κάνουν τίποτα για να αντιμετωπίσουν τα προβλήματα άλλων χωρών. Κοντόφθαλμη οπτική που παραγνωρίζει ότι ζούμε σε μια διασυνδεμένη και παγκοσμιοποιημένη οικονομία. Οι υπόλοιπες χώρες θα συνεχίσουν να πωλούν (ή απλά να μην αγοράζουν) ομόλογα των ΗΠΑ όσο το δολάριο συνεχίζει να ακριβαίνει. Τι σημαίνει αυτό; Αυξημένα επιτόκια, προκειμένου να δελεάσουν τους ενδιαφερόμενους. Επομένως φρενάρει την οικονομική ανάπτυξη στις ΗΠΑ. Άρα το πρόβλημα αυτοτροφοδοτείται.

Η επίπτωση από τη μειωμένη ρευστότητα

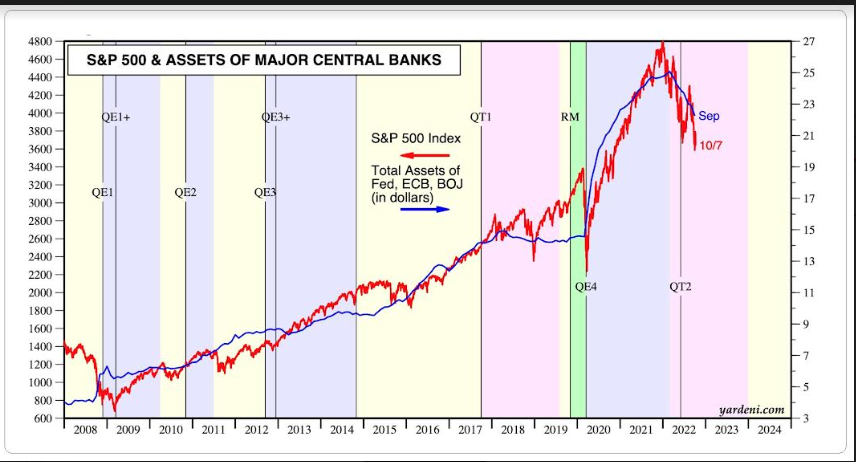

Η ρευστότητα είναι από τα πρώτα, αν όχι το πρώτο, που κοιτάνε οι επενδυτές, ειδικά σε αυτή τη συγκυρία. Τόσο στην αγορά των κρυπτονομισμάτων όσο και γενικότερα στις υπόλοιπες. Μέχρι στιγμής και για αρκετούς μήνες, η Fed (και ακολούθως οι άλλες κεντρικές τράπεζες) έχει επιδοθεί στο αντίθετο «σπορ» από αυτό που δραστηριοποιούνταν τα τελευταία χρόνια. Από εκεί που φρόντιζε με κάθε ευκαιρία να διοχετεύει ρευστότητα στο σύστημα, τώρα, αναγνωρίζοντας ότι το έχει παρακάνει, επιχειρεί να την αποτραβήξει.

Πολλές καλές ιδέες μετατρέπονται σε κακές όταν εφαρμόζονται στην υπερβολή τους. Η ρευστότητα από φάρμακο έγινε ναρκωτικό. Από τότε που ο Άλαν Γκρίνσπαν ήταν πρόεδρος της Fed, ο κόσμος έχει συνηθίσει σε εξαιρετικά χαμηλά επιτόκια και πλεονάζουσα ρευστότητα. Η επιστροφή σε ένα πιο «κανονικό» νομισματικό καθεστώς έχει παρενέργειες. Πρόκειται για μια δύσκολη και επώδυνη μετάβαση.

Οι αγορές και γενικότερα η οικονομία, εθισμένες στο άφθονο και φτηνό χρήμα, τώρα δείχνουν σημάδια στέρησης. Οι επενδυτές αντιδρούν όπως το πρεζάκι που στερείται τη δόση του. Αν έχετε κάποια αμφιβολία γι' αυτό, το παρακάτω διάγραμμα είναι διαφωτιστικό. Όχι πως δεν έχουμε βάλει άλλα παρόμοια, αλλά όσο και να το βλέπεις, δεν το «χορταίνεις». Οι μετοχές παρασύρονται στην κατεύθυνση που κινούνται οι ισολογισμοί των μεγάλων κεντρικών τραπεζών, όπως ο ήλιος ελκύει γύρω του τους πλανήτες.

Αυτή τη φορά όμως έχουμε εισέλθει σε ένα καθοδικό σπιράλ που μόνο μέχρι ένα σημείο είναι ανεκτό πριν δημιουργηθεί σοβαρή αναστάτωση στον τραπεζικό τομέα. Πριν η κρίση διαχυθεί και στην υπόλοιπη οικονομία. Σύμφωνα με τα στοιχεία του Bloomberg, ο δείκτης των κεφαλαίων επιχειρηματικών συμμετοχών (venture capitals) βρίσκεται τώρα 62% κάτω από τα υψηλά του, σημειώνοντας νέο χαμηλό. Πλέον όχι πολύ μακριά από το σημείο όπου βρέθηκε στο αποκορύφωμα του πανικού για την πανδημία, τον Μάρτιο του 2020.

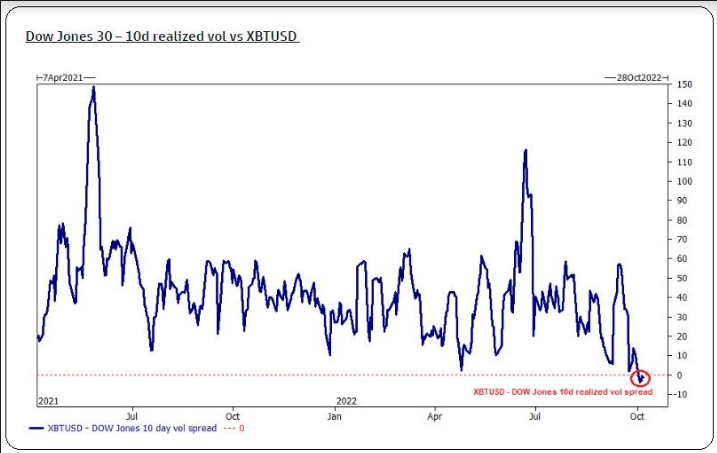

Αν σας φαίνεται μικρή η αναστάτωση, ίσως αναθεωρήσετε βλέποντας το παρακάτω διάγραμμα. Όσο και αν φαίνεται απίστευτο, η μεταβλητότητα του αμερικανικού δείκτη Dow Jones, που απαρτίζεται από τις 30 από τις μεγαλύτερες εταιρείες του πλανήτη, πλέον έφτασε να είναι μεγαλύτερη από του Bitcoin!

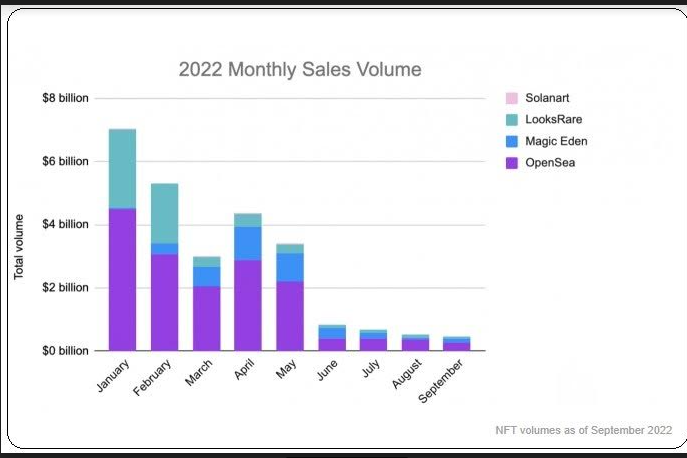

Για να μείνουμε στον χώρο των crypto, ο τζίρος που πραγματοποίησαν τα NFTs τον Σεπτέμβριο ήταν απογοητευτικός. Πολύ μακριά από τη δραστηριότητα του πρώτου 5μήνου του 2022. Τα ποσά που διακινούνται έχουν καταρρεύσει. Ο Σεπτέμβριος ήταν ο χειρότερος μήνας από όλους, όπως μαρτυράει το διάγραμμα.

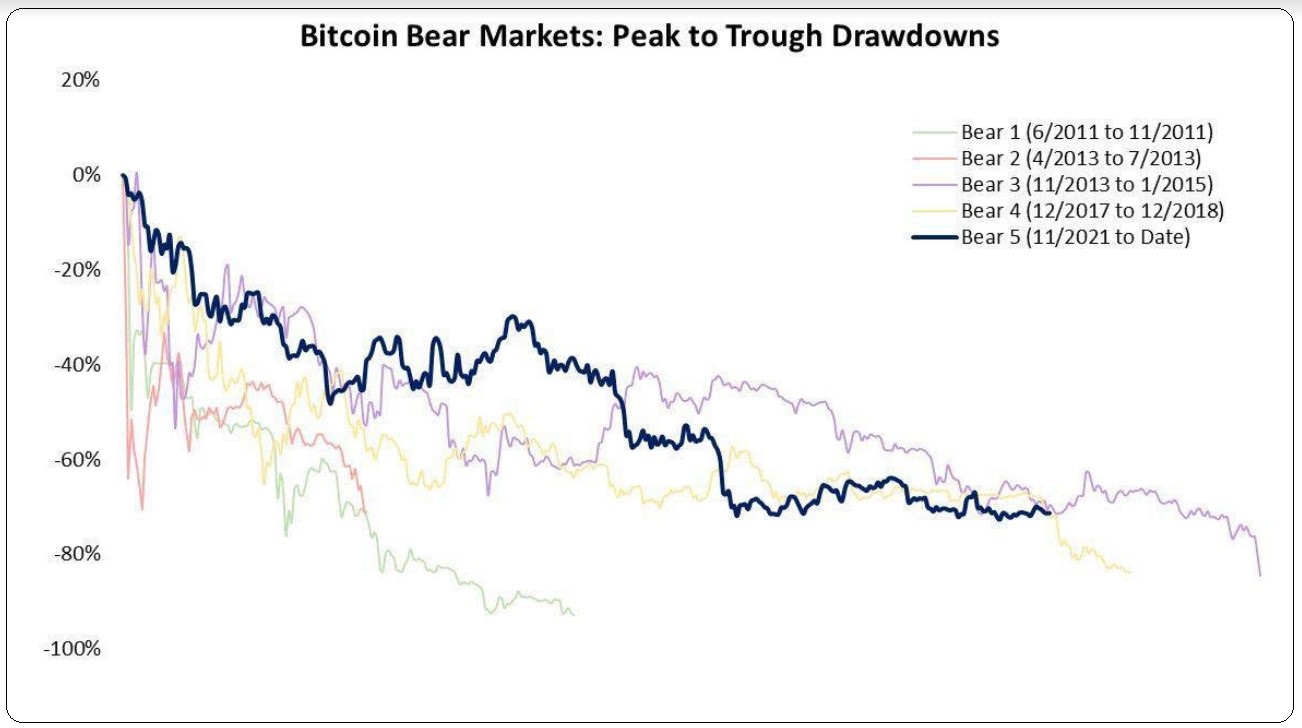

Τελευταίο διάγραμμα για σήμερα, το οποίο δεν είναι ιδιαίτερα ενθαρρυντικό. Παρουσιάζονται όλες οι πτωτικές περίοδοι της τιμής του Bitcoin από το 2011 μέχρι σήμερα. Αν συνεχιστεί η «παράδοση», τότε μάλλον πρέπει να αναμένουμε χαμηλότερες τιμές.

Νέα συνεργασία με το ανταλλακτήριο Binance

Για τους αναγνώστες του Εuro2day.gr ισχύει μια ειδική προσφορά από το ανταλλακτήριο Binance. Όσοι γράφονται ως νέοι πελάτες, με αυτό το λινκ https://accounts.binance.com/en/register?ref=39576698, μετά την πρώτη τους αγοραπωλησία θα λάβουν μπόνους 50 δολαρίων και άλλα προνόμια.

* Το άρθρο δεν αποτελεί προτροπή για αγορά ή πώληση των αναφερόμενων τίτλων. Παρέχεται για πληροφοριακούς και μόνο σκοπούς.

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Η «10% συν 10%» υπόσχεση της Alpha Bank

Η «10% συν 10%» υπόσχεση της Alpha Bank Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας

Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας  Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου

Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο

Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο