Η αμερικανική τράπεζα JP Morgan βλέπει ότι το σταθερό νόμισμα συνδεδεμένο με το αμερικανικό δολάριο (stablecoin) Tether συνεχίζει να «αιμορραγεί», οι επενδυτές μετατοπίζονται σε άλλα stablecoins όπως το USDC και το Binance USD, αντί να εγκαταλείψουν ολοκληρωτικά τις αγορές των κρυπτονομισμάτων (cryptos).

Οι αγορές των cryptos παραμένουν αδύναμες, με την κεφαλαιοποίηση της αγοράς να κυμαίνεται γύρω στο $1,2 τρισ. δολάρια ή 1,8 τρισ. δολάρια χαμηλότερα από την τελευταία κορυφή του Νοεμβρίου πέρυσι.

Η αδυναμία στις αγορές cryptos εγείρει ερωτήματα σχετικά με τις δευτερογενείς επιπτώσεις στις παραδοσιακές χρηματοπιστωτικές αγορές.

H JP Morgan βλέπει δύο κανάλια πιθανής μετάδοσης στις παραδοσιακές χρηματοπιστωτικές αγορές: 1) μέσω των μεγάλων εξαγορών Tether που προκαλούν αναγκαστικές πωλήσεις στα cryptos και 2) μέσω των μικροεπενδυτών, ως απάντηση στις απώλειες των επενδύσεων σε cryptos, οι οποίοι αποφασίζουν να μειώσουν το ρίσκο ευρύτερα σε περιουσιακά στοιχεία κινδύνου όπως οι μετοχές και οι πιστώσεις.

Η αιμορραγία στο Tether

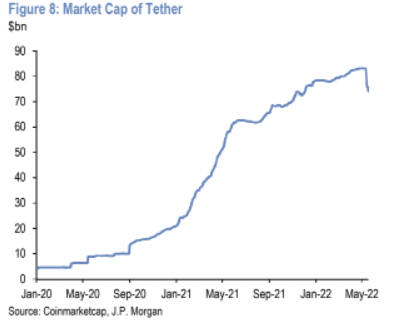

Η κατάρρευση του stablecoin Terra USD (UST) και του token Luna δεν έχει μόνο εγείρει ερωτήματα σχετικά με τους κινδύνους που συνδέονται με τα αλγοριθμικά stablecoins, αλλά άσκησε πίεση στο Tether (USDT), το μεγαλύτερο σταθερό νόμισμα, με κεφαλαιοποίηση αγοράς ύψους 83 δισ. δολάρια, πριν από την αποσύνδεση του Terra USD.

Σε αντίθεση με το Terra USD, ωστόσο, το Tether είναι πλήρως εξασφαλισμένο με αποθεματικά περιουσιακά στοιχεία. Δεδομένου ότι το Tether προβαίνει σε γνωστοποιήσεις των αποθεματικών του και είχε προηγουμένως δείξει ένα υψηλό μερίδιο εμπορικών τίτλων (CPs) και πιστοποιητικών καταθέσεων (CDs) στα αποθεματικά του, υπήρξαν ανησυχίες ότι η παρατεταμένη πίεση στις εξαγορές θα μπορούσε επίσης να έχει επιπτώσεις στις αγορές χρήματος μέσω αναγκαστικών πωλήσεις CPs.

Σύμφωνα με τις γνωστοποιήσεις για τα αποθεματικά, τα CDs και CPs αποτελούσαν περίπου το 44% του αποθεματικού ενεργητικού ή μόλις πάνω από 30 δισ. δολάρια τον Σεπτέμβριο του 2021, αν και το μερίδιο αυτό είχε μειωθεί σε περίπου 30% ή 24 δισ. δολάρια μέχρι τον Δεκέμβριο του 2021 και o Chief Technology Officer (CTO) φέρεται να έχει δηλώσει ότι το μερίδιο των CPs και CDs συνέχισε να μειώνεται το 2022.

Πράγματι, από τα $24 τρισ. σε CPs τον Δεκέμβριο του 2021, μόλις πάνω από $13 δισ. είχαν λιγότερο από τρεις μήνες για τη λήξη και άλλα 10 τρισ. δολάρια είχαν μεταξύ τριών και έξι μηνών για τη λήξη, γεγονός που υποδηλώνει ότι το μεγαλύτερο μέρος των CPs θα μπορούσε να έχει λήξει, αν απλά ακολουθούσε τις προγραμματισμένες λήξεις.

Επιπλέον, η μεγαλύτερη συνιστώσα των αποθεματικών του Tether ήταν τα έντοκα γραμμάτια ΗΠΑ με σχεδόν 44% ή σχεδόν 35 δισ. δολάρια στο τέλος του 2021, γεγονός που υποδηλώνει ότι υπάρχει ένα σημαντικό απόθεμα ασφαλείας πριν από τις αναγκαστικές πωλήσεις CPs που θα γίνει ζήτημα.

Η μείωση της κεφαλαιοποίησης του Tether, μετά την ανάκαμψη της τιμής πάνω από το 0,99 δολάριο, υποδηλώνει εξαγορές μεταξύ 8 και 9 δισ. δολαρίων μέχρι στιγμής. Ωστόσο, δεν πρόκειται για έξοδο από τις αγορές των cryptos, καθώς περίπου 5 δισ. δολάρια φαίνεται να έχουν μετακινηθεί στο USDC και στο Binance USD.

Δεδομένου ότι τα USDC και Binance USD επενδύουν ως επί το πλείστον σε έντοκα γραμμάτια των ΗΠΑ, στον βαθμό που οι μέχρι τώρα αναλήψεις από το Tether αντισταθμίστηκαν από πωλήσεις εντόκων γραμματίων (T-bills), οι επιπτώσεις θα ήταν μέτριες, καθώς τα κεφάλαια αυτά θα επανεπενδύονται σε Tbills μέσω των USDC και Binance USD.

Τέλος, βλέπει σημάδια αποχώρησης των μικροεπενδυτών από άλλες αγορές όπως οι μετοχές. Οι νεότερες ηλικίες μεταξύ των επενδυτών που τείνουν να επενδύουν περισσότερο μέσω συγκεκριμένων μετοχών ή μέσω δικαιωμάτων (options) μετοχών έχουν δει σημαντική υποχώρηση εδώ και αρκετό καιρό, τουλάχιστον από τον περασμένο Οκτώβριο. Έτσι, η μείωση του ρίσκου φαίνεται να είναι ήδη προχωρημένη.

Στον χώρο των αμοιβαίων κεφαλαίων, η εικόνα των εκροών ενδυναμώθηκε τον περασμένο μήνα, με τον Απρίλιο να σημειώνει την υψηλότερη εκροή από τον Μάρτιο του 2020. Από την άλλη, τα δεδομένα συχνότητας από τις ροές των μετοχικών ETF υποδεικνύουν σταθεροποίηση/βελτίωση τις τελευταίες ημέρες, υποδηλώνοντας έτσι μικρή μετάδοση από την πρόσφατη κατάρρευση της αγοράς των cryptos στις μετοχές.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία