Πριν 50 χρόνια ακριβώς, την Κυριακή 15 Αυγούστου 1971, ο τότε Πρόεδρος των ΗΠΑ Richard Nixon εμφανίστηκε στην τηλεόραση για ένα έκτακτο διάγγελμα. Η ευημερία χωρίς πόλεμο, εξήγησε, απαιτεί δράση σε τρία μέτωπα: ανεργία, πληθωρισμός και διεθνή κερδοσκοπία. The time has come (Ήρθε η ώρα) για μια νέα οικονομική πολιτική.

Οι αλλαγές προέβλεπαν φοροαπαλλαγές για ενθάρρυνση επενδύσεων, κατάργηση του ειδικού φόρου κατανάλωσης στα εγχώριας κατασκευής αυτοκίνητα, εκπτώσεις φόρου εισοδήματος, περικοπές δαπανών. Ο Πρόεδρος συνέχισε με την επιβολή δασμών 10% σε όλες τις εισαγωγές και «πάγωμα» 90 ημερών σε όλες τις τιμές και τους μισθούς. Την μεγάλη «βόμβα» όμως την έριξε στο τέλος: εξαιτίας των κερδοσκοπικών επιθέσεων εναντίων του δολαρίου, αναστέλλεται προσωρινά η μετατρεψιμότητα του σε χρυσό. Μπαμ!

Με μια φράση εξαγγέλθηκε η μεγαλύτερη κλοπή πλούτου στην ιστορία, από το κράτος των ΗΠΑ. Ο Νίξον ούτε λίγο ούτε πολύ, ανήγγειλε πως αποφασίζουν μονομερώς να μην τηρήσουν την υπόσχεση που ανέλαβαν οι Αμερικανοί στο Bretton Woods, να ανταλλάζουν χρυσό σε μια σταθερή ισοτιμία 35 δολαρίων. Με άλλα λόγια, μαζέψανε από τους ξένους πραγματικό χρυσό, που είχε μεγάλες δαπάνες εξόρυξης και για αντάλλαγμα έδιναν χρωματιστά χαρτάκια που τύπωναν με μηδενικό κόστος. Όσο το χαρτί και το μελάνι. Θυμίζουμε πως μέχρι τότε για να τυπώσεις χρήμα έπρεπε να έχεις αντίκρισμα σε χρυσό.

Το παρασκήνιο της απόφασης

Τι οδήγησε τους αμερικάνους να προβούν σε αυτή την ενέργεια; Πολλοί λόγοι, με σημαντικότερο ότι δεν μπορούσαν να κάνουν και αλλιώς. Οι Ευρωπαίοι είχαν πάρει είδηση ότι προκειμένου να αντεπεξέρθουν στα έξοδα του πολέμου του Βιετνάμ, είχαν αρχίσει να τυπώνουν παραπάνω από το επιτρεπτό όριο. Για αυτό από τις αρχές του 1971 άρχισαν να αναζητούν απευθείας χρυσό ως αποθεματικό.

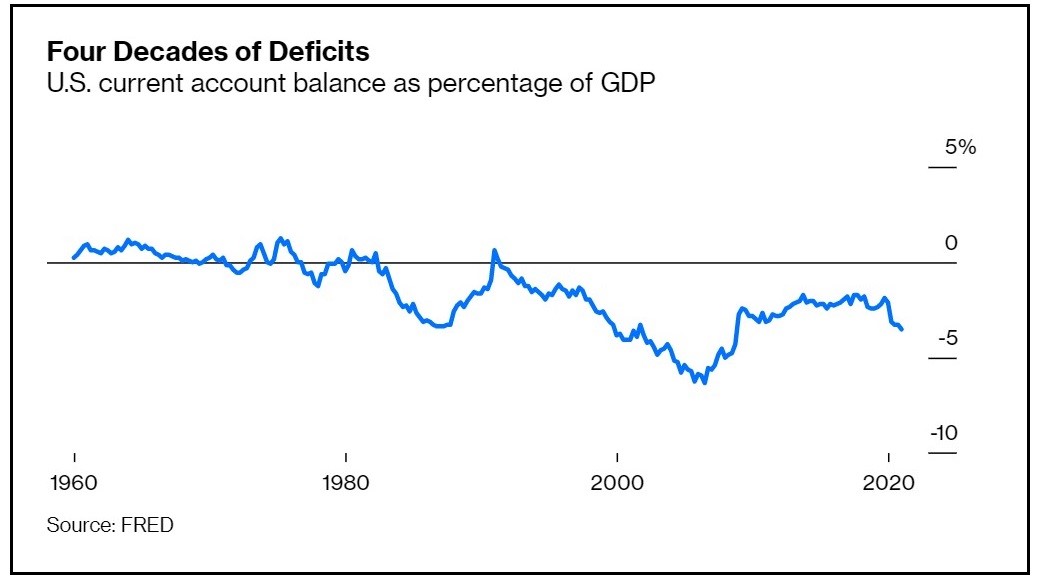

Κατόπιν, ο πληθωρισμός, το δημοσιονομικό και το εμπορικό έλλειμμα αυξανόταν σε μη επιτρεπτά όρια. Η οικονομία των ΗΠΑ έπαψε να είναι ανταγωνιστική. Για αυτό άρχισαν να απομακρύνονται από τα ιδεώδη του ελεύθερου εμπορίου που είχε υιοθετηθεί στο τέλος του Β 'Παγκοσμίου Πολέμου. Έπαψαν να τους συμφέρουν και επέστρεψαν στον προστατευτισμό.

Λίγο πριν το διάγγελμα Νίξον, οι Γάλλοι υπό τον Πρόεδρο Nτε Γκολ, σε μια προκλητική κίνηση φόρτωσαν ένα πολεμικό πλοίο με δολάρια με προορισμό τις ΗΠΑ. Σκοπός; Να τους τα δώσουν και να επιστρέψουν με την αντίστοιχη ποσότητα χρυσού. Το πλοίο δεν έφτασε ποτέ. Λέγεται πως ένα τηλεφώνημα από τους οργισμένους Αμερικανούς αρκούσε. «Γυρίστε πίσω ή σας βυθίζουμε».

Ο τότε υπουργός Οικονομικών Τζον Κόναλι, ο οποίος δεν είχε κάποιο σοβαρό υπόβαθρο στα διεθνή οικονομικά, το εξέφρασε με τον πιο κυνικό τρόπο: «να πηδήξουμε τους ξένους πριν αυτοί πηδήξουν εμάς» (to screw the foreigners before they screw us). Η ανταγωνιστικότητα θα επανερχόταν με την υποτίμηση του δολαρίου. Στο ναδίρ του, το δολάριο είχε υποτιμηθεί κατά περίπου 50% σε σύγκριση με το ιαπωνικό γιεν και το γερμανικό μάρκο.

Αξίζει να σημειωθεί πως κάποιοι ήταν αρνητικοί. Επιθυμούσαν να ανασχεδιάσουν τη συμφωνία, όχι να την καταργήσουν. Ανάμεσα τους ήταν ο μετέπειτα πανίσχυρος διοικητής της FED, Paul Volcker. Εκείνη την περίοδο όμως ήταν ένας απλός υφυπουργός, δεν είχε την απαραίτητη ισχύ ώστε να επιβάλλει την άποψη του. Ένας λόγος που τάχθηκαν ενάντια, ήταν ότι κανείς πραγματικά δεν ήξερε τις επιπτώσεις της απόφασης, όπως πάλι κυνικά παραδέχτηκε ο Κόναλι στους δημοσιογράφους. Ο ίδιος ο Νίξον πίστευε πως η αποδέσμευση δολαρίου – χρυσού, θα ήταν προσωρινή. Μόνο αργότερα συνειδητοποίησε ολοκληρωτικά τις τεκτονικές επιπτώσεις που επέφερε η απόφαση του. Το κύριο μέλημα του ήταν εκείνη τη στιγμή να αποφύγει μια ύφεση που θα μπορούσε να του κοστίσει τις εκλογές του 1972.

Η γέννηση του πετροδολάριου

Πολλοί αναλυτές τότε μίλησαν το τέλος της εποχής της κυριαρχίας του δολαρίου. Ακούγονταν λογικό. Με τον τερματισμό της συνθήκης του Bretton Woods, οι ξένες χώρες δεν είχαν κίνητρο να χρησιμοποιούν δολάρια για το διεθνές εμπόριο. Ωστόσο δεν μπορούσαν να κάνουν μεγαλύτερο λάθος. Σε μια κίνηση ματ, η κυβέρνηση των ΗΠΑ επινόησε ένα νέο κόλπο να διατηρήσει το δολάριο ως παγκόσμιο αποθεματικό νόμισμα. Ήρθε σε συμφωνία με τους Σαουδάραβες, για να επιβάλουν ότι όλες οι συναλλαγές πετρελαίου θα πραγματοποιούνται μόνο με δολάρια.

Το σχέδιο ανέλαβε να υλοποιήσει ο τότε Υπουργός Εξωτερικών, Χένρυ Κίσσινγκερ. Οι ΗΠΑ ως αντάλλαγμα εξασφάλισαν στον βασιλικό οίκο των Σαούντ την -πλουσιοπάροχη- επιβίωσή του. Οι ΗΠΑ ανέλαβαν να προστατεύσουν στρατιωτικά έναντι οιουδήποτε εχθρού την Σαουδική Αραβία. Ο φόβος των Σαουδαράβων ήταν το Ισραήλ και το Ιράν, που εκείνη την περίοδο συνεργαζόντουσαν μεταξύ τους.

Σε αντάλλαγμα η Σαουδική Αραβία δεσμεύτηκε σε κυρίως δύο ζητήματα. Καταρχάς να αποτιμώνται όλες οι πωλήσεις πετρελαίου και να πληρώνονται μόνο σε δολάρια. Κατόπιν, να αγοράζουν με το πλεόνασμα τους αμερικάνικα κρατικά ομόλογα (στην πορεία προστέθηκαν μετοχές, ομόλογα εταιριών, ακίνητα). Όλα τα υπόλοιπα μέλη του ΟΠΕΚ ακολούθησαν όπως αναμενόταν την Σαουδική Αραβία προσδοκώντας παρόμοια αντιμετώπιση.

Έτσι ξεκινά η δεύτερη φάση της αμερικανικής ηγεμονίας στον πλανήτη (η πρώτη ήταν από το '45 μέχρι το αρχές '70). Το πετροδολάριο παρέμεινε ο ήλιος γύρω από τον οποίο περιστρέφονταν τα άλλα νομίσματα, αλλά με ένα επιπλέον πλεονέκτημα για τις ΗΠΑ. Πλέον μπορούσαν να δημιουργούν δολάρια κατά το δοκούν, χωρίς κανέναν περιορισμό. Ο κανόνας χρυσού δεν επέτρεπε το αέναο τύπωμα διότι έπρεπε να υπάρχει και η αντίστοιχη ποσότητα χρυσού. Η μονομερής αποδέσμευση τους από τη συμφωνία του Breton Woods, τους έδωσε την δυνατότητα να αγοράζουν πετρέλαιο με ένα νόμισμα το οποίο μπορούν να τυπώνουν όσο θέλουν. Το ιερό δισκοπότηρο της οικονομίας! Κι όχι μόνο αυτό. Είχαν προσθέσει στην φαρέτρα τους την ικανότητα επιβολής οικονομικών κυρώσεων σε οποιαδήποτε χώρα.

Οι επιπτώσεις

Για όποιο επιμέρους λόγο και να πάρθηκε η απόφαση, το γεγονός δεν αλλάζει: το τότε νομισματικό σύστημα είχε φτάσει στα όρια του υπό τις νέες συνθήκες που είχαν διαμορφωθεί. Η μόνη λύση ήταν να εγκαταλειφθεί. (σ.σ. η ομοιότητα με τη σημερινή περίοδο είναι εντυπωσιακή. Αντί για Βιετνάμ σκεφτείτε το Αφγανιστάν. Ακόμα και ο πληθωρισμός βρίσκεται στο ίδιο ποσοστό. Μόνο που τα ελλείμματα του 2021 κάνουν τα ελλείμματα του 1971 να φαίνονται ασήμαντα)

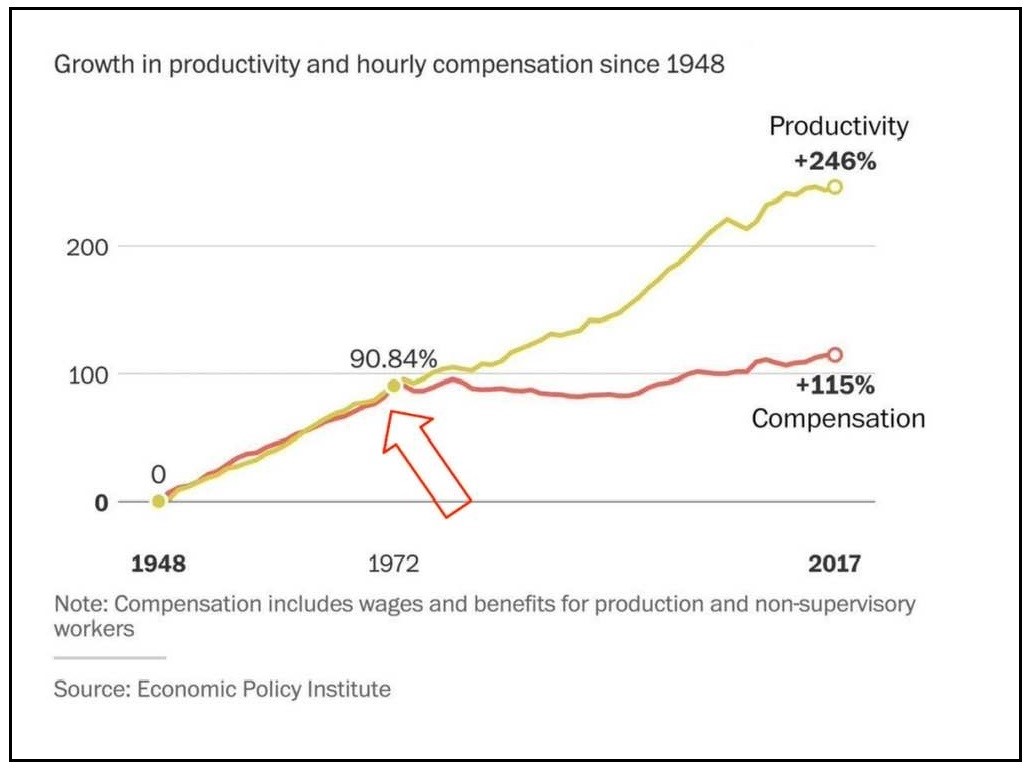

Αυτή η τεράστια ανατροπή ευθύνεται για το ότι γιγαντώθηκε το τραπεζικό σύστημα των ΗΠΑ, οδηγώντας μεταξύ άλλων στην αποσύνδεση της παραγωγικότητας με τους μισθούς. Μέχρι τότε όπως βλέπουμε στο παρακάτω διάγραμμα πήγαιναν μαζί. Αυτό το διάγραμμα μας λύνει και μια άλλη μεγάλη απορία. Πως στο καλό γίνεται η νεότερη γενιά των δυτικών να έχει χειρότερο οικονομικό επίπεδο από την προηγούμενη, παρά την αλματώδη αύξηση της παραγωγικότητας από την τεχνολογική πρόοδο;

Είναι φανερό πως η τεράστια δύναμη που απόκτησαν οι κυβερνήσεις από το «εκδοτικό προνόμιο» δεν αξιοποιήθηκε σωστά. Τα άτομα που βρίσκονταν κοντά στα κέντρα λήψης αποφάσεων είναι λιγότερο ανιδιοτελή από όσο θέλουν να εμφανίζονται. Έχουμε αναφέρει αρκετές φορές πως ζούμε ένα ιδιαίτερο πληθωρισμό. Οι δυσμενείς επιπτώσεις του αφορούν μόνο το φτωχό τμήμα του πληθυσμού, που διαπιστώνει συνεχώς ότι χάνουν αγοραστική αξία τα χρήματά του. Αν και απουσιάζει από τα καταναλωτικά αγαθά, η αύξηση των τιμών είναι εμφανής στην αξία περιουσιακών στοιχείων όπως οι μετοχές και τα ακίνητα. Αυτός είναι ο λόγος που τους πολύ εύπορους δεν τους επηρεάζει δυσμενώς ο πληθωρισμός. Το ποσοστό της περιουσίας τους σε μετρητά είναι ελάχιστο.

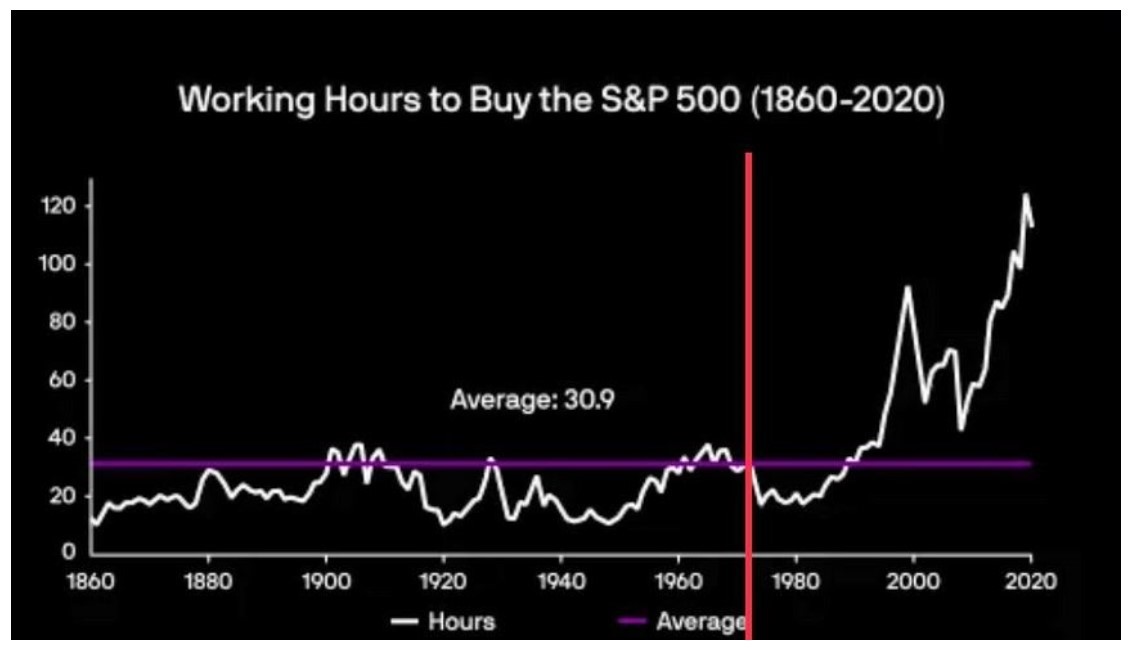

Τις τελευταίες δεκαετίες δεν έχουν ανέβει σε αποπληθωρισμένες τιμές οι μισθοί, ούτε κατά μέσο όρο τα είδη καθημερινής ανάγκης (κυρίως λόγω της αύξησης της παραγωγικότητας). Όμως έχουν αυξηθεί δυσανάλογα οι τιμές των μετοχών, ακινήτων, χρυσού. Αποτέλεσμα; Με τον μισθό σου αγοράζεις λιγότερα περιουσιακά στοιχεία. Δείτε στο παρακάτω διάγραμμα πόσο εκτοξεύτηκαν οι ώρες που απαιτούνται για να αγοράσεις ένα κομμάτι του δείκτη S&P 500.

Ο λόγος δεν είναι πως έχουν γίνει πιο πολύτιμα. Τα χρήματα έχουν υποτιμηθεί, καθώς έχει αυξηθεί δυσανάλογα η ποσότητα των χρημάτων. Ωστόσο ακούγεται ευχάριστα να ανεβαίνουν οι τιμές των ακινήτων και των μετοχών. Εκλαμβάνεται ως ανάπτυξη όχι ως πληθωρισμός, επειδή δεν καταγράφονται στην λίστα με τα αγαθά που μετριούνται για να υπολογιστούν οι τιμές καταναλωτή. Το παρακάτω διάγραμμα αρκεί για να διαλυθούν τυχόν αμφιβολίες για το πόσο επηρεάζει η ρευστότητα τις τιμές των μετοχών παγκοσμίως.

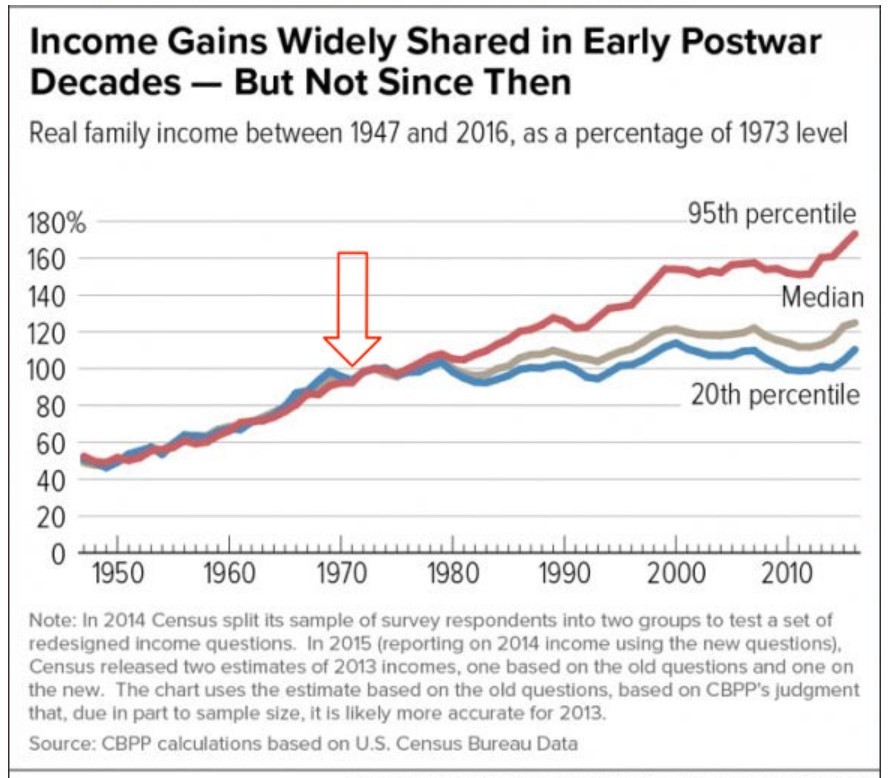

Πριν το 1971, όταν οι πολύ πλούσιοι έβγαζαν παραπάνω χρήματα, αντίστοιχα ανέβαινε και το βιοτικό επίπεδο της μεσαίας τάξης και των φτωχότερων. Και οι 3 κατηγορίες ανέβαιναν παράλληλα. Λίγο μετά αποσυνδέθηκε η κοινή πορεία. Οι ελάχιστοι πολύ εύποροι πήραν σχεδόν όλο το πλούτο και άφησαν στο ίδιο επίπεδο τους υπόλοιπους. Ο λόγος; Επειδή διαβρώνονταν συνεχώς η αξία των μετρητών. Όσο πιο πολλά είναι τα μετρητά που έχεις σε σχέση με ακίνητα και μετοχές, τόσο το χειρότερο για εσένα.

Μήπως όμως αυτή είναι η δίκαια κατανομή του πλούτου; Κάποιοι ήταν πιο έξυπνοι, πιο εργατικοί, πιο διορατικοί. Γιατί να μην αμειφθούν περισσότερο; Αυτό εξάλλου πρεσβεύει το καθεστώς της ελεύθερης αγοράς, το δυτικό μοντέλο που οικειοθελώς ακολουθούμε. Δεν ισχύει κάτι τέτοιο. Η επιπλέον ρευστότητα που διαχύθηκε στο σύστημα είναι «τυπωμένα» χρήματα. Δεν είναι δουλεμένα. Δεν υπάρχει κανέναν, μα κανένας, λόγος να μοιράζονται τόσο άνισα.

Πέρα από τους ηθικούς ή κοινωνικούς προβληματισμούς, η κραυγαλέα άνιση κατανομή του πλούτου αποδεικνύεται αντιοικονομική. Όταν συσσωρεύεται ο πλούτος στην κορυφή, στα χέρια μιας ολιγομελούς ελίτ, είναι αρνητικό για την οικονομική δραστηριότητα. Πόσες παραπάνω τηλεοράσεις να αγοράσει ένας ultra rich από έναν εργάτη; Πόσα κουρέματα μπορεί να κάνει; Πόσο κρέας να καταναλώσει; Όσο μεγάλη και να είναι η κατανάλωση των ελάχιστων πολύ πλούσιων, δεν μπορούν ποτέ να καθοδηγήσουν μια οικονομία. Μόνο μια ακμάζουσα μεσαία τάξη μπορεί να το επιτύχει.

Η άγνοια για αυτά τα θέματα είναι μεγάλη. Πολλοί ακόμα και σήμερα νομίζουν πως για τις κρίσεις και την υποβάθμιση της μεσαίας τάξης φταίει «ο τυρόπιτας που δεν έκοψε απόδειξη».

Ο ρόλος του Bitcoin στο παγκόσμιο reset

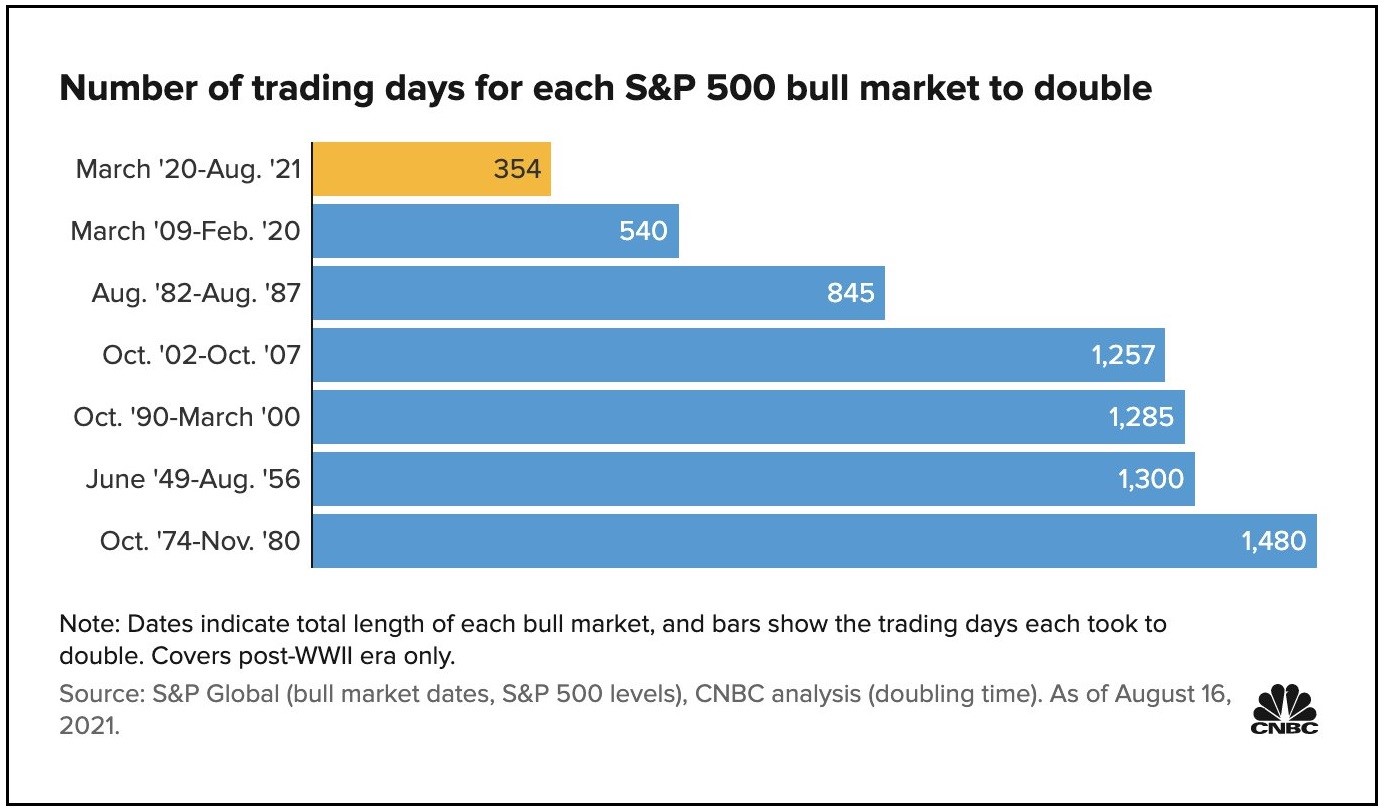

Άνθρωποι σε όλο τον κόσμο αντιλαμβάνονται ότι δεν βγάζει νόημα οι αγορές να ανεβαίνουν κάνοντας τους πλούσιους πλουσιότερους, όταν η οικονομία περνάει κρίση. Ο S&P 500 διπλασιάστηκε σε σχέση με το περσινό χαμηλό του, με τον ταχύτερο ρυθμό από τον Β Παγκόσμιο Πόλεμο. Η αποσύνδεση πραγματικής και χρηματιστηριακής οικονομίας δεν ήταν ποτέ τόσο εμφανής.

Ενστικτωδώς συνειδητοποιούν ότι κάτι πάει στραβά και αναζητούν λύση. Τη σημασία να κατέχουν ένα περιουσιακό στοιχείο που να μη βρίσκεται υπό τον έλεγχο οποιασδήποτε κυβέρνησης. Αυτός είναι ο λόγος για τον οποίο το Bitcoin κερδίζει έδαφος.

Τη δεκαετία του 1970, για να μην καταρρεύσει το όλο οικοδόμημα, αναγκάστηκαν να αλλάξουν νομισματικό σύστημα. Από την κάλυψη σε χρυσό, περάσαμε στα παραστατικά νομίσματα που τυπώνονται κατά το δοκούν.

Πόσο απίθανο είναι το σημερινό σύστημα να έχει φτάσει κι αυτό στα όρια του; Όχι και τόσο σύμφωνα με το ΔΝΤ (και όχι μόνο) που μιλάει για την ανάγκη ενός νέου Bretton Woods, ένα παγκόσμιο reset. Σύμφωνα με το ΔΝΤ, η λύση θα προέρθει αν όλα τα κράτη θα τυπώσουν ταυτόχρονα την ίδια ποσότητα αναλογικά με το ΑΕΠ τους, εφαρμόσουν πολιτικές βασικού εισοδήματος, φορολογία των πολύ εύπορων, διαγραφή χρεών, μεγάλα προγράμματα δημόσιων επενδύσεων, ενθαρρύνοντας ιδιαίτερα εκείνα που αφορούν στην πράσινη ενέργεια.

Μόνο που ως προς τι θα υποτιμηθούν; Εδώ έχουμε το εξής παράδοξο: αν υποτιμηθούν τα νομίσματα όλων των κρατών ταυτόχρονα, ουσιαστικά δεν υποτιμάται κανένα. Είναι όλα συνδεμένα μεταξύ τους. (Περισσότερα για τον τρόπο που σχεδιάζει το παγκόσμιο reset το ΔΝΤ, θα βρείτε εδώ).

Η ιστορία κάνει κύκλους, είναι γνωστό αυτό. Και τι μας διδάσκει η νομισματική ιστορία; Πως κάθε σύστημα έκδοσης χρήματος χωρίς αντίκρισμα κρατάει λίγες δεκαετίες και επανέρχεται ο Κανόνας του χρυσού. Αυτό συνέβη εναλλάξ το 1880-1913, 1913-1944, 1944-1971.

Το σενάριο να επανέρθουμε σε μια μορφή Κανόνα του Χρυσού, είναι πολύ πιο πιθανό και πολύ πιο κοντινό χρονικά από όσο νομίζουν πολλοί. Κάτι που μάλλον αποδεικνύεται από τη συνεχιζόμενη παρουσία των αρνητικών επιτοκίων.

Μόνο που ο χρυσός ήταν καλός στην αναλογική εποχή, όχι στην σημερινή ψηφιακή. Ο ψηφιακός κόσμος είναι πολύ διαφορετικός από τον φυσικό, τον απτό. Το 1971 επικοινωνούσαμε με το ταχυδρομείο, το φάκελο, το γραμματόσημο. Σήμερα βρισκόμαστε στην εποχή των e-mails.

Δεν χρειαζόμαστε φυσικό χρυσό, αλλά «ψηφιακό χρυσό», μια νομισματική μορφή σαν Bitcoin. Ένα παγκόσμιο νόμισμα που να συνδυάζει τη σπανιότητα και την ουδετερότητα του χρυσού, με τα χαρακτηριστικά της ψηφιακής εποχής. Όχι για να αντικαταστήσει τα κρατικά νομίσματα, αλλά να λειτουργεί παράλληλα. Ίσως όχι το σημερινό Bitcoin στην παρούσα αξία, αλλά σε πολύ μεγαλύτερη. Πιο «βαρύ», ώστε να μην παρουσιάζει τις σημερινές διακυμάνσεις.

Πηγές: https://wtfhappenedin1971.com/, https://www.nytimes.com/2021/07/16/books/review/jeffrey-e-garten-three-days-at-camp-david.html,

https://www.bloomberg.com/opinion/articles/2021-08-15/niall-ferguson-nixon-the-gold-standard-and-a-bitcoin-bonanza.

Σεμινάρια και βιβλίο για το Bitcoin

Τα αναβαθμισμένα σεμινάρια ξαναρχίζουν σε λίγες ημέρες. Διεξάγονται on-line, ζωντανά και απευθύνονται σε όσους δεν έχουν εμπειρία από την αγορά των κρυπτονομισμάτων. Στην τιμή περιλαμβάνονται δύο μαθήματα συνολικής διάρκειας 6 ωρών σε γκρουπ 10 ατόμων. Στο πρώτο εξηγούμε τις ιδιαιτερότητες του Bitcoin, τη φιλοσοφία και τη λειτουργία του, καθώς και τη διαφορά του με το ευρώ (4 ώρες). Στο δεύτερο, την επόμενη ημέρα, βλέπουμε πως δουλεύει στην πράξη. Σας δείχνουμε πώς μπορείτε να αγοράσετε με τον οικονομικότερο και ασφαλέστερο τρόπο, να φυλάξετε και να μεταφέρετε τα νομίσματα σας (2 ώρες). Τελειώνοντας θα έχετε αποκτήσει ένα μικρό ποσό από τα πρώτα σας κρυπτονομίσματα

Συμμετοχή μπορείτε να δηλώσετε στο https://www.media2day.gr/seminars.

Από το ίδιο link μπορείτε να προμηθευτείτε το βιβλίο «Το επενδυτικό εγχειρίδιο του Bitcoin». Το βιβλίο είναι μοιρασμένο σε δύο μέρη. Η πρώτη ενότητα αναφέρεται στο bitcoin. Σε όλα όσα χρειάζεται να γνωρίζετε για τη φιλοσοφία και τη λειτουργία των κρυπτονομισμάτων. Η δεύτερη ενότητα αποτελεί ένα πρακτικό επενδυτικό εγχειρίδιο. Περνάμε από το στάδιο του «γιατί να ασχοληθείτε», στο «πώς» να εμπλακείτε με τον πιο ασφαλή και αποτελεσματικό τρόπο.

Σε όσους αγοράσουν το βιβλίο, θα παρέχεται ΔΩΡΕΑΝ προνομιακή σχέση με το γνωστό ανταλλακτήριο Kraken. Συγκεκριμένα, αν επιθυμείτε να γίνετε πελάτες του Kraken, θα έχετε σχεδόν την ίδια αντιμετώπιση που έχουν θα έχουν οι VIP πελάτες του.

* Το άρθρο δεν αποτελεί προτροπή για αγορά ή πώληση των αναφερόμενων τίτλων. Παρέχεται για πληροφοριακούς και μόνο σκοπούς.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία