Ξεκινάμε με μια διαπίστωση, που πλέον δεν χωράει αμφισβήτηση. Όσοι ισχυρίζονται πως το bitcoin είναι μια κακή επιλογή, μια παράλογη επένδυση, μέχρι αυτή τη στιγμή έχουν διαψευστεί. Μόνο φέτος έχει υπερτριπλασιάσει την αξία του. Ξεκίνησε από τις 7.160 δολάρια και σήμερα βρίσκεται κοντά στις 24.000. Το ψηφιακό νόμισμα έχει αναδειχθεί ως ο απόλυτος σταρ, σπάζοντας το ένα ρεκόρ μετά το άλλο.

Ένα από τα πιο συχνά επιχειρήματα των επικριτών του αφορά στην επικινδυνότητά του ως επενδυτικής αξίας. Δεν αρνούνται πως η τοποθέτηση στο bitcoin μπορεί να αποφέρει εντυπωσιακές αποδόσεις (πως θα μπορούσαν άλλωστε), όμως θεωρούν πως ενέχει σημαντικούς κινδύνους. Πράγματι, στις επενδύσεις ισχύει ο κανόνας «όσο πιο μεγάλες αποδόσεις θέλεις τόσο πιο μεγάλο ρίσκο να είσαι διατεθειμένος να πάρεις».

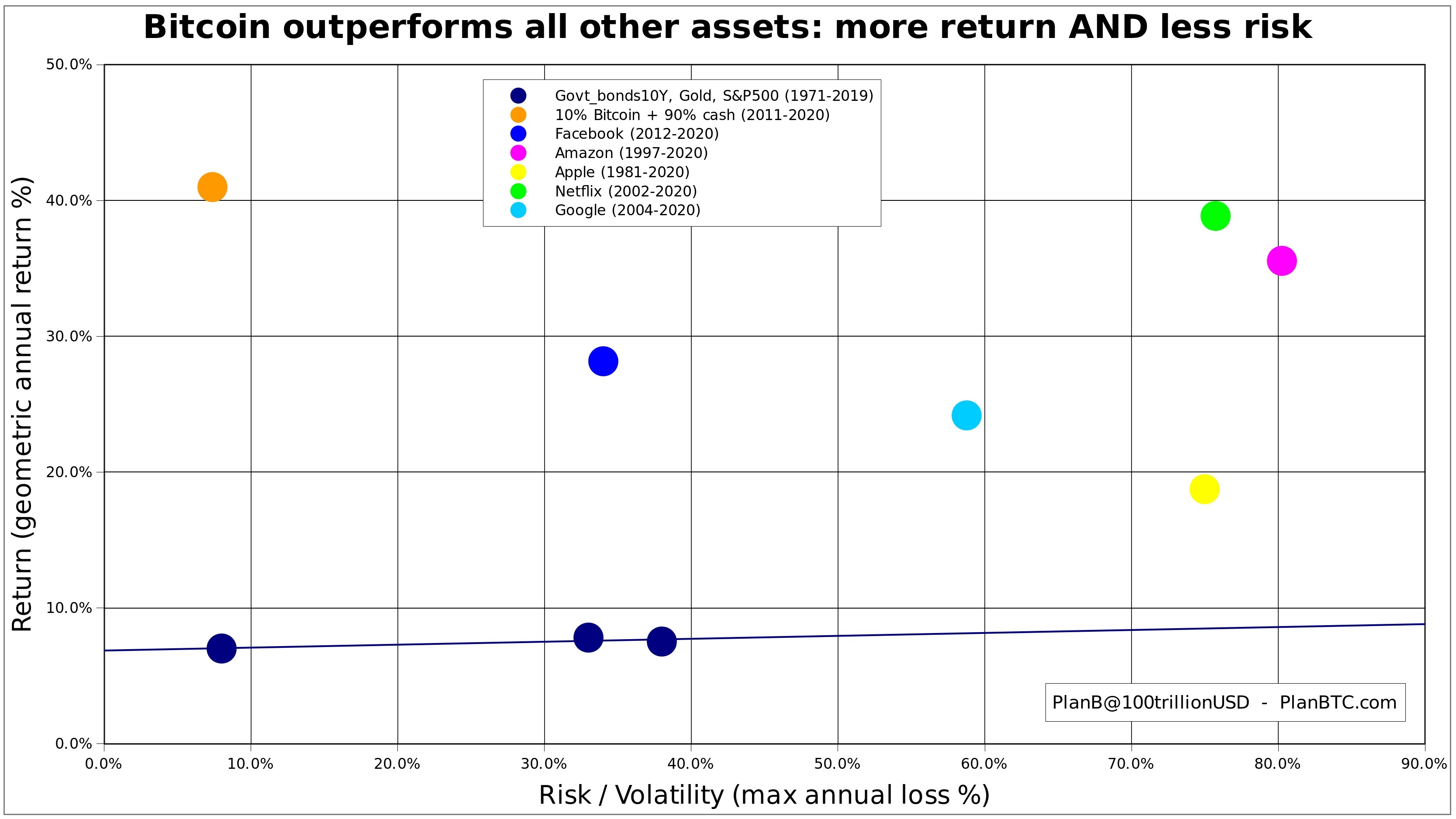

Ωστόσο το bitcoin ακόμα και εδώ αποτελεί την εξαίρεση. Με ορθολογική διαχείριση του κινδύνου, το ρίσκο αντιμετωπίζεται επιτυχώς. Φτάνει να χειριστούμε τα χρήματά μας με σύνεση, στρατηγική και μεθοδικότητα. Το διάγραμμα του χρήστη PlanB στο Twitter είναι αποκαλυπτικό. Αν είχες τοποθετήσει μόλις το 10% των κεφαλαίων σου στο bitcoin και κρατούσες το υπόλοιπο 90% στην ασφάλεια των μετρητών, θα είχες επιτύχει μεγαλύτερη απόδοση σε σχέση με το να είχες βάλει όλα σου τα χρήματα σε οποιαδήποτε εταιρεία του S&P 500.

Σύμπτωση που επαναλαμβάνεται παύει να είναι σύμπτωση

Την ίδια στρατηγική είχαμε περιγράψει και εμείς τον Ιούνιο του 2019. Είχαμε συγκρίνει το bitcoin με τα ETFs των S&P 500 (SPY), Eurostoxx 50 (DBXE), MSCI China (MCHI), Χρυσό (GLD) και τον Γενικό Δείκτη του Χρηματιστηρίου Αθηνών. Υποθέτοντας πως επενδύουμε ένα κεφάλαιο 100.000, στο bitcoin τοποθετήσαμε μόλις το 10% του ποσού που είχαμε στη διάθεσή μας. Με άλλα λόγια, αντί για ολόκληρο το ποσό που βάλαμε στις άλλες παραδοσιακές τοποθετήσεις, να βάζαμε μόλις τις 10.000. Οι υπόλοιπες 90.000 κρατήθηκαν στην άκρη σε μετρητά.

Σε τι θα αποσκοπούσε κάτι τέτοιο; Να προφυλαχθούμε. Στο απόλυτα χειρότερο σενάριο που τα χάναμε όλα, θα είχε χαθεί μόλις το 10% του κεφαλαίου μας. Με αυτόν τον τρόπο δεν χρειάζεται καν να έχουμε stop loss. Είναι ενσωματωμένο στο μέγεθος της θέσης.

Στο υποθετικό σενάριο που είχαμε κάνει τότε, εντός μιας πενταετίας, η επένδυση που είχε υπερισχύσει ήταν στον S&P 500 και ακολούθησε ο χρυσός. Όλα τα υπόλοιπα είχαν αρνητικές αποδόσεις. Όμως οι 10.000 που είχαμε βάλει στο bitcoin πέτυχαν τα δεκαπλάσια κέρδη από την επένδυση των 100.000 στις αμερικανικές μετοχές.

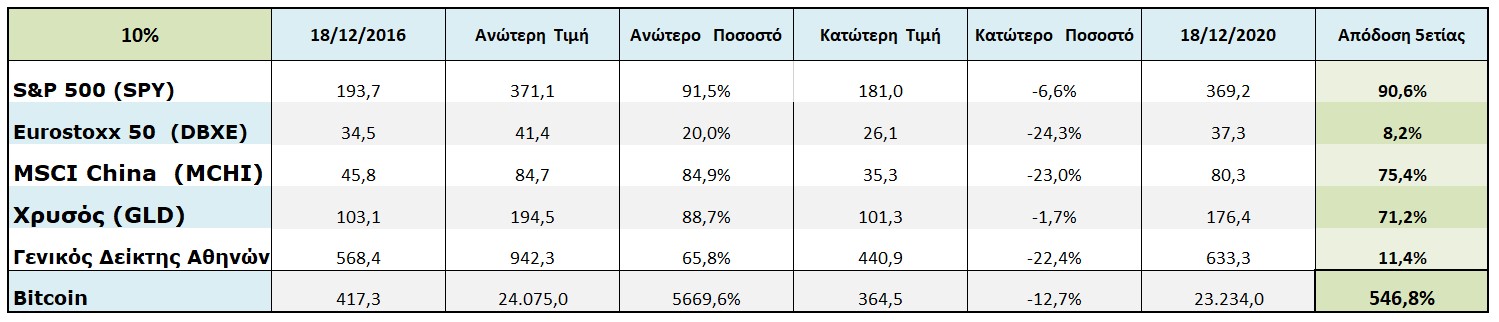

Ας κάνουμε το ίδιο πείραμα σήμερα. Ας υποθέσουμε πως έχουμε ξεκινήσει να επενδύουμε 5 χρόνια ακριβώς πίσω. Στις ίδιες επιλογές και πάλι από μια τυχαία ημερομηνία, τη χθεσινή: από 18 Δεκέμβρη 2016 έως 18 Δεκέμβρη 2020. Όλο το ποσό, δηλαδή και τις 100.000, σε όλα εκτός από το bitcoin. Εκεί θα βάλουμε μόνο τις 10.000 και θα κρατήσουμε τις 90.000 σε μετρητά.

Όπως μας αποκαλύπτει ο πίνακας, με το 10% των χρημάτων μας στο bitcoin και το 90% σε μετρητά, θα είχαμε μια απόδοση της τάξης του 546%. Το μέγιστο που θα βρισκόμασταν να χάνουμε θα ήταν μόλις 1,3% του κεφαλαίου μας. Στον S&P 500, που όπως και στο προηγούμενο παράδειγμά μας είχε σημειώσει τη μεγαλύτερη απόδοση, βρεθήκαμε κάποια στιγμή να χάνουμε 6,6%.

Με άλλα λόγια, η επένδυσή μας στο bitcoin απέδωσε 6 φορές περισσότερα από την καλύτερη δυνατή τοποθέτηση που ήταν στον S&P 500, παρά το ότι τοποθετήσαμε μόλις το 10% των χρημάτων μας. Ενδιαφέρον; Όμως γίνεται ακόμα καλύτερο. Έστω και αν βάζαμε μόνο το 2% στο bitcoin και να κρατάγαμε το 98% σε μετρητά, πάλι το bitcoin θα τους κέρδιζε όλους!

Είναι σαν να ανταγωνίζονται σε αγώνα δρόμου στο κατοστάρι. Το bitcoin να ξεκινάει από την αφετηρία κανονικά, ο S&P 500 και οι υπόλοιπες αξίες που εξετάσαμε να ξεκινάνε από τα 98 μέτρα και όμως το bitcoin να καταφέρνει να τους κερδίζει!

Η ψυχραιμία ως παράγοντας επιτυχίας

Σχεδόν από την πρώτη στιγμή, εδώ και χρόνια, το έχουμε αναφέρει και το επαναλαμβάνουμε. Αν η ιστορία είναι οδηγός, δεν χρειάζεται να βάλεις όλα σου τα χρήματα στο bitcoin. Αν ακολουθήσεις την τακτική του 10%, ελαχιστοποιείς το ρίσκο. Ακόμα και αν όλα, μα όλα πάνε στραβά, το πολύ πολύ να χάσουμε 10%. Η αναλογία ρίσκου/απόδοσης πού είναι καλύτερη; Στο bitcoin που βάζουμε το 10% του κεφαλαίου μας ή στις παραδοσιακές τοποθετήσεις, βάζοντας όλα μας τα χρήματα;

Όπως αναφέραμε στο παλιότερο άρθρο, το χρηματιστηριακό παιχνίδι έχει από όλα. Επίθεση και άμυνα, ρίσκο και φόβο, απογοητεύσεις και θριάμβους, νίκες και απώλειες. Αν όμως τα πράγματα δεν πηγαίνουν καλά, δεν έχει καθόλου πλάκα. Τρώτε τα νύχια σας, ιδρώνετε, χάνετε τον ύπνο σας. Το να είσαι διορατικός δεν αρκεί. Δεν φτάνει ούτε να έχεις πολλές γνώσεις ούτε να είσαι πολύ έξυπνος.

Όλα τα πλεονεκτήματα του κόσμου δεν έχουν σημασία, αν δεν είσαι ψύχραιμος. Το 10% είναι ένα ποσοστό που σε νοιάζει αν τα χάσεις, αλλά σε νοιάζει τόσο ώστε να μπορείς να παραμείνεις ήρεμος. Αυτή είναι η ομορφιά της στρατηγικής που περιγράψαμε. Αν δεν σε καίει το αποτέλεσμα, τότε λειτουργείς ψύχραιμα.

Οι διάσημοι υπερασπιστές του bitcoin

Ωραία λοιπόν. Το bitcoin έχει αποδειχθεί μέχρι τώρα μια καταπληκτική επενδυτική ευκαιρία. Το παρελθόν όμως έφυγε. Θα σημειωθούν παρόμοιες αποδόσεις και τα επόμενα χρόνια; Η ειλικρινής απάντηση είναι πως δεν γνωρίζουμε. Οι προηγούμενες αποδόσεις δεν διασφαλίζουν τις επόμενες. Εξάλλου δεν υπάρχει μόνο το bitcoin. Μπορείτε να επιλέξετε και κάποιο άλλο κρυπτονόμισμα, ανεβάζοντας το ρίσκο αλλά ίσως και τα δυνητικά κέρδη.

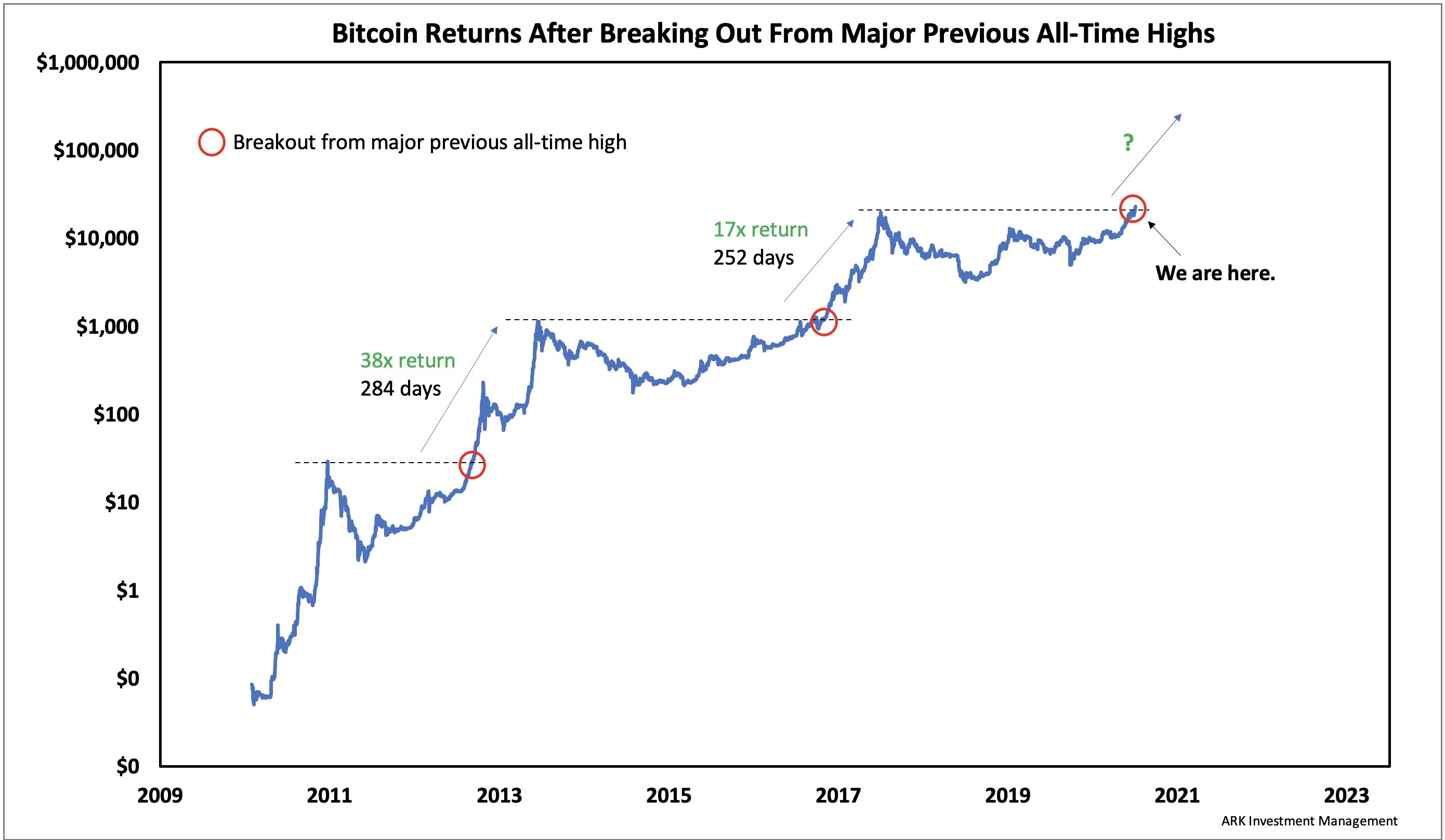

Αυτό που γνωρίζουμε από την ιστορία είναι πως όποτε το bitcoin είχε διασπάσει το προηγούμενο ιστορικό υψηλό του, αποτέλεσε την αφετηρία για ένα νέο ανοδικό κύκλο που κρατάει σχεδόν ένα χρόνο. Αν μάλιστα τηρηθεί η προηγούμενη αναλογία, η τιμή του θα κορυφώσει κοντά στις 150.000 δολάρια.

Ένας στόχος που δεν φαντάζει εξωπραγματικός, αν σκεφτείς πως ακόμα και αναλυτές μεγάλων τραπεζών όπως η JP Morgan και η Citi έχουν θέσει πολύ υψηλότερους στόχους.

Δεν είναι οι μόνοι. Από το Bloomberg, o Mike McGlone, από τη θέση του υπεύθυνου στρατηγικής για τα εμπορεύματα, δηλώνει πως το bitcoin απέχει πολύ από την πιθανή κορυφή του. Ότι παρόλο που δείχνει να κερδίζει την μάχη της αποδοχήσ από τους επενδυτές, βρίσκεται ακόμα στην αρχική φάση της μαζικής υιοθέτησης.

Σύμφωνα με το CNBC, η τελευταία άνοδος του bitcoin τροφοδοτήθηκε από γνωστούς διαχειριστές της Wall Street που το υποστηρίζουν δημόσια. Όχι μόνο άμεσα από δικές τους αγορές, αλλά επειδή ενέπνευσαν εμπιστοσύνη σε πιο διστακτικούς ή δύσπιστους, επενδυτές των παραδοσιακών αγορών. Συγκεκριμένα κάνουν αναφορά στους Stanley Druckenmiller, Paul Tudor Jones, Bill Miller, Scott Minerd, Rick Rieder.

Τι κοινό έχουν όλοι αυτοί, εκτός από το ότι είναι δισεκατομμυριούχοι, διάσημοι και επιτυχημένοι επενδυτές; Ότι ξεκίνησαν ως επικριτές του bitcoin. Τι συνέβη και άλλαξαν γνώμη; Η ανησυχία για το νέο μακροοικονομικό περιβάλλον και οι ενέργειες της FED τους έκαναν να αναζητήσουν λύσεις για ένα περιουσιακό στοιχείο πέρα από τον χρυσό.

Σκεφτείτε πόσο δύσκολο ήταν για αυτούς να τοποθετηθούν δημόσια υπέρ του bitcoin. Να θεωρηθούν ανεύθυνοι, να ρισκάρουν το καλό τους όνομα. Την αξιοπιστία τους, που κέρδισαν μετά από δεκαετίες. Αυτοί οι άνθρωποι δεν ξεχώρισαν κατά τύχη. Πριν τοποθετήσουν τα χρήματά τους, περνάνε από «κόσκινο» κάθε επιλογή. Δεν οφείλεται στον ενθουσιασμό τους. Αποτελεί συνειδητή επιλογή. Το μελέτησαν, το συνέκριναν με άλλα περιουσιακά στοιχεία.

Συνειδητοποίησαν όμως πως το μεγαλύτερο ρίσκο είναι να μη διαθέτουν καθόλου bitcoin στο χαρτοφυλάκιό τους. Όχι η απόκτησή του.

Σεμινάρια και βιβλίο για το Bitcoin

Τα σεμινάρια διεξάγονται σε γκρουπ 6 ατόμων, ζωντανά. Μπορείτε να δηλώσετε συμμετοχή στο https://www.media2day.gr/seminars.

Απευθύνονται σε όσους δεν έχουν προηγούμενη εμπειρία στην αγορά των κρυπτονομισμάτων. Εξηγούμε τις ιδιαιτερότητες του bitcoin και σας δείχνουμε πώς μπορείτε να αγοράσετε με τον φτηνότερο και ασφαλέστερο τρόπο. Τελειώνοντας θα έχετε αποκτήσει ένα μικρό ποσό από τα πρώτα σας κρυπτονομίσματα.

Από το ίδιο link, οι πιο προχωρημένοι μπορείτε να προμηθευτείτε το βιβλίο «Το επενδυτικό εγχειρίδιο του Bitcoin».

Το βιβλίο είναι μοιρασμένο σε δύο μέρη. Η πρώτη ενότητα αναφέρεται στο bitcoin. Όλα όσα χρειάζεται να γνωρίζετε για τη φιλοσοφία και τη λειτουργία των κρυπτονομισμάτων. Η δεύτερη ενότητα αποτελεί ένα πρακτικό επενδυτικό εγχειρίδιο. Περνάμε από το στάδιο του «γιατί να ασχοληθείτε», στο «πώς» να εμπλακείτε με τον πιο ασφαλή και αποτελεσματικό τρόπο.

* Το άρθρο δεν αποτελεί προτροπή για αγορά ή πώληση των αναφερόμενων τίτλων. Παρέχεται για πληροφοριακούς και μόνο σκοπούς.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία