Πότε η φούσκα των ενυπόθηκων δανείων βγήκε εκτός ελέγχου, με αποτέλεσμα να σκάσει και να παρασύρει την παγκόσμια οικονομία σε κρίση το 2008; Όταν οι τράπεζες άρχισαν να πουλάνε πακεταρισμένα δάνεια με τη μορφή των CDOs. Ποια δάνεια; Όσων δάνειζαν γνωρίζοντας πως ήταν τόσο χαμηλού εισοδήματος, που ήταν απίθανο να τα εξοφλήσουν. Όταν τελείωσε η κατηγορία των αξιόπιστων δανειοληπτών, άρχισαν να δανείζουν τους μη αξιόπιστους. Για ποιο λόγο; Δεν τους ενδιέφερε, καθώς πουλούσαν τα δάνεια (άρα και μεταβίβαζαν την ευθύνη) σε άλλους.

Η καταστροφική επίπτωση που είχαν τα CDOs στην οικονομία οδήγησε τις κυβερνήσεις στην απαγόρευσή τους. Ωστόσο οι τράπεζες δεν πτοήθηκαν. Ανακάλυψαν άλλο τρόπο για τη δημιουργία εσόδων, κερδών και μπόνους: τα CLOs (Collateralized Loan Obligation). Τι είναι αυτά; Το ίδιο κόλπο του πακεταρίσματος δανείων, όμως αυτή τη φορά όχι σπιτιών αλλά επιχειρηματικών χρεών.

Για μισό λεπτό. Γιατί είναι κακό να δίνονται εύκολα δάνεια στις επιχειρήσεις; Με αυτό τον τρόπο θα μπορούν να προβούν σε επενδύσεις, θα προσλάβουν κόσμο, θα δημιουργηθούν οι βάσεις για την ανάπτυξη. Σωστά, μόνο πρέπει να τηρούνται κάποιες μίνιμουμ προϋποθέσεις. Η αδιάκριτη χρηματοδότηση επιτρέπει σε επιχειρήσεις που έχουν αποτύχει, αν και καταδικασμένες, να συνεχίζουν να λειτουργούν. Σαν τα ζόμπι εξακολουθούν να περπατούν, μετατρέποντας το περιβάλλον δίπλα τους τοξικό, νοθεύοντας τον ανταγωνισμό.

Από την ίδια τη FED παρέχεται η ερμηνεία σχετικά με τα CLOs: ένα τυπικό CLO είναι δομημένο ως υπεράκτια οντότητα ειδικού σκοπού, προκειμένου να επωφεληθεί από τη νομική προστασία καθώς και από μια ευνοϊκή φορολογική μεταχείριση. Με βάση τα στοιχεία του 2018, το 74% εκδίδονται από τα νησιά Cayman και το 90% έχουν αγοραστεί από Αμερικανούς επενδυτές.

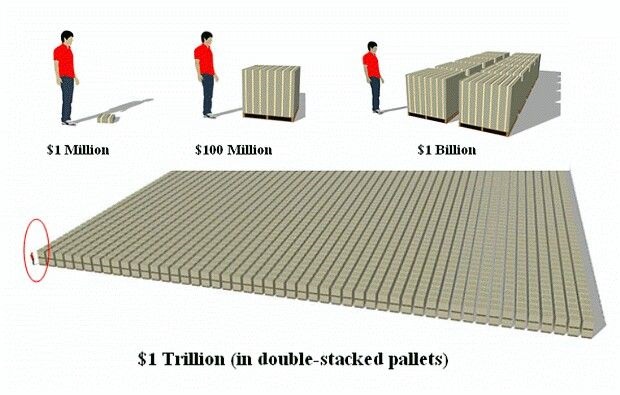

Αν σας θυμίζει η σημερινή περίπτωση το 2008, καλά κάνει και σας το θυμίζει. Θα ακουγόταν απλά ανησυχητικό, αν τα νούμερα δεν αποκάλυπταν κάτι τρομακτικό. Η αγορά των CLOs έχει φτάσει να είναι μεγαλύτερη των CDOs! Υπολογίζεται να έχει φτάσει το ένα τρισεκατομμύριο δολάρια, από τα οποία τα 180 δισ. να έχουν δημιουργηθεί μόνο το 2018.

Επειδή καμιά φορά δεν είναι εύκολο να αντιληφθείς το μέγεθος σε μεγάλα νούμερα, η παρακάτω εικόνα μάς δείχνει τη διαφορά του ενός εκατομμυρίου, των 100 εκατομμυρίων, του ενός δισεκατομμυρίου και του ενός τρισεκατομμυρίου.

Μήπως όμως οι φόβοι είναι υπερβολικοί; Η αμερικανική οικονομία, τουλάχιστον πριν την εκδήλωση της πανδημίας, πήγαινε περίφημα, μας διαβεβαίωνε ο Jerome Powell, διοικητής της FED. Υπήρξε ισχυρή ανάπτυξη, ρεκόρ απασχόλησης και ένα σωρό θετικά στοιχεία. Γιατί οι επιχειρήσεις να μην πληρώσουν κανονικά τα δάνειά τους; Τα ενυπόθηκα χρέη των ακινήτων κατέρρευσαν επειδή τα πακέτα των CDOs περιείχαν μεγάλο ποσοστό από μη εξυπηρετούμενα δάνεια.

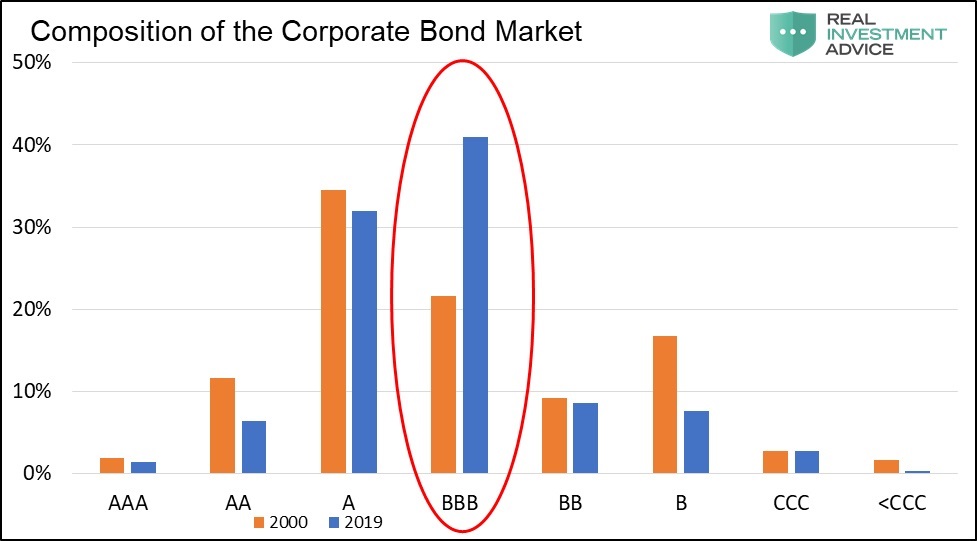

Δυστυχώς, δεν είναι έτσι. Ακόμα και πριν την κρίση που προκάλεσαν τα μέτρα που αφορούσαν την πανδημία, η ποιότητα των χρεών δεν ήταν τόσο ενθαρρυντική, για να το θέσουμε ευγενικά. Η πλειοψηφία των ομολόγων ήταν της κατηγορίας ΒΒΒ ή χειρότερης διαβάθμισης.

Δεν χρειάζεται να έχουμε ιδιαίτερες μαντικές ικανότητες για να υποθέσουμε πως τα δεδομένα μετά το lockdown θα έχουν μεταβληθεί προς το χειρότερο. Αυτό που κάνει τον κίνδυνο ακόμα μεγαλύτερο, δεν είναι άλλος από την έννοια-κλειδί της σύγχρονης τραπεζικής: τη μόχλευση. Τα κέρδη αλλά και οι ζημιές πολλαπλασιάζονται.

Για το ζήτημα αυτό έχει ασχοληθεί και η FSB (Financial Stability Board), που είχε ανακοινώσει ένα μάλλον τρομακτικό εύρημα: ότι περίπου 800 δισεκατομμύρια δολάρια σε εταιρικά δάνεια είναι εκτός ισολογισμών (unaccounted). Άλλη μια τρομακτική ομοιότητα με το σκάσιμο της φούσκας των ενυπόθηκων δανείων.

Ποιοι κατέχουν τα πακέτα των CLOs; Κι αυτό μας το αποκαλύπτει η FSB. Ένας μικρός αριθμός από παγκόσμια συστημικές τράπεζες (G-SIFIs), όπως οι JP Morgan, Citigroup, HSBC, Bank of America, Barclays, Deutsche Bank και άλλοι συνήθεις ύποπτοι. Εδώ βρίσκεται ο λόγος που η FED διευρύνει τις αγορές εταιρικού χρέους και πλέον μπορεί να αγοράσει ομόλογα με χαμηλότερη διαβάθμιση. Τα κενό που υπάρχει από αυτά τα «εξωτικά» χρηματοοικονομικά προϊόντα είναι τεράστιο. Οι τράπεζες έχουν υπερβολική έκθεση για να επιτραπεί να καταρρεύσει η αγορά των CLOs.

Αποτελεί το bitcoin ασφαλές καταφύγιο;

Σε περίπτωση που το θέμα του χρέους ξεφύγει από τον έλεγχο και υπάρξει ολοκαύτωμα, θα διασωθούν όσοι κατέχουν bitcoin; Δυστυχώς, δεν φαίνεται να ισχύει κάτι τέτοιο. Η τιμή του bitcoin το τελευταίο διάστημα έδειξε πως έχει άμεση συσχέτιση με τις παραδοσιακές χρηματιστηριακές αξίες. Αν βουλιάξουν όλα, το πιθανότερο είναι να παρασυρθεί και αυτό στον βυθό.

Το σίγουρο είναι πως μέσα σε όλη αυτή την παράνοια, η κατοχή bitcoin δεν φαίνεται να αποτελεί το μεγαλύτερο ρίσκο, καθώς διαθέτει το αδιαφιλονίκητο πλεονέκτημα της σπανιότητας. Δεν μπορούν να φτιαχτούν άπειρα bitcoin, με τον ίδιο τρόπο που δημιουργούνται δολάρια ή ευρώ. Κι αυτό είναι θέμα χρόνου να εκτιμηθεί.

Μεταξύ της επιλογής της πληρωμής των χρεών της ή της υποτίμησης του νομίσματος, καμία κυβέρνηση στην ιστορία δεν μπόρεσε να αντισταθεί. Γιατί το πράττουν; Είναι τρελοί; Όχι. Επιδιώκουν να μεγιστοποιήσουν τη σταθερότητα της νομισματικής μονάδας σε βάρος της νομισματικής αβεβαιότητας. Αν δεν διοχέτευαν εντυπωσιακά μεγάλες ποσότητες χρήματος, θα οδηγούμασταν σε αποπληθωρισμό.

Τα δολάρια ή κάθε άλλο κρατικό νόμισμα νομοτελειακά συρρικνώνονται σε αξία, επειδή δεν αποτελούν σπάνιο φυσικό πόρο. Δεν απαιτούν ενέργεια για την παραγωγή τους. Μπορούν να αναπαραχθούν κατά βούληση από την κεντρική νομισματική αρχή, με κόστος μηδενικής ενέργειας.

Το bitcoin λειτουργεί με την ανάστροφη λογική. Μεγιστοποιεί τη μεταβλητότητα προς όφελος της νομισματικής βεβαιότητας. Με άλλα λόγια, το bitcoin σχεδιάστηκε για να έχει συστημική σταθερότητα, όχι σταθερότητα στην τιμή.

Ποια σχολή είναι καλύτερη; Δεν έχει σημασία η δική μας γνώμη. Αυτός που θα αποφασίσει είναι η αγορά. Οι συμμετέχοντες είναι αυτοί που αξιολογούν, τιμολογώντας καθημερινά τα περιουσιακά στοιχεία.

Τα νέα από την αγορά των crypto

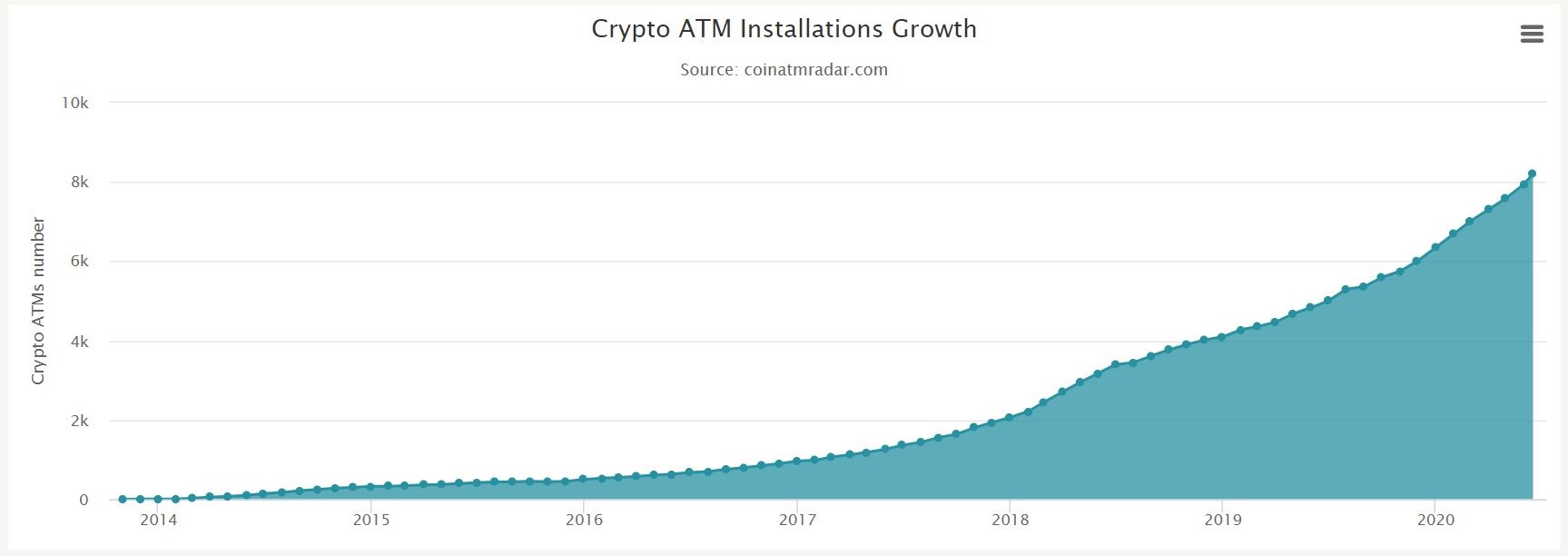

* Ο αριθμός των ΑΤΜ για bitcoin συνεχίζει να αυξάνεται. Σύμφωνα με τα τελευταία στοιχεία, υπάρχουν 8.207 ATM για κρυπτονομίσματα σε 73 χώρες. Τα περισσότερα βρίσκονται στη Βόρεια Αμερική (83,1%) και ακολουθεί η Ευρώπη με 14,2%.

* Ανέκαμψε η τιμή του bitcoin, όταν τα χρηματιστήρια άρχισαν να γυρνάνε θετικά χθες. Όμως ακόμα δεν έχουμε αξιόπιστες ενδείξεις ότι η άνοδος θα συνεχιστεί. Όπως βλέπουμε στο 4ωρο διάγραμμα του bitcoin έναντι του δολαρίου, η στήριξη της μπλε κάτω γραμμής μετατράπηκε σε αντίσταση, εμποδίζοντάς το να ανέβει.

Σεμινάρια και βιβλίο

Για τον μήνα Ιούνιο, θα πραγματοποιείται ΜΟΝΟ ΕΝΑ σεμινάριο κάθε εβδομάδα μέσω Internet. Οι παρουσιάσεις διεξάγονται σε γκρουπ 6 ατόμων, ζωντανά, σαν να είμαστε δίπλα. Εγγραφές πραγματοποιούνται στο https://www.media2day.gr/seminars

Τα σεμινάρια απευθύνοντας σε όσους δεν έχουν προηγούμενη εμπειρία στην αγορά των κρυπτονομισμάτων. Εξηγούμε τις ιδιαιτερότητες του bitcoin και σας δείχνουμε πώς μπορείτε να αγοράσετε με τον φτηνότερο και ασφαλέστερο τρόπο. Τελειώνοντας θα έχετε αποκτήσει ένα μικρό ποσό από τα πρώτα σας κρυπτονομίσματα.

Ανεξάρτητα από τα σεμινάρια, μπορείτε να προμηθευτείτε το βιβλίο για το bitcoin, επιλέγοντας μια οποιαδήποτε ημερομηνία και πατώντας εγγραφή. Στην επιλογή «Πακέτο συμμετοχής» διαλέγετε το «Βιβλίο Σημειώσεων».

Το βιβλίο είναι μοιρασμένο σε 3 μέρη. Η πρώτη ενότητα αναφέρεται στο bitcoin. Όλα όσα χρειάζεται να γνωρίζετε για τη φιλοσοφία και τη λειτουργία των κρυπτονομισμάτων. Η δεύτερη εξηγεί πώς δουλεύει το σημερινό νομισματικό σύστημα. Για να κατανοήσεις ένα νέο νομισματικό σύστημα, πρέπει πρώτα να κατανοήσεις το παλιό. Η τρίτη ενότητα αποτελεί ένα πρακτικό επενδυτικό εγχειρίδιο για αρχάριους. Περνάμε από το στάδιο του «γιατί» να ασχοληθείτε, στο «πώς» να εμπλακείτε με τον πιο ασφαλή και αποτελεσματικό τρόπο.

* Το άρθρο δεν αποτελεί προτροπή για αγορά ή πώληση των αναφερόμενων τίτλων. Παρέχεται για πληροφοριακούς και μόνο σκοπούς.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα