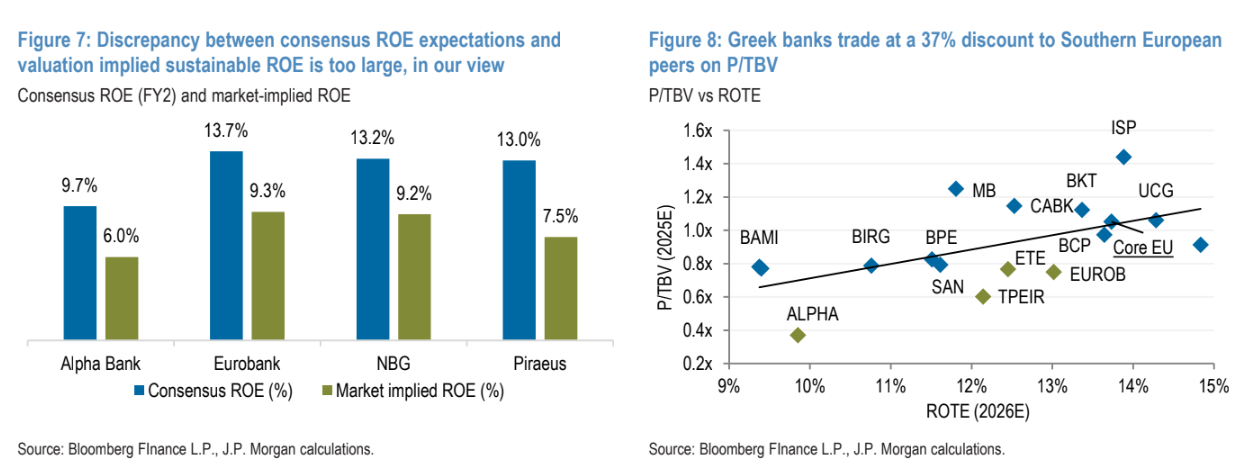

Η JP Morgan συνεχίζει να συστήνει τις ελληνικές τράπεζες καθώς οδεύουμε προς τις ανακοινώσεις για τα κέρδη του γ' τριμήνου και εκτιμά ότι η πρόσφατη πτώση του κλάδου προσφέρει ένα ελκυστικό σημείο εισόδου για τις ελληνικές μετοχές, λαμβάνοντας υπόψη την ισχυρή δυναμική των κερδών και τις συνεχείς ανοδικές αναθεωρήσεις των κερδών ανά μετοχή από τις αρχές του έτους, ιδιαίτερα σε σύγκριση με τις τράπεζες της αναπτυγμένης Ευρώπης.

Η JPM επισημαίνει τη μετοχή της Eurobank (σύσταση υπεραπόδοσης - overweight) με την επικείμενη ενοποίηση της Ελληνικής Τράπεζας στην Κύπρο για πρώτη φορά, η οποία θα δώσει μια σαφέστερη εικόνα της συνεισφοράς της επιχείρησης γραμμή προς γραμμή και θα μετατοπίσει την προσοχή της αγοράς στις μελλοντικές δυνατότητες συνεργειών. Οι συστάσεις υπεραπόδοσης (overweight) και για τις τέσσερις ελληνικές τράπεζες, αλλά από άποψη τακτικής, προτιμάει τη Eurobank και την Tράπεζα Πειραιώς έναντι της Εθνικής Τράπεζας και της Alpha Bank, βραχυπρόθεσμα.

«Για τη Eurobank, εκτός από την ισχυρή δυναμική του πυρήνα, θεωρούμε ότι η επερχόμενη ενοποίηση της Ελληνικής Τράπεζας το γ’ φετινό τρίμηνο αποτελεί βασικό καταλύτη για τη μετοχή, καθώς θα δώσει μια σαφέστερη εικόνα της συνεισφοράς της επιχείρησης γραμμή προς γραμμή (ιδιαίτερα επειδή οι τρέχουσες παραδοχές της Eurobank για την επιχείρηση είναι συντηρητικές και βασίζονται σε στατικό ισολογισμό) και θα μετατοπίσει την προσοχή της αγοράς στις μελλοντικές δυνατότητες συνεργειών».

«Την ίδια στιγμή, η σχετική υποαπόδοση στις ελληνικές τράπεζες είναι υπερβολική. Για την Tράπεζα Πειραιώς, ο pro-forma δείκτης CET1 βελτιώθηκε κατά 50 μ.β. στο 14,2%, συμπεριλαμβανομένης της μερισματικής πρόβλεψης 30%, καλύπτοντας ήδη τον στόχο της εταιρείας για φέτος στο 14%. Θεωρούμε ότι αυτό αποτελεί ένα σημαντικό επίπεδο άνεσης τόσο για τη διοίκηση όσο και για τους επενδυτές, και ένα σημαντικό έναυσμα για τη μείωση της διαφοράς αποτίμησής της σε σχέση με τις ομότιμες τράπεζες με καλύτερη αξιολόγηση (ΕΤΕ και Eurobank)», εξηγεί η JPM.

Γιατί τα DTCs δεν πρέπει να φοβίζουν τους επενδυτές

Ένας παράγοντας που διατηρεί το κόστος ιδίων κεφαλαίων (CoE) σε υψηλά επίπεδα θα μπορούσε να είναι οι ανησυχίες σχετικά με τις πιθανές επιπτώσεις των αναβαλλόμενων φορολογικών πιστώσεων (DTCs) στη μελλοντική απόδοση του κεφαλαίου. «Ωστόσο, πιστεύουμε ότι η αγορά είναι πολύ συντηρητική, θεωρώντας τα DTCs ως εμπόδιο για υψηλότερη διανομή κεφαλαίου. Επιπλέον, αμφισβητούμε την εφαρμογή υψηλότερου CοE στις ελληνικές τράπεζες λόγω των DTCs και προτιμούμε μια ποσοτικοποιήσιμη μέθοδο οικονομικής αξίας.

Αναμένουμε ότι οι εναπομείνασες ανησυχίες σχετικά με τα DTCs θα μειωθούν καθώς οι τράπεζες θα λάβουν την έγκριση της ΕΚΤ για σταδιακά υψηλότερες πληρωμές. Επιπλέον, αντιλαμβανόμαστε ότι οι τράπεζες είναι ανοιχτές στην εθελοντική επιτάχυνση των αποσβέσεων των DTC στο κεφάλαιο, αν αυτό οδηγήσει στην έγκριση της ΕΚΤ για υψηλότερες από τις προγραμματισμένες πληρωμές. Αν και η ιδέα αυτή δεν αντιμετωπίζει την κύρια ανησυχία της ΕΚΤ σχετικά με τη σύνδεση κράτους-τραπεζών, δεν βλέπουμε κανένα μειονέκτημα αν διευκολύνει τις υψηλότερες πληρωμές», προβλέπει η τράπεζα.

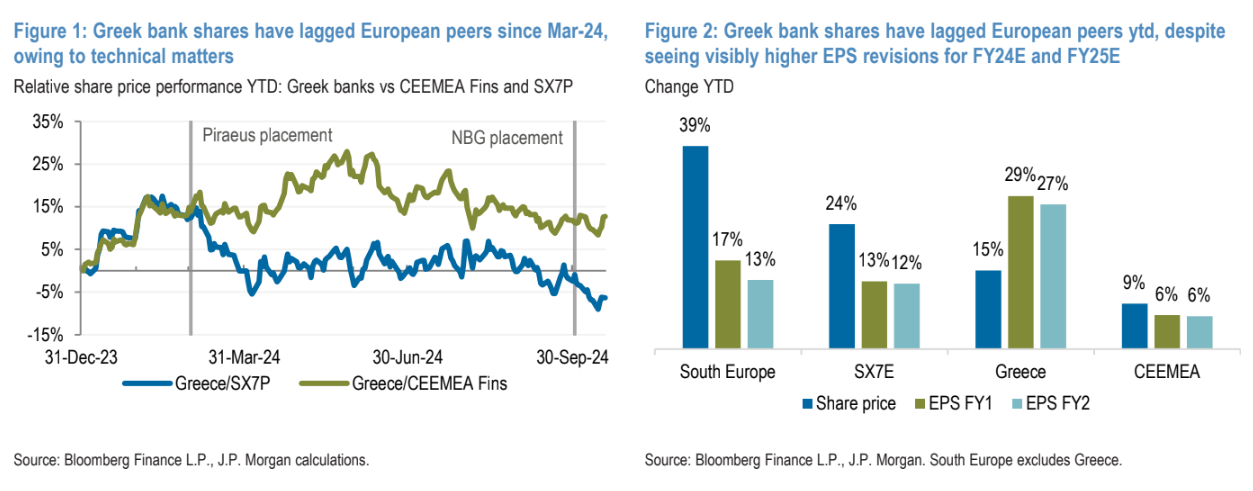

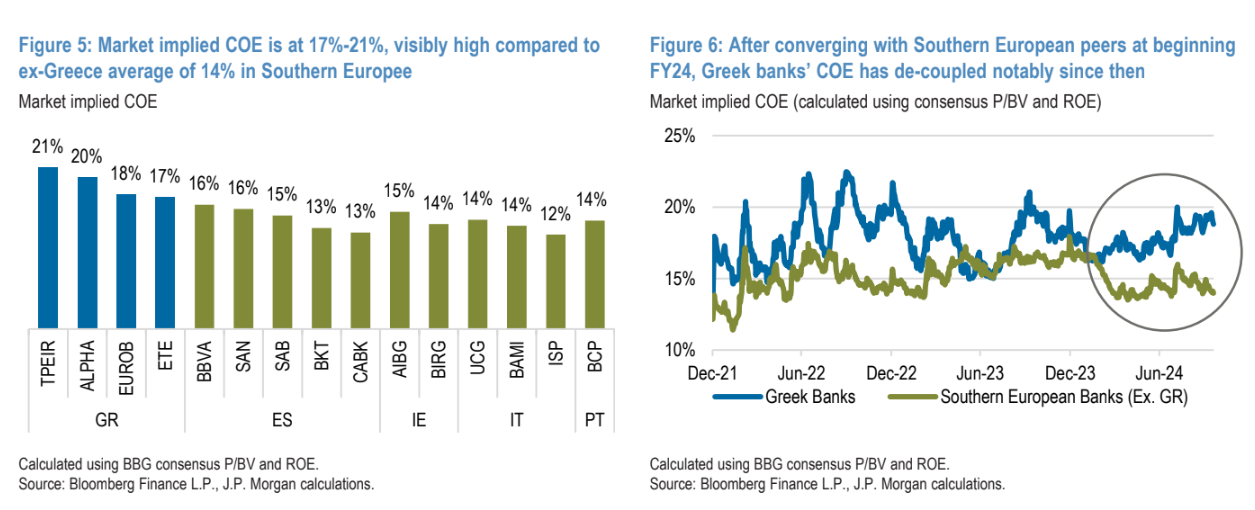

Oι αποτιμήσεις των ελληνικών τραπεζών

«Οι προσδοκίες του consensus για τον δείκτη RοE έχουν ακολουθήσει στενά τη Νότια Ευρώπη σε περίπου 13% κατά μέσο όρο για το 2025. Ωστόσο με δείκτη αποτίμησης στις 0,7 φορές σε όρους P/TBV και στις 5,5 φορές κατά μέσο όρο σε όρους δείκτη P/E για το 2025, ο τομέας διαπραγματεύεται με έκπτωση 37%/26% έναντι του δείκτη στην Ευρώπη (SX7E) και της περιοχής CEEMEA από τον Μάρτιο. Αυτό συνεπάγεται 19% κόστος ιδίων μετοχών (CοE) έναντι 14% για την υπόλοιπη περιφέρεια, το οποίο θεωρούμε ότι δεν δικαιολογείται».

«Η απόδοση κεφαλαίου φαίνεται όλο και πιο ελκυστική, με σωρευτικές πληρωμές από φέτος στο 26% της κεφαλαιοποίησης της αγοράς. Αν και η ευαισθησία στα επιτόκια παραμένει ένα βασικό σημείο εστίασης, είμαστε άνετοι με τις προοπτικές των κερδών του κλάδου, εφόσον τα επιτόκια ομαλοποιηθούν πάνω από το 2%. Υποθέτουμε ότι το επιτόκιο της ΕΚΤ θα είναι 2% για τα έτη 2025 και 2026. Μέχρι εκείνο το σημείο, θεωρούμε ότι η σταθερή αύξηση των δανείων (5-7% ρυθμός αύξησης το 2026), η ισχυρή απόδοση των προμηθειών (10%+ ετησίως) και η βελτίωση του κόστους κινδύνου θα αντισταθμίσουν σε μεγάλο βαθμό τις επιπτώσεις στα περιθώρια κέρδους και θα στηρίξουν τις κατώτατες γραμμές από τα υψηλά επίπεδα του 2024. Τα κέρδη του γ’ τριμήνου θα πρέπει να αντικατοπτρίζουν σε γενικές γραμμές αυτές τις τάσεις», καταλήγει η JP Morgan.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία