Η Moody’s παραθέτει τις εκτιμήσεις για τις αξιολογήσεις των ελληνικών τραπεζών, λίγες μέρες μετά την αξιολόγηση της ελληνικής οικονομίας.

«Συνολικά, προσαρμόζουμε το μακροοικονομικό προφίλ της Ελλάδας κατά δύο βαθμίδες προς τα κάτω, για να αποτυπώσουμε τις συνεχιζόμενες προκλήσεις στις πιστωτικές συνθήκες της χώρας», σημειώνει.

Ο οίκος επισημαίνει ότι το μακροοικονομικό προφίλ της Ελλάδας (Ba1 θετικό) εξισορροπεί το σχετικά υψηλό κατά κεφαλήν εισόδημα της οικονομίας, σε σύγκριση με αυτό των αντίστοιχων χωρών που αξιολογεί και την ισχυρή αναπτυξιακή δυναμική της έναντι του μέτριου μεγέθους της.

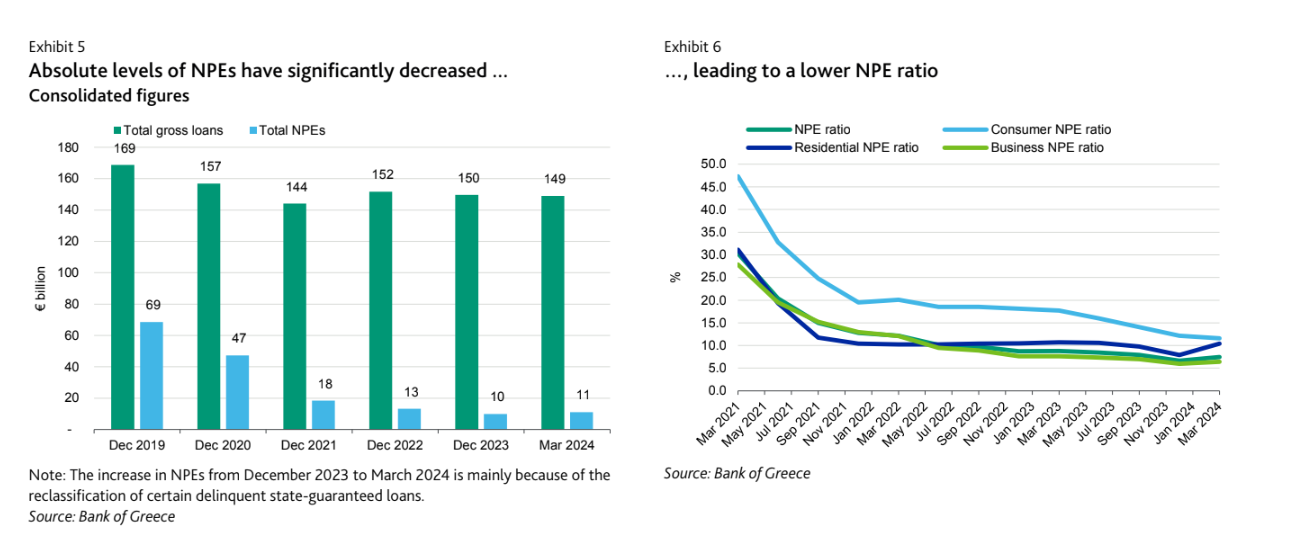

«Οι πιθανοί κίνδυνοι για τους ευάλωτους δανειολήπτες είναι πιθανό να αντισταθμιστούν από την ανθεκτικότητα του εταιρικού τομέα και τις νέες χορηγήσεις, οι οποίες θα συνεχίσουν να συμβάλλουν στην επέκταση του χαρτοφυλακίου των εξυπηρετούμενων δανείων των τραπεζών. Επιπλέον, η βελτίωση των μακροοικονομικών συνθηκών θα στηρίξει περαιτέρω την ποιότητα του ενεργητικού των τραπεζών. Οι καλύτερες πιστωτικές συνθήκες για τις ελληνικές τράπεζες τα τελευταία χρόνια καταδεικνύονται επίσης από το χαμηλότερο επίπεδο των μη εξυπηρετούμενων ανοιγμάτων στο σύστημα, μετά την ολοκλήρωση των σχεδίων μετασχηματισμού τους».

«Τα μη εξυπηρετούμενα ανοίγματα στο ελληνικό τραπεζικό σύστημα μειώθηκαν σε 11,1 δισ. ευρώ (ή 7,5% των ακαθάριστων δανείων) τον Μάρτιο του 2024 από 47,2 δισ. ευρώ (ή 30% των ακαθάριστων δανείων) τον Δεκέμβριο του 2020. Παρ' όλα αυτά, ένα μέρος του υπερβάλλοντος χρέους για ορισμένα νοικοκυριά και επιχειρήσεις, το οποίο εκτιμάται σε περίπου 74 δισ. ευρώ τον Δεκέμβριο του 2023, παραμένει στους φορείς εξυπηρέτησης μη εξυπηρετούμενων ανοιγμάτων (servicers) που δραστηριοποιούνται σήμερα στην Ελλάδα και επηρεάζει κατά συνέπεια την εκτίμησή μας για τις πιστωτικές συνθήκες της χώρας», επισημαίνει η Moody’s.

Οι εκτιμήσεις για τις αξιολογήσεις των τραπεζών

Η αξιολόγηση για τη θεσμική ισχύ της Ελλάδας ενσωματώνει την ισχυρή δυναμική στην εφαρμογή διαρθρωτικών μεταρρυθμίσεων. Η αξιολόγηση για την ευαισθησία στον πολιτικό κίνδυνο αντανακλά την έκθεσή της στον γεωπολιτικό κίνδυνο ως μέλος του ΝΑΤΟ, σε σχέση με τον πόλεμο στην Ουκρανία.

Μετά τις εκλογές του Ιουνίου 2023, που εξασφάλισαν μια δεύτερη θητεία για μια μονοκομματική κυβέρνηση, θεωρούμε τον εγχώριο πολιτικό κίνδυνο χαμηλό, ενώ το μακροοικονομικό προφίλ αντικατοπτρίζει επίσης τις βελτιωμένες πιστωτικές συνθήκες της Ελλάδας, οι οποίες όμως εξακολουθούν να χαρακτηρίζονται από ακόμη υψηλά επίπεδα προβληματικών δανείων σε σύγκριση με τους Ευρωπαίους ομολόγους της.

«Μέσω των σχεδίων μετασχηματισμού τους, οι ελληνικές τράπεζες έχουν μειώσει τους δείκτες μη εξυπηρετούμενων ανοιγμάτων (NPE) σε μεσαία μονοψήφια ποσοστά και επικεντρώνονται στην ενίσχυση της βασικής κερδοφορίας τους. Θεωρούμε ότι οι πρόσφατες χορηγήσεις δανείων δεν έχουν ακόμη δοκιμαστεί σε δύσκολες οικονομικές συνθήκες, ενώ υπάρχει ένα σημαντικό ποσό μη εξυπηρετούμενων δανείων (NPEs) εκτός του τραπεζικού συστήματος που εξακολουθεί να επιβαρύνει τις πιστωτικές συνθήκες».

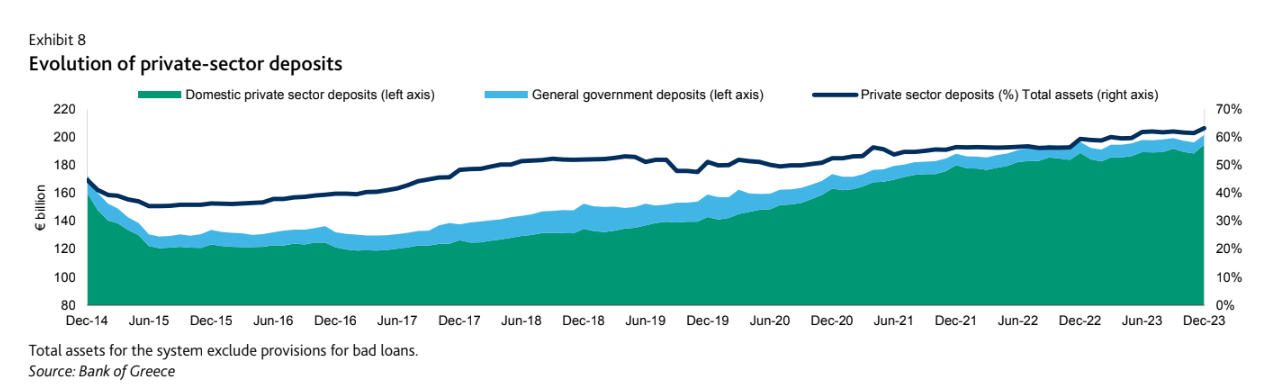

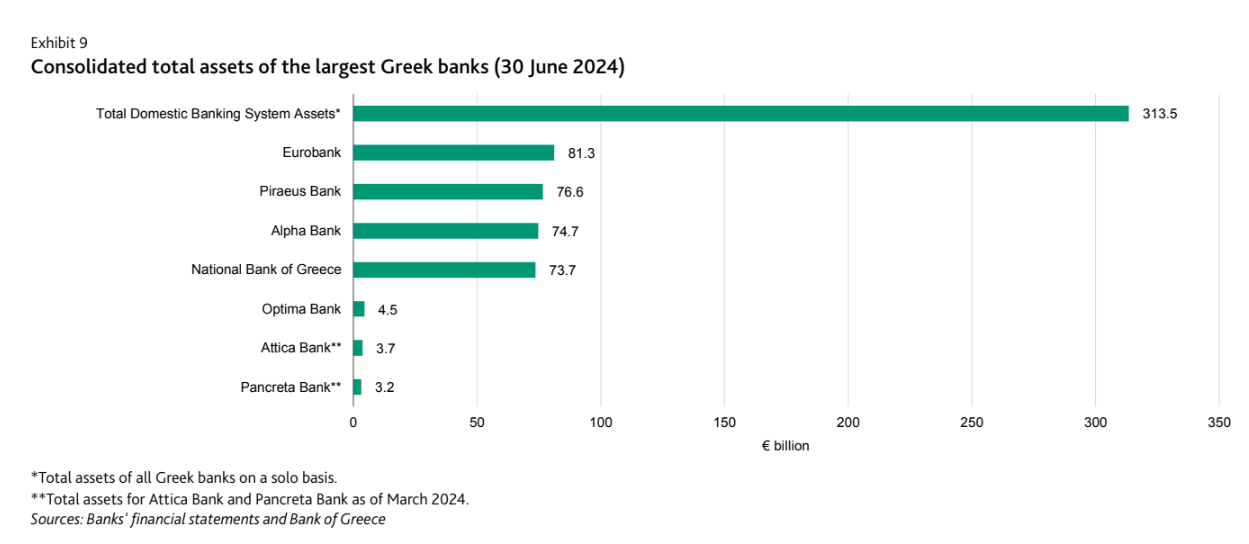

«Η χρηματοδότηση και η ρευστότητα των ελληνικών τραπεζών επωφελούνται από την αύξηση των καταθέσεων των πελατών, ενώ οι χρηματοδοτικές διευκολύνσεις από την Ευρωπαϊκή Κεντρική Τράπεζα μειώνονται με την αλλαγή της νομισματικής πολιτικής. Οι ελληνικές τράπεζες αξιοποιούν επίσης τις διεθνείς κεφαλαιαγορές για την άντληση χρέους προκειμένου να καλύψουν τις ελάχιστες απαιτήσεις για ίδια κεφάλαια και επιλέξιμες υποχρεώσεις (MREL) έως το τέλος του 2025. Η τρέχουσα δομή του κλάδου δεν θέτει σημαντικές προκλήσεις για τις οικονομικές επιδόσεις των τραπεζών», καταλήγει η αμερικανική εταιρεία αξιολογήσεων.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία