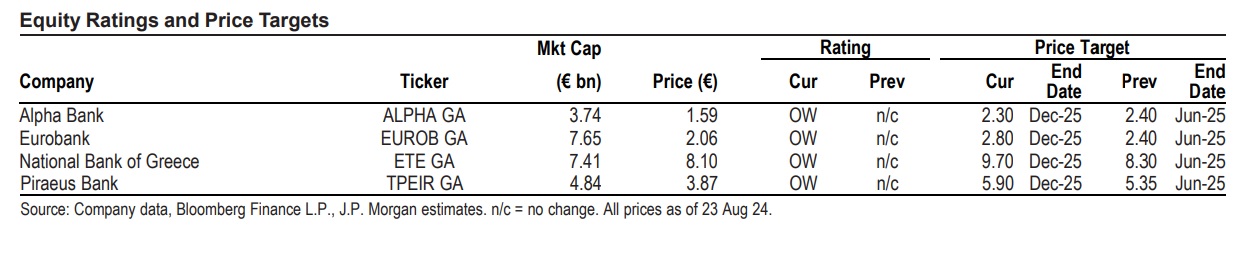

Νέες τιμές-στόχους δίνει για τις τέσσερις συστημικές τράπεζες η JP Morgan, επικαιροποιώντας τα δεδομένα με βάση τα αποτελέσματα 2ου τριμήνου 2024 καθώς και άλλες πρόσφατες εξελίξεις. Ταυτόχρονα αλλάζει τον ορίζοντα, που πλέον εκτείνεται στον Δεκέμβριο του 2025 αντί τον Ιούνιο, προηγουμένως.

Alpha Βank: Μειώνουμε την τιμή-στόχο στα 2,30 ευρώ από 2,40 ευρώ, αντανακλώντας τις mark-to-market αναθεωρήσεις. Οι μετοχές της Alpha Bank παρουσίασαν χαμηλότερες επιδόσεις, σημειώνοντας άνοδο 3% έως τώρα φέτος, λόγω ενός συνδυασμού παραγόντων όπως χαμηλότερο προφίλ ROTE, υψηλότερα NPEs και χαμηλότερη κάλυψη προβλέψεων, κατά την άποψή μας, γράφει ο οίκος.

Σημειώνει, ωστόσο ότι πιστεύει πως η χαμηλότερη «ευαισθησία» στην πορεία των επιτοκίων μπορεί να διαφοροποιήσει θεαματικά τη μετοχή από τις αντίστοιχες, ενώ η ισχυρή τροχιά σε ό,τι αφορά τα κεφάλαια (CET1) του ομίλου προσφέρει μια σταθερή και σχετικά υποτιμημένη δυνατότητα απόδοσης κεφαλαίου. Ο επόμενος αξιοσημείωτος καταλύτης είναι η αναμενόμενη ολοκλήρωση της συναλλαγής με τη UniCredit προς το τέλος της χρονιάς. Η σύσταση είναι overweight για την Alpha στο σύνολο της ζώνης CEEMEA, αλλά εγχώρια, δηλαδή στην Ελλάδα, προτιμάμε τη Eurobank και την Πειραιώς σε αυτό το σημείο του κύκλου, γράφει η JP Morgan.

Eurobank: Αυξάνουμε τον στόχο τιμής μας για τη Eurobank στα 2,80 ευρώ από 2,40 ευρώ. Βλέπουμε τη Eurobank να παράγει 13% κανονικοποιημένο ROTE το 2026 (15% κατά μέσο όρο στο μεσοδιάστημα), ωστόσο, οι εκτιμήσεις συνεχίζουν να αντικατοπτρίζουν ένα στατικό επίπεδο ιδιοκτησίας σε ό,τι αφορά την Ελληνική Τράπεζα και δεν υπολογίζουν πιθανές συνέργειες στην Κύπρο.

Πιστεύουμε ότι ακόμη και με τέτοιες συντηρητικές υποθέσεις, η εξαγορά της Ελληνικής εξακολουθεί να υποτιμάται από την αγορά και πιστεύουμε ότι η επικείμενη ενοποίησή της το 3ο τρίμηνο του 24ου έτους είναι βασικός καταλύτης για τη μετοχή, καθώς θα παρέχει μια σαφέστερη εικόνα της συνεισφοράς της.

Επιπλέον, ο δείκτης CET1 της Eurobank παραμένει πολύ σταθερός παρά την εξαγορά, με το CET1 να είναι σταθερά πάνω από 17% με βάση τις προβλέψεις 2024-26, προσφέροντας περιθώρια για υψηλότερα μερίσματα και πιθανές εξαγορές. Η Eurobank ήταν η προτιμώμενη έκθεσή μας στην Ελλάδα, μαζί με την Πειραιώς, και οι μετοχές σημείωσαν άνοδο 30% φέτος. Τώρα τελεί υπό διαπραγμάτευση με αποτίμηση 6,1x το P/E του 2025 και 0,8x P/TBV.

Εθνική Τράπεζα: Αυξάνουμε την τιμή-στόχο για την Εθνική στα 9,70 ευρώ από 8,40 ευρώ. Το βασικό γεγονός για τη μετοχή είναι η αναμενόμενη πώληση της συμμετοχής του ΤΧΣ (μερίδιο 18%), η οποία θα μπορούσε να ακολουθήσει το δεύτερο εξάμηνο της φετινής χρονιάς. Οι μετοχές σημείωσαν άνοδο 29% φέτος και τελούν υπό διαπραγμάτευση με αποτίμηση 6,6x P/E και 0,9x P/TBV. Είμαστε overweight στην ευρύτερη περιοχή CEEMEA, αλλά προτιμάμε τη Eurobank ή την Πειραιώς έναντι των μετοχών της Εθνικής, σημειώνει η JP Morgan.

Πειραιώς: Αυξάνουμε τον στόχο τιμής στα 5,90 ευρώ από 5,35 ευρώ. Πραγματοποίησε μια αξιοσημείωτη θεμελιώδη ανάκαμψη, μειώνοντας τα NPEs κατά πάνω από 20 δισ. ευρώ από το τέλος του 2020 ενώ με τα κανονικοποιημένα καθαρά κέρδη έφτασαν το 1 δισ. ευρώ το 2023, ποσό που αντιστοιχεί σε ~17% ROTE.

Η φιλοδοξία της τράπεζας να διατηρήσει την κερδοφορία στα τρέχοντα υψηλά επίπεδα είναι μεγάλη, λαμβάνοντας υπόψη ότι οδεύουμε προς χαμηλότερα επιτόκια, ωστόσο το σχέδιο είναι ισορροπημένο και συνεκτικό και είμαστε καθησυχασμένοι από το ισχυρό ιστορικό της διοίκησης τα τελευταία χρόνια, γράφει ο οίκος.

Το «κλειδί» για την τράπεζα είναι ο δείκτης CET1, ο οποίος πρόσφατα ξεπέρασε το 14%, συνυπολογίζοντας το 30% που διατίθεται για μέρισμα το 2024. Θεωρούμε ότι αυτό είναι ένα σημαντικό επίπεδο «άνεσης» τόσο για τη διοίκηση όσο και για τους επενδυτές και ένα σημαντικό έναυσμα για να μειώσει το χάσμα αποτίμησης της Πειραιώς με τις καλύτερα αποτιμώμενες Εθνική και Eurobank. Οι μετοχές της Πειραιώς κέρδισαν 22% φέτος και τελούν υπό διαπραγμάτευση με αποτίμηση 4,9x σε ό,τι αφορά το P/E του 2025 και 0,6x τον δείκτη P/TBV.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία