Η JP Morgan, σε δύο διαφορετικά reports της, σχολιάζει τις επιδόσεις και τις επιχειρηματικές εξελίξεις σε ΔΕΗ και ΟΤΕ, διατηρώντας τις τιμές στόχους των 15 ευρώ για την πρώτη και των 17,30 ευρώ για την έτερη, με τις συστάσεις υπεραπόδοσης (overweight) για τις μετοχές τους να διατηρούνται.

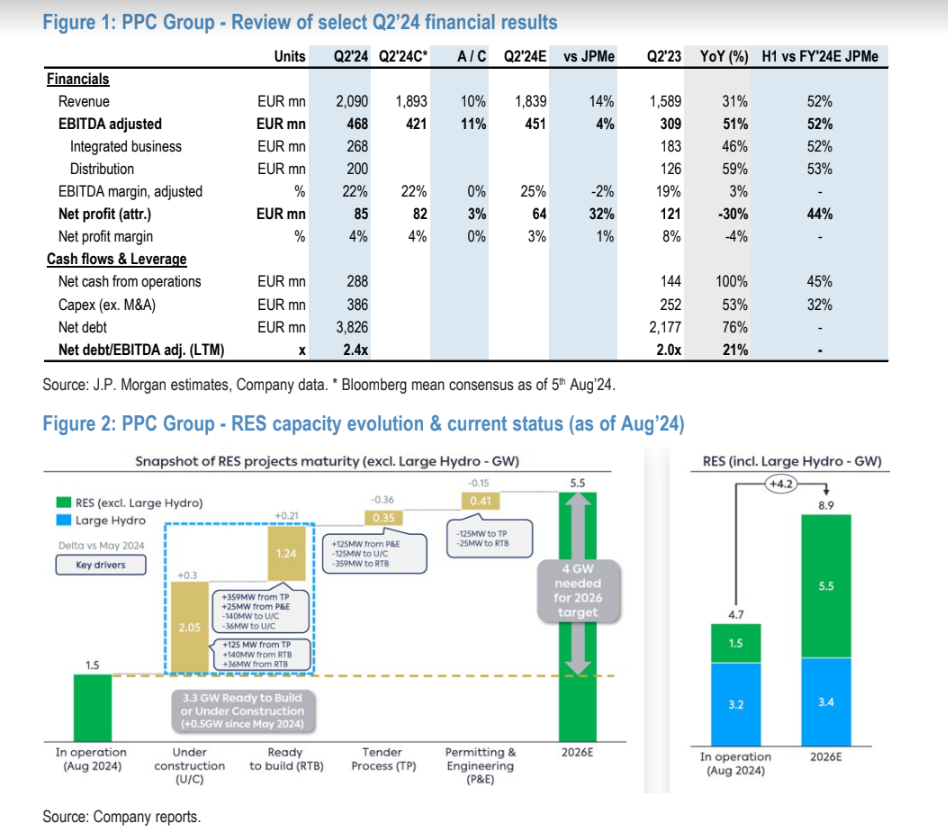

Η άποψη της JP Morgan, αναφορικά με τη ΔΕΗ, είναι ότι σύμφωνα με τα προηγούμενα σχόλια της διοίκησης και τις προβλέψεις της, η Επιχείρηση δημοσίευσε ένα ισχυρό σετ επιδόσεων για το δεύτερο τρίμηνο, με τα κέρδη να προσφέρουν μια μέση υπεραπόδοση 13% σε σχέση με τις προσδοκίες της και τις προσδοκίες του consensus.

Ως αποτέλεσμα, το προσαρμοσμένο EBITDA του πρώτου εξαμήνου των €927 εκατ. είναι στο 52% της επαναλαμβανόμενης πρόβλεψης φέτος (€1,8 δισ.) και τα κεφαλαιοποιημένα/προσαρμοσμένα καθαρά κέρδη διαμορφώνεται στο 63%/57% έναντι των προβλέψεων για φέτος (περίπου €0,3 δισ./€0,4 δισ.).

Παρά την επιτάχυνση των δαπανών για επενδύσεις (συμπεριλαμβανομένων των δαπανών που σχετίζονται με εξαγορές και συγχωνεύσεις), η μόχλευση παραμένει υπό έλεγχο με τον δείκτη στις 2,4 φορές.

Με τα αποτελέσματα, η ΔΕH ανακοίνωσε επίσης την απόκτηση χαρτοφυλακίου ΑΠΕ στη Ρουμανία (629MW σε λειτουργία και 145MW σε προετοιμασία) από τον όμιλο Evryo έναντι συνολικής αξίας περίπου 700 εκατ. ευρώ (που συνεπάγεται λειτουργικό FV/MW 1,1 φορές). Η συμφωνία αναμένεται να ολοκληρωθεί το δ’ τρίμηνο και θα προσθέσει 100 εκατ. ευρώ περίπου ετησίως στα EBITDA του ομίλου από το 2025.

Η ΔΕH αναμένει ότι θα παραμείνει σε συμμόρφωση με τον στόχο του δείκτη μόχλευσης στις 3,5 φορές κατά την ολοκλήρωση. Η συμφωνία είναι λογικά τιμολογημένη και ευθυγραμμισμένη με τους στόχους της ΔΕΗ, καθώς στοχεύει στη μείωση της θέσης της ΔΕH Ρουμανίας σε πελάτες με μεγάλη διάρκεια και θα συμβάλλει στην αύξηση του μεριδίου της αιολικής παραγωγής στο χαρτοφυλάκιο (επί του παρόντος η πλειονότητα της ανάπτυξης προέρχεται από την ηλιακή ενέργεια). Μαζί με το μήνυμα εμπιστοσύνης που παρέχει η διοίκησης σχετικά με την επίτευξη των στόχων του 2024-2026, τα αποτελέσματα θα τύχουν ευνοϊκής υποδοχής από την αγορά.

Αναφορικά με τα αποτελέσματα του ΟΤΕ, η άποψη της αμερικανικής τράπεζας είναι ότι:

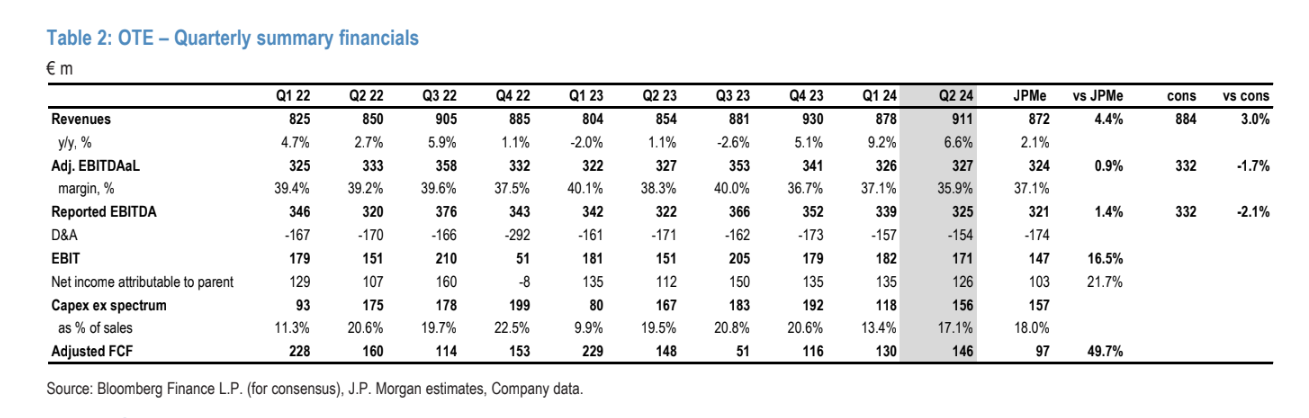

- Τα έσοδα των 911 εκατ. ευρώ είναι 3% πάνω από το consensus του Bloomberg για 884 εκατ. ευρώ με αύξηση κατά +6,6% σε ετήσια βάση (α’ τρίμηνο +9,2%) λόγω της Ελλάδας με +7,6% σε ετήσια βάση (α’ τρίμηνο: +10,3%) που αντισταθμίζεται από τη Ρουμανία -3,8% σε ετήσια βάση (Q1: -4,1%).

- Εντός της Ελλάδας, η λιανική ήταν σταθερή με τα έσοδα από υπηρεσίες σταθερής τηλεφωνίας να παραμένουν αμετάβλητα σε ετήσια βάση (Q1: αμετάβλητα) και τα έσοδα από υπηρεσίες κινητής τηλεφωνίας +3,7% σε ετήσια βάση (Q1: +3.3%).

- Υπήρξε ισχυρή ανάπτυξη από τις υπηρεσίες χονδρικής +10,3% σε ετήσια βάση (Q1: +19,5%) λόγω των λοιπών εσόδων +21,8% σε ετήσια βάση (Q1: +30,1%) λόγω των έργων ICT με τα έσοδα B2B να είναι +33% σε ετήσια βάση.

- Το προσαρμοσμένο EBITDAaL στα €327 εκατ. είναι -1,7% κάτω από τα €332 εκατ. του consensus και σταθερό σε ετήσια βάση (α΄ τρίμηνο +1,2%) κυρίως λόγω της επιβάρυνσης από τη Ρουμανία. Το ελληνικό EBITDA είναι +1,5% σε ετήσια βάση (α΄ τρίμηνο +1,5%) και το EBITDA της Ρουμανίας ήταν - €0,1 εκατ. (Q2'23: +€4,8 εκατ.). Το περιθώριο EBITDAaL του ομίλου ήταν 35,9% (-2,4% σε ετήσια βάση) λόγω από τη σημαντική συνεισφορά των έργων ICT και της διεθνούς χονδρικής με χαμηλό περιθώριο κέρδους.

- Οι ελληνικοί δείκτες σταθερής τηλεφωνίας καταγράφουν με καθαρές προσθήκες οπτικών ινών +18 χιλ. (Q1: +19 χιλ.) και καθαρές προσθήκες καρτοκινητής τηλεφωνίας +52 χιλ. (Q1: +57 χιλ.).

- Οι προσαρμοσμένες ταμειακές ροές μετά τη μίσθωση στα €146 εκατ. είναι -1,4% σε ετήσια βάση λόγω του αρνητικού κεφαλαίου κίνησης (-€15,3 εκατ. σε ετήσια βάση) που αντισταθμίστηκε από τις χαμηλότερες επενδύσεις (-€10,6 εκατ. σε ετήσια βάση). Οι κεφαλαιουχικές δαπάνες ύψους €156 εκατ. ήταν 0,8% κάτω από το consensus.

- Επαναβεβαίωση των κατευθυντήριων γραμμών για το 2024, με επενδύσεις πλην φάσματος (capex ex spectrum) στα €610 με €620 εκατ. (JPMe: €619 εκατ., Bloomberg €616 εκατ.), ταμειακές ροές στα €470 εκατ. (JPMe €470 εκατ., cons: €474 εκατ.) και αμοιβές των μετόχων ύψους 450 εκατ. ευρώ (JPMe 450 εκατ. ευρώ) που αποτελούνται από 297 εκατ. ευρώ μερίσματα και εξαγορές μετοχών ύψους 153 εκατ. ευρώ.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα