Δύο μέρες μετά τη συνέντευξη του Marshall Stocker της Morgan Stanley στο τηλεοπτικό δίκτυο CNBC στην οποία δήλωσε ότι η Ελλάδα είναι η κορυφαία θέση στο χαρτοφυλάκιό του, οι αναλυτές του οίκου στη στρατηγική μετοχών για την αναδυόμενη ανατολική Ευρώπη, Μέση Ανατολή και Αφρική (EEMEA), επανέρχονται με σύσταση overweight για τις ελληνικές μετοχές και την Ελλάδα.

Η MS προτείνει επί της ουσίας 20 μ.β. αυξημένη θέση στον εγχώριο δείκτη MSCI Greece στους διαχειριστές μετοχικών κεφαλαίων στις αναδυόμενες αγορές, δηλαδή στάθμιση 0,45% επί του δείκτη των αναδυόμενων αγορών MSCI EM. Οι ξένοι διαχειριστές, παρότι έχουν αυξήσει τις θέσεις τους το τελευταίο διάστημα στις ελληνικές τράπεζες, εξακολουθούν να είναι υποεπενδυμένοι συνολικά στις ελληνικές μετοχές, σύμφωνα με τους υπολογισμούς του αμερικανικού οίκου.

Οι overweight επιλογές τους από την περιοχή της ΕΜΕΑ, εκτός της χώρα μας είναι τα ΗΑΕ και δευτερευόντως η Πολωνία, ενώ οι underweight επιλογές τους είναι οι αγορές του Κουβέιτ, του Κατάρ και της Αιγύπτου.

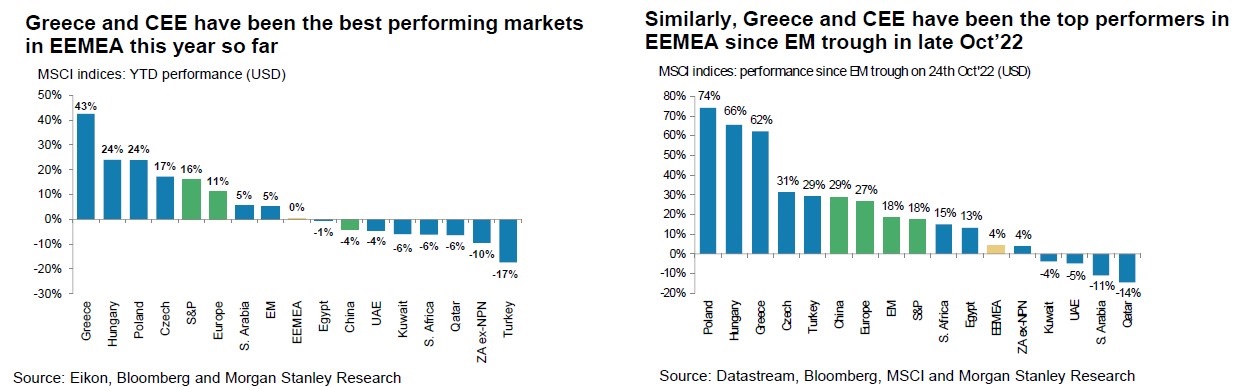

Η Ελλάδα και η Κεντρική και Ανατολική Ευρώπη είναι οι αγορές με τις καλύτερες επιδόσεις στην EEMEA φέτος μέχρι στιγμής. Παρομοίως, η Ελλάδα και η Κεντρική και Ανατολική Ευρώπη έχουν τις καλύτερες επιδόσεις στην ΕΜΕΑ από το κατώτατο σημείο στα τέλη Οκτωβρίου πέρυσι", επισημαίνουν οι αναλυτές της MS.

«Οι ελληνικές μετοχές έχουν ισχυρή απόδοση από τις αρχές του έτους και τα τεχνικά στοιχεία βρίσκονται σε υπεραγορασμένη περιοχή, αν και όχι σε ακραία επίπεδα. Τα funds που επενδύουν στις αναδυόμενες αγορές έχουν αυξήσει την έκθεσή τους στις ελληνικές τράπεζες τα τελευταία τρίμηνα, ενώ η Ελλάδα έχει τη δεύτερη υψηλότερη συσχέτιση με την πορεία του δείκτη S&P», επισημαίνει η Morgan Stanley.

Οι τράπεζες αποτελούν το 39% του δείκτη MSCI Greece, ενώ οι αμυντικές επιχειρήσεις καταναλωτικών ειδών και οι τηλεπικοινωνίες αποτελούν το 31%, με τις ελληνικές τράπεζες να έχουν σημειώσει σημαντική μείωση στα μη εξυπηρετούμενα δάνεια τους (NPEs), με όλες τις συστημικές τράπεζες να επιτυγχάνουν μονοψήφιο δείκτη NPEs αλλά και το 90% περίπου των δανείων των ελληνικών τραπεζών να είναι κυμαινόμενα. Οι εκτιμήσεις των ομάδων της MS για τις τράπεζες EEMEA είναι 15-20% πάνω από το consensus για το 2023.

Στην πρόσφατη ανάλυση του αμερικανικού οίκου είχε αυξήσει τα πονταρίσματα της στην εγχώρια αγορά μετοχών και είχε προσθέτει στα top picks της τον τίτλο της Mytilineos και μεταξύ των ελληνικών τραπεζών την Τράπεζα Πειραιώς (στη θέση της Eurobank) στη λίστα των μετοχών "Macro Meets Micro" της περιοχής EEMEA. Οι συστάσεις για τις δύο μετοχές είναι συστάσεις υπεραπόδοσης με τιμές στόχους τα 43 ευρώ για τη Mytilineos και για την Τράπεζα Πειραιώς δίνει επίσης σύσταση υπεραπόδοσης με τιμή στόχο τα 4,40 ευρώ.

Οι οικονομολόγοι του οίκου παραμένουν αισιόδοξοι

Δεν είναι ωστόσο μόνο οι στρατηγικοί αναλυτές της Morgan Stanley αισιόδοξοι για τις ελληνικές μετοχές, την αισιοδοξία μοιράζονται με τους οικονομολόγους του οίκου. «Οι οικονομολόγοι μας αναμένουν ότι η Ελλάδα θα αποκτήσει καθεστώς επενδυτικής βαθμίδας στο πρώτο εξάμηνο του επόμενου έτους. Το μέγεθος των κεφαλαίων του Ταμείου Ανάκαμψης στην Ελλάδα είναι υψηλό, τόσο σε σχέση με τις ευρωπαϊκές, όσο και σε σχέση με τις αναδυόμενες χώρες, αλλά και σε ευρωπαϊκό πλαίσιο.

Σύμφωνα με τις εκτιμήσεις του ΔΝΤ, η Ελλάδα αναμένεται να επιτύχει την τρίτη υψηλότερη αύξηση του πραγματικού ΑΕΠ το 2023 εντός της ζώνης του ευρώ, ενώ οι άμεσες ξένες επενδύσεις φτάνουν σε επίπεδο ρεκόρ το 2022, ενώ οι επενδύσεις στη μεταποίηση και τα ακίνητα αυξάνονται επίσης με ταχείς ρυθμούς, εξηγεί η MS.

Γιατί η υπεραπόδοση μπορεί να συνεχιστεί με αρωγό την επενδυτική βαθμίδα

Βάσει των υπολογισμών των αναλυτών του οίκου, οι μετοχικές αγορές τείνουν να υπεραποδίδουν κατά 22% κατά μέσο όρο σε σχέση με τις αναδυόμενες αγορές (ΕΜ), ξεκινώντας 8 μήνες πριν από την αναβάθμιση της χώρας σε επενδυτική βαθμίδα (IG).

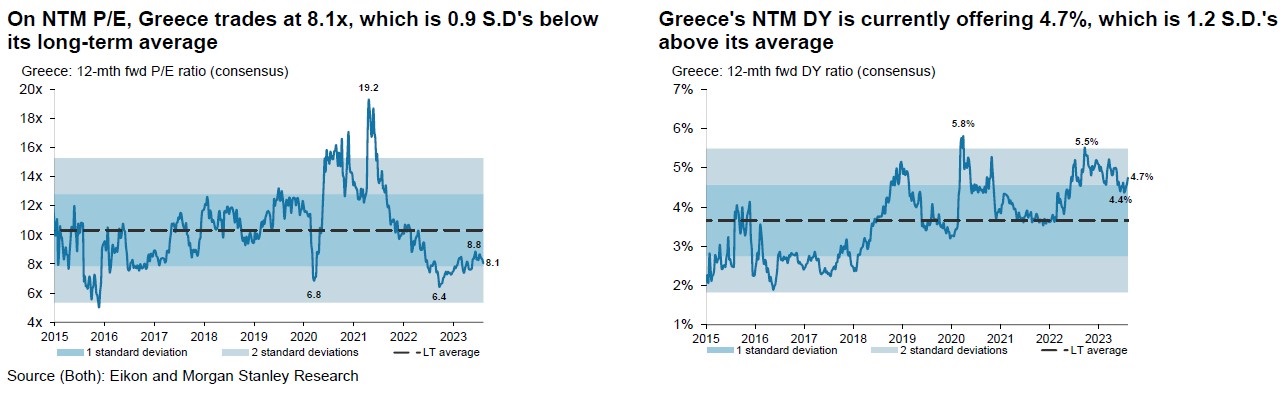

«Το σημείο εκκίνησης της αποτίμησης έχει σημασία, οι αγορές που διαπραγματεύονταν με δείκτη τιμής προς κέρδη χαμηλότερα από τις 10 φορές (NTM P/E) στην αρχή του ράλι απέδωσαν υψηλότερες αποδόσεις. Aν το κόστος κεφαλαίου των ελληνικών μετοχών (CoE) υποχωρήσει στα προ κρίσης επίπεδα επίσης (προ του 2007 δηλαδή), αυτό θα σήμαινε περαιτέρω άνοδο +42% στις ελληνικές μετοχές», επισημαίνει η τριάδα των αναλυτών.

Οι σχετικές επιδόσεις της Ελλάδας έναντι της Ευρώπης και των ΕΜ έχουν παγιωθεί πρόσφατα μετά από μια ισχυρή πορεία και οι τάσεις σε ότι αφορά τα κέρδη της Ελλάδας φέτος συνεχίζουν να ξεπερνούν αυτές των ΕΜ και της Ευρώπης. Σε απόλυτους όρους, οι συνολικές εκτιμήσεις για τα φετινά κέρδη αλλά και του 2024 της Ελλάδας παραμένουν σε ανοδική πορεία, ενώ οι βασικοί παράγοντες των θετικών αναθεωρήσεων των κερδών το τελευταίο τρίμηνο ήταν οι κλάδοι των υλικών, οι τράπεζες και οι βιομηχανίες.

Οι αποτιμήσεις των ελληνικών μετοχών του δείκτη MSCI Greece είναι ελκυστικές

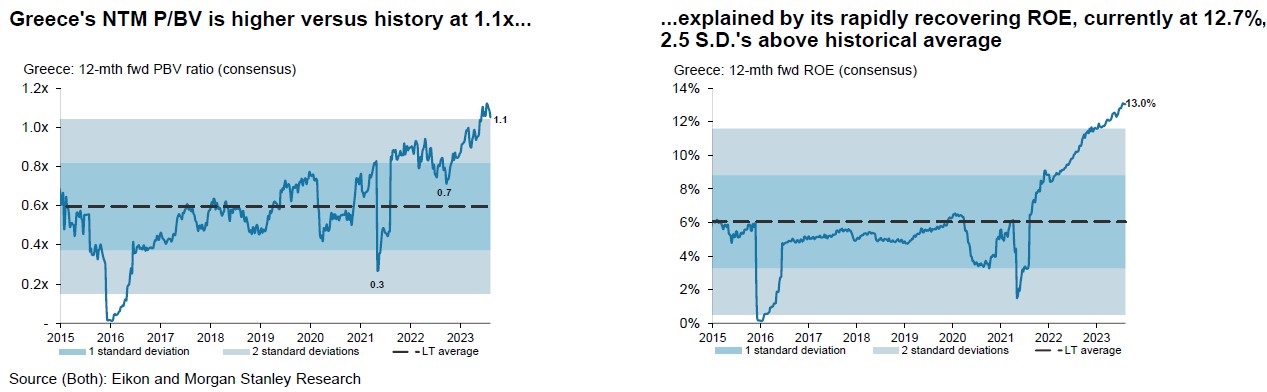

«Με βάση τον δείκτη NTM P/E, η Ελλάδα διαπραγματεύεται στις 8,1 φορές, δείκτης ο οποίος είναι χαμηλότερος από το μακροπρόθεσμο μέσο όρο της. Η μερισματική απόδοση (NTM DY) εκτιμάται σήμερα σε 4,7% και είναι αρκετά υψηλότερη από τον μέσο όρο. Την ίδια στιγμή, ο δείκτης τιμής προς λογιστική αξία (NTM P/BV) της Ελλάδας είναι υψηλότερος σε σχέση με τον ιστορικό στις 1,1 φορές, μόλις, και εξηγείται από την επιταχυνόμενη απόδοση των ιδίων κεφαλαίων, η οποία βρίσκεται σήμερα στο 12,7%, και πολύ υψηλότερα από τον ιστορικό μέσο όρο της.

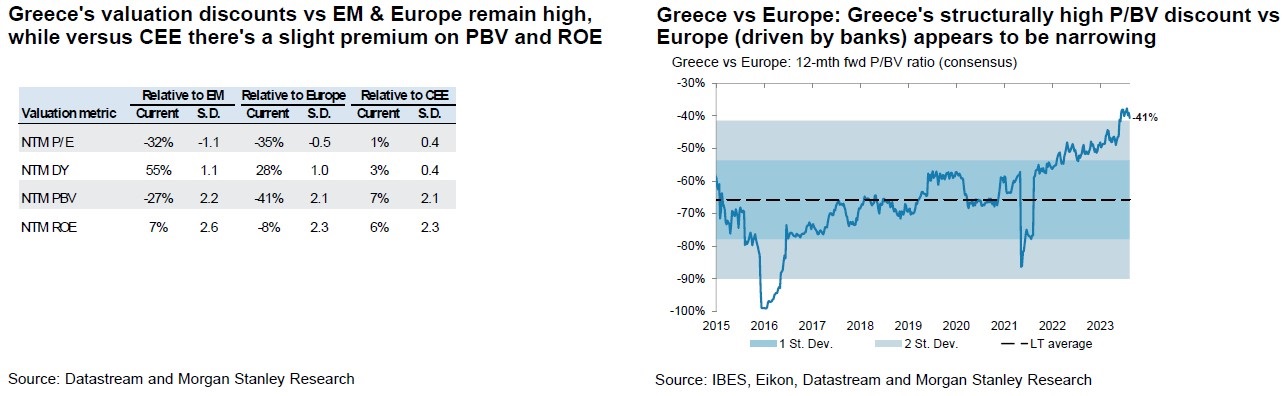

«Το discount στην αποτίμηση της Ελλάδας έναντι των EM και της Ευρώπης παραμένει υψηλό, ενώ έναντι της περιοχής κεντρικής και ανατολικής Ευρώπης (CEE) υπάρχει ένα μικρό premium στους δείκτες P/BV και στο δείκτη ROE έναντι Ευρώπης: Η διαρθρωτικά υψηλή «έκπτωση» στο P/BV της Ελλάδας έναντι της Ευρώπης (λόγω των τραπεζών) φαίνεται να μειώνεται. Η «έκπτωση» της Ελλάδας έναντι των ΕΜ σε σχέση με τον δείκτη P/BV έχει μειωθεί στο 27%. Η διαφορά της Ελλάδας έναντι της Ευρωζώνης σε σχέση με τον δείκτη NTM P/B έχει μετατραπεί σε μικρό premium εν μέσω διαρθρωτικής ανάκαμψης», καταλήγει η επενδυτική τράπεζα.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα