Το ενδεχόμενο κόστος από τις κυβερνητικές προτάσεις για τη στήριξη των νοικοκυριών εξετάζει και η Morgan Stanley.

Οπως επισημαίνει, η ελληνική κυβέρνηση φαίνεται να μελετά τις ακόλουθες προτάσεις για τις ελληνικές τράπεζες:

- στήριξη των στεγαστικών δανείων των ευάλωτων νοικοκυριών μέσω της επιδότησης του 50% της αύξησης στη μηνιαία δόση των υψηλότερων επιτοκίων,

- μέτρα για τις αμοιβές και τις προμήθειες των τραπεζών, με την κυβέρνηση να φέρεται να ζήτησε από τις τράπεζες να υποβάλουν προτάσεις για την περικοπή 12 κατηγοριών προμηθειών, όπως τα τέλη ανάληψης μετρητών, τα τέλη για την αξιολόγηση των επιλογών δανείων, τα τέλη εμβασμάτων κ.λπ.,

- υψηλότερα επιτόκια καταθέσεων, με τον αρμόδιο υπουργό να δηλώνει σε τηλεοπτική του συνέντευξη ότι θα πρέπει οι τράπεζες να αυξήσουν τα επιτόκια καταθέσεων άμεσα και σημαντικά, δίνοντας στις τράπεζες 10 ημέρες για να κινηθούν.

Πόσο μπορεί να κοστίσουν τα μέτρα στις τράπεζες

«Σύμφωνα με τις αρχικές μας συζητήσεις με τις τράπεζες, γιατί προς το παρόν δεν υπάρχουν επίσημες προτάσεις από την ελληνική κυβέρνηση για την εφαρμογή οποιουδήποτε από τα προαναφερθέντα μέτρα και αλλαγές:

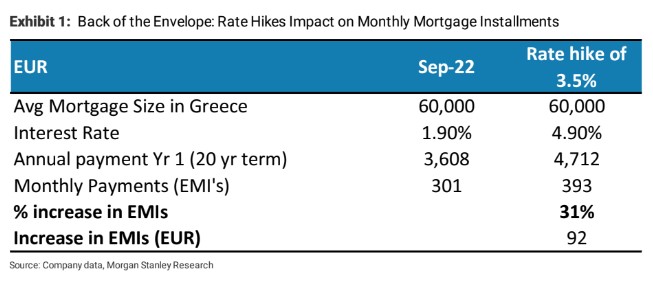

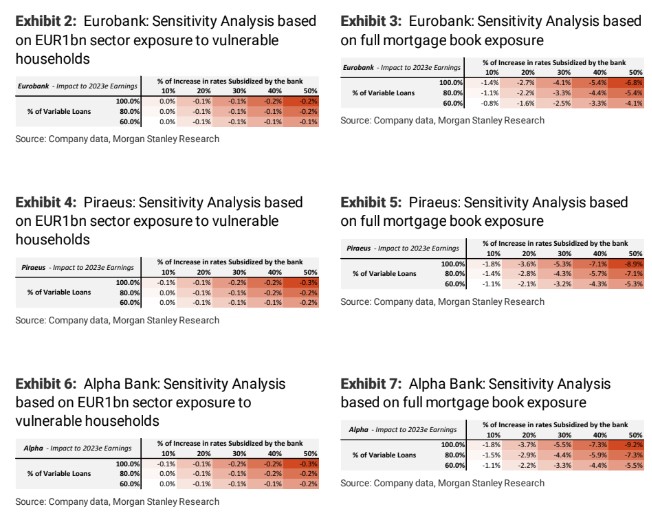

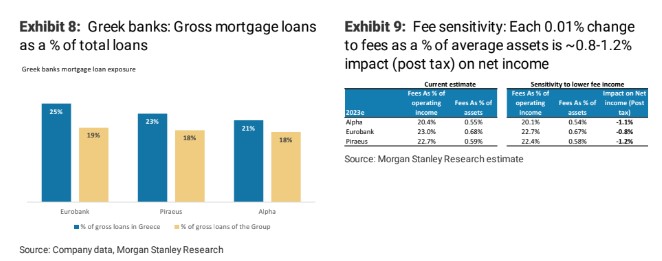

1) Στήριξη για τα στεγαστικά δάνεια: Οι συζητήσεις με τις τράπεζες δείχνουν ότι, με βάση τις προκαταρκτικές επαφές, το πιθανό πρόγραμμα στήριξης των στεγαστικών δανείων θα στοχεύει σε ευάλωτα νοικοκυριά, παρόμοια με τα νοικοκυριά στο πλαίσιο του προγράμματος Γέφυρα κατά τη διάρκεια της πανδημίας. Αυτό θα σήμαινε ότι αφορά νοικοκυριά με επίπεδο εισοδήματος κάτω των 21 χιλ. ευρώ ετησίως και η κατηγορία αυτή αντιπροσωπεύει περίπου 1 δισ. ευρώ σε επίπεδο τομέα (3,5% του συνόλου των στεγαστικών δανείων του τομέα). Με βάση την αρχική εκτίμηση του 1 δισ. ευρώ για την έκθεση του τομέα σε ευάλωτα νοικοκυριά, ο αντίκτυπος στα καθαρά κέρδη του 2023 θα ήταν μικρότερος από 1%, αν εφαρμοστεί επιδότηση στο ήμισυ της αύξησης της μηνιαίας δόσης. Υποθέτοντας ότι η εν λόγω επιδότηση εφαρμόζεται στο σύνολο της έκθεσης σε στεγαστικά δάνεια των τραπεζών, ο αντίκτυπος θα αυξανόταν περίπου στο 9% των καθαρών κερδών του 2023. Τα ενυπόθηκα δάνεια αντιπροσωπεύουν μεταξύ 21%-25% του ακαθάριστου δανειακού χαρτοφυλακίου στην Ελλάδα.

2) Τέλη και προμήθειες: Οι προμήθειες αντιπροσωπεύουν το 20%-23% των συνολικών λειτουργικών εσόδων για τις ελληνικές τράπεζες και κυμαίνονται μεταξύ 0,55%-0,68% του μέσου ενεργητικού. Δεν υπάρχουν περισσότερες λεπτομέρειες σχετικά με πιθανές αλλαγές στις προμήθειες, ωστόσο, κάθε 0,01% χαμηλότερη παραδοχή για τις προμήθειες ως ποσοστό του μέσου ενεργητικού συνεπάγεται περίπου 1% λιγότερα κέρδη για τις τράπεζες.

3) Υψηλότερα επιτόκια καταθέσεων: Πρόσφατες συζητήσεις με τις τράπεζες δείχνουν ότι οι μεταβολές των επιτοκίων των καταθέσεων στην Ελλάδα εξακολουθούν να είναι χαμηλά, κάτω από 10% και υποδηλώνουν ότι αναμένουν οι μεταβολές των επιτοκίων των καταθέσεων στην Ελλάδα να αυξηθούν σε 50%-65% το 2023, με δυνατότητα αύξησης σε περίπου 80% έως το 2024. Κάθε 5% μεταβολή των επιτοκίων των καταθέσεων για το 2023 έχει ως αποτέλεσμα 1,5%-2% επίπτωση στις εκτιμήσεις για τα κέρδη του 2023».

Μεθοδολογία αποτίμησης και κίνδυνοι για τις τράπεζες

«Οι ελληνικές τράπεζες έχουν υπεραποδώσει σε σχέση με τις αντίστοιχες τράπεζες της Κεντρικής και Ανατολικής Ευρώπης φέτος, αλλά οι μετοχές υποχώρησαν από την προηγούμενη Παρασκευή και πιστεύουμε ότι θα παραμείνουν πιεσμένες μέχρι να υπάρξει περαιτέρω σαφήνεια σχετικά με τις προτάσεις τις επόμενες εβδομάδες», εξηγεί η Morgan Stanley.

Η αμερικανική τράπεζα είχε αναβαθμίσει τις τιμές-στόχους των τραπεζών στo τέλος του προηγούμενου μήνα.

Για την Τράπεζα Πειραιώς, ο στόχος τιμής εφαρμόζει έναν πολλαπλασιαστή P/B 0,5 φορές τη λογιστική αξία - BV του 2024. Ο δείκτης P/B βασίζεται σε ένα μοντέλο Gordon Growth (ROE - g) / (r - g) με κόστος κεφαλαίων στο 17%, το οποίο βασίζεται σε ένα επιτόκιο χωρίς κίνδυνο 4,0% και ένα ασφάλιστρο κινδύνου μετοχών 6,5% και συντελεστή βήτα 2 φορές. Για την Τράπεζα Πειραιώς δίνει σύσταση υπεραπόδοσης έναντι της αγοράς (overweight), με τιμή-στόχο το 1,96 ευρώ ανά μετοχή.

Για τη Eurobank, ο στόχος τιμής εφαρμόζει έναν πολλαπλασιαστή P/B 0,7 φορές την BV του 2024. Ο δείκτης P/B βασίζεται σε ένα μοντέλο Gordon Growth (ROE - g) / (r - g) με CοE 14,5%, το οποίο βασίζεται σε ένα επιτόκιο χωρίς κίνδυνο 4% και ένα ασφάλιστρο κινδύνου μετοχών 6% και συντελεστή βήτα 1,8. Για τη Eurobank δίνει σύσταση υπεραπόδοσης έναντι της αγοράς (overweight), με τιμή-στόχο το 1,38 ευρώ.

Για την Alpha Bank, για τον στόχο τιμής εφαρμόζει έναν πολλαπλασιαστή P/B 0,5 φορές τη λογιστική αξία (BV) του 2024. Ο δείκτης P/B βασίζεται σε ένα μοντέλο Gordon Growth (ROE - g) / (r - g), με κόστος ιδίων κεφαλαίων (CοE|) 15,4%, το οποίο βασίζεται σε ένα επιτόκιο χωρίς κίνδυνο 4,0% και ένα ασφάλιστρο κινδύνου μετοχών 6,0% και συντελεστή βήτα 1,9. Για την Alpha Βank, δίνει σύσταση ίσης απόδοσης με την αγορά (equalweight), με τιμή-στόχο το 1,34 ευρώ.

«Ανοδικοί κίνδυνοι» στις εκτιμήσεις της MS

- Γρηγορότερη από την αναμενόμενη αύξηση των δανείων που οδηγείται από τα κονδύλια της ΕΕ και τη μακροοικονομική ανάκαμψη στην Ελλάδα.

- Υψηλότερη από την αναμενόμενη αύξηση των εσόδων από αμοιβές και προμήθειες.

- Ισχυρότερα μακροοικονομικά μεγέθη οδηγούν τα επίπεδα NPE κάτω από την εκτίμηση της MS.

«Καθοδικοί κίνδυνοι» στις εκτιμήσεις της MS

- Η ανάκαμψη σε πρώιμο στάδιο στο μακροοικονομικό περιβάλλον είναι ευάλωτη σε εξωτερικούς κλυδωνισμούς.

- Η απορρόφηση των κονδυλίων της ΕΕ είναι ασθενέστερη του αναμενόμενου.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα