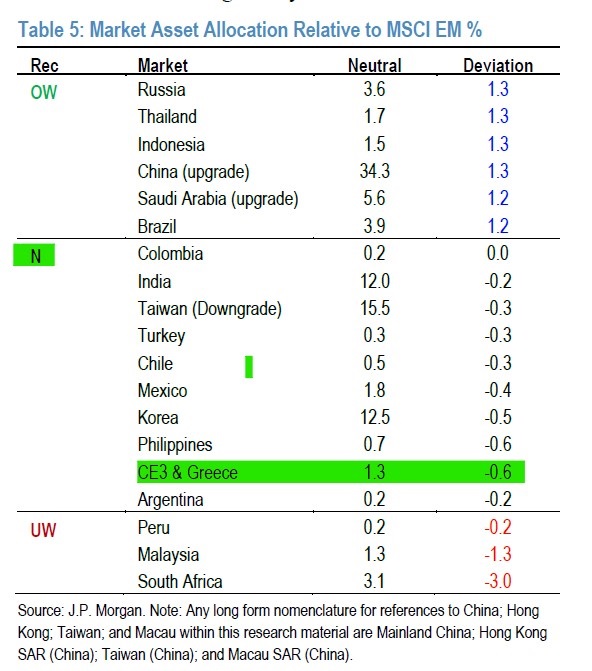

Η JP Morgan στην ετήσια στρατηγική της για τις αναδυόμενες αγορές, παρότι θέτει την Ελλάδα ως μια από τις ελκυστικές αγορές της Κεντρικής και Νοτιοανατολικής Ευρώπης (CEEMEA), εντούτοις θέτει ουδέτερη σύσταση για τις ελληνικές μετοχές. Ως τους πιο ελκυστικούς τομείς από τη Λατινική Αμερική, η JPM θέτει τις χώρες: Βραζιλία, Μεξικό, Χιλή, Περού και Κολομβία.

Οι αναλυτές της JPM εκτιμούν ότι οι μετοχές των αναδυόμενων αγορών θα προσφέρουν αποδόσεις της τάξεως του 20% το 2022 με στόχο για τον δείκτη MSCI EM στις 1.500 μονάδες, με ώθηση από συνδυασμό της αύξησης των κερδών και της σύγκλιση των δεικτών αποτίμησης ως προς το ιστορικό discount των αναπτυγμένων αγορών.

Ως τους πιο ελκυστικούς τομείς από την περιοχή CEEMEA: Ν. Αφρική, Κουβέιτ, Τουρκία, Πακιστάν, Αίγυπτος, Ελλάδα, Ουγγαρία και Πολωνία. Ως τους πιο ελκυστικούς τομείς από τη Νότια Ασία: Κίνα (OW) και Νότια Κορέα, Μαλαισία, Φιλιππίνες και Ινδονησία (OW).

Ταυτόχρονα εκτιμά ότι Ελλάδα, Ρωσία, Ινδία, Μεξικό, Περού, Φιλιππίνες και η Ν. Αφρική ανήκουν στην κατηγορία των χωρών με υψηλή αύξηση του ΑΕΠ σε σχέση με το δυνητικό, αλλά με χαμηλότερη βαθμολογία στην ανοσοποίηση του πληθυσμού έναντι της Covid-19, γεγονός που συνεπάγεται κίνδυνο για την ανάπτυξη από παρατεταμένους περιορισμούς.

Στις αρνητικές επισημάνσεις της JPM είναι (1) τα ακίνητα και βιομηχανικές επιχειρήσεις και (2) Πολωνία, Τουρκία και Ελλάδα μεταξύ των χωρών. Αυτό σημαίνει ότι οι στρατηγικές αγοράς και διακράτησης για αυτούς τους τομείς των αναδυόμενων αγορών έχουν ιστορικά μια χαμένη πρόταση.

Αναφορικά με τη σταθερότητα των δεικτών Sharpe (2000-2010 και 2010-2021), δείκτης ρίσκου/απόδοσης, οι ευμετάβλητοι δείκτες Sharpe για τις αγορές, τους τομείς και τα στυλ των αναδυόμενων αγορών είναι υψηλοί, απεικονίζοντας την κυκλική πορεία από το 2000-2010 έως το 2010-2021.

Η αμερικανική τράπεζα εκτιμά ότι απαιτείται συγχρονισμός για τις αγορές μετοχών της Αργεντινής, Μαλαισίας, Πολωνίας, Τουρκίας, Ελλάδας, Real Estate, βιομηχανικές επιχειρήσεις και οι υπηρεσίες επικοινωνιών με την ευρύτερη πορεία των αγορών, γιατί είναι αγορές με συνεχή υποαπόδοση σε σχέση με τον δείκτη Sharpe των EM και στις δύο περιόδους που αναλύει η αμερικανική τράπεζα.

Επίσης στην ανάλυση κινδύνου, η JPM σχεδίασε τις μετοχικές αγορές, τους τομείς και τα στυλ για να ελέγξει τους τριετείς κυλιόμενους δείκτες Sharpe (σε σχέση με το EM) και τη συχνότητα υπεραπόδοσης σε μηνιαία επίπεδα από το 2002. Η Ελλάδα, η Βραζιλία, το Μεξικό, η Χιλή, η Κολομβία, η Πολωνία, η Τσεχία, η Τουρκία και η Μαλαισία είχαν την πιο δυσμενή ανταμοιβή σε σχέση με τον κίνδυνο.

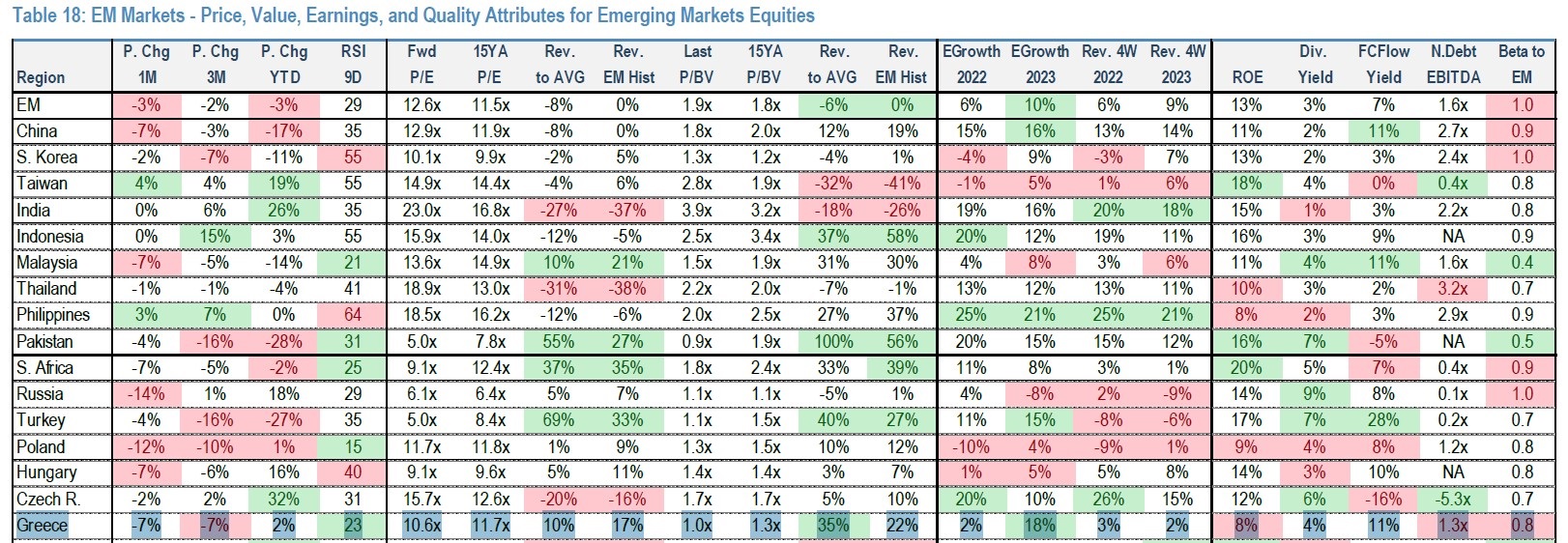

Oι αποτιμήσεις της αγοράς σε σχέση με τις ΕΜ

Ο δείκτης forward P/E είναι 10,6 φορές. Η JPM υπολογίζει ότι ο δείκτης είναι διαπραγματεύσιμος με διαφορά 10% σε σχέση με το ιστορικό του δείκτη και 17% σε σχέση με το ιστορικό του δείκτη των αναδυόμενων αγορών. Σε όρους εσωτερικής αξίας, η αγορά είναι στο τοπ-25% των αναδυόμενων αγορών βάσει των υπολογισμών της JPM, 35% σε ιστορικούς όρους της εγχώριας αγοράς και 22% σε σχέση με τις αναδυόμενες αγορές.

Η προβλεπόμενη αύξηση των κερδών ανά μετοχή για το 2023 είναι επίσης στο +18% στο τοπ-25% των αγρών. Αντίθετα, σε όρους αποδοτικότητας ιδίων κεφαλαίων (ROE), Net EBITDA ως προς το χρέος είναι στο bottom 25% των χωρών όπως επίσης και σε όρους beta 0,8.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα