Ένα από τα πράγματα που ανέδειξε η πανδημία είναι ότι τα κράτη χρειάζονται πολύ περισσότερα αμερικανικά δολάρια. Ακούγεται παράδοξο να μιλάμε για έλλειψη δολαρίων με τόσα τρισεκατομμύρια που «τυπώθηκαν». Κι όμως! Σύμφωνα με την Τράπεζα Διεθνών Διακανονισμών, το εκκρεμές ποσό των ομολόγων σε δολάρια που εκδόθηκαν από αναδυόμενες και ευρωπαϊκές χώρες εκτός από την Κίνα έχει διπλασιαστεί από 30 σε 60 τρισεκατομμύρια δολάρια μεταξύ 2008 και 2019.

Όταν ο ιός άρχισε να εξαπλώνεται διεθνώς και οι οικονομίες άρχισαν να «κλείνουν», η Ομοσπονδιακή Τράπεζα των ΗΠΑ, διαθέτοντας το μεγαλύτερο «μπαζούκα», μετατράπηκε σε δανειστή τελευταίας λύσης για σχεδόν ολόκληρο τον κόσμο, παρέχοντας δολάρια. Όμως όχι με τους ίδιους όρους σε όλους. Οι ΗΠΑ έχουν συνάψει συμφωνίες ανταλλαγής νομισμάτων (currency swaps) μεταξύ αυστηρά επιλεγμένων Κεντρικών Τραπεζών. Αν δεν θεωρείται μια χώρα φιλικά προσκείμενη, την αφήνουν έξω από το παιχνίδι.

Ας πάρουμε το παράδειγμα της μουσουλμανικής Ινδονησίας, της τέταρτης πολυπληθέστερης χώρας στον κόσμο. Εκεί δραστηριοποιείται ο μεγαλύτερος παραγωγός χαλκού, η Freeport, η οποία είναι κάτοχος του μεγαλύτερου ορυχείου παγκοσμίως. Μια γιγάντια εγκατάσταση εξόρυξης χρυσού, ασημιού και χαλκού.

Οι κυβερνήσεις αλλάζουν συνεχώς τους όρους, ανάλογα με τις διαθέσεις τους και τις εναλλαγές των ατόμων που καταλαμβάνουν την εξουσία. Απαιτούν μεγαλύτερα ποσοστά, αυστηρότερους περιβαλλοντολογικούς όρους, περισσότερες μετοχές. Μια ισορροπία τρόμου, μεταξύ κυβέρνησης και εταιρείας.

Τι τους εμποδίζει από το να εθνικοποιήσουν την εταιρεία; Δεν θέλουν να έρθουν σε αντιπαλότητα με τις ΗΠΑ, καθώς χρειάζονται απεγνωσμένα την πιστωτική γραμμή από τη FED. Αποτέλεσμα; Οι Αμερικανοί εκμεταλλεύονται την κατάσταση και επιβάλλουν τους όρους τους. Μέχρι ένα σημείο βέβαια, γιατί αν γίνουν δυσβάστακτοι, καιροφυλακτούν οι Κινέζοι να πάρουν τη θέση τους. Ένα σενάριο που δεν τους είναι καθόλου επιθυμητό αλλά και διόλου απίθανο. Η Ινδονησία είναι από τις χώρες που έχουν χτυπηθεί περισσότερο από την Covid-19. Υγειονομικά αλλά κυρίως οικονομικά. Και όπως γνωρίζουμε, οι απεγνωσμένες καταστάσεις απαιτούν απεγνωσμένα μέτρα.

Μια μικρή παρένθεση να κάνουμε εδώ: Από ό,τι λένε ορισμένοι αναλυτές, στην Ινδονησία εφαρμόζεται το μοντέλο που μάλλον θα ακολουθηθεί στην Τουρκία, η οποία προς το παρόν εκλιπαρεί, χωρίς αποτέλεσμα, να μπει στο δίκτυο της FED.

Τι μας ενδιαφέρουν εμάς τα προβλήματα που έχουν οι χώρες οι οποίες δυσκολεύονται να βρουν δολάρια; Επειδή τους είναι απαραίτητα και θα πρέπει να τα βρούνε από αλλού. Από πού; Πουλώντας χρυσό. Και τώρα φτάνουμε στο κρίσιμο σημείο. Αν τυχόν προχωρήσουν σε εθνικοποιήσεις, η τιμή του χρυσού θα εκτιναχθεί, για δύο κυρίως λόγους:

Πρώτον, η αποδοτικότητα των ορυχείων θα μειωθεί. Δεν θα υπάρχουν στη διοίκηση εξειδικευμένοι managers και επιχειρηματίες, αλλά γραφειοκράτες του κυβερνώντος κόμματος. Όπως γνωρίζουμε, αυτού του είδους το διοικητικό μοντέλο συνήθως δεν είναι τόσο αποτελεσματικό.

Ο δεύτερος λόγος είναι πως θα αποτελέσει ένα παράδειγμα για άλλες χώρες με οικονομικά προβλήματα και ανάλογες επιδιώξεις. Ίσως όχι άμεσα να εθνικοποιήσουν τις επιχειρήσεις, αλλά με αυτό το φόβητρο να επιτύχουν ευνοϊκότερους όρους υπέρ τους και σε βάρος των μετόχων. Αυτό είναι το πολιτικό ρίσκο για το οποίο αναφερθήκαμε στην αρχή, που καθιστά επίφοβη την κατοχή μετοχών ορυχείων.

Έχει ξαναγίνει κάτι παρόμοιο; Φυσικά. Στην Κίνα, στο Περού, στη Χιλή, στη Νότια Αφρική και αλλού. Πρόσφατα, τον Απρίλιο, η κυβέρνηση της Παπούα-Νέα Γουινέα, δήλωσε ότι δεν θα ανανεώσει το δικαίωμα της Barrick να εκμεταλλεύεται το ορυχείο χρυσού της Porgera. Απόφαση που ισοδυναμεί με εθνικοποίηση. Με ποια δικαιολογία, προσχηματική ή αληθινή; Συνήθως οι κυβερνήσεις επικαλούνται τη μόλυνση που δημιουργεί η λειτουργία τους.

Η πολιτική αβεβαιότητα δεν έχει ακόμα αποτυπωθεί στην τιμή. Αυτό το σενάριο αποτελεί το μεγάλο πρόβλημα για τους μετόχους ορυχείων, καθώς το 65% της αξίας του χρυσού που εξορύσσεται, προέρχεται από κράτη που δεν έχουν εύκολη πρόσβαση σε δολάρια.

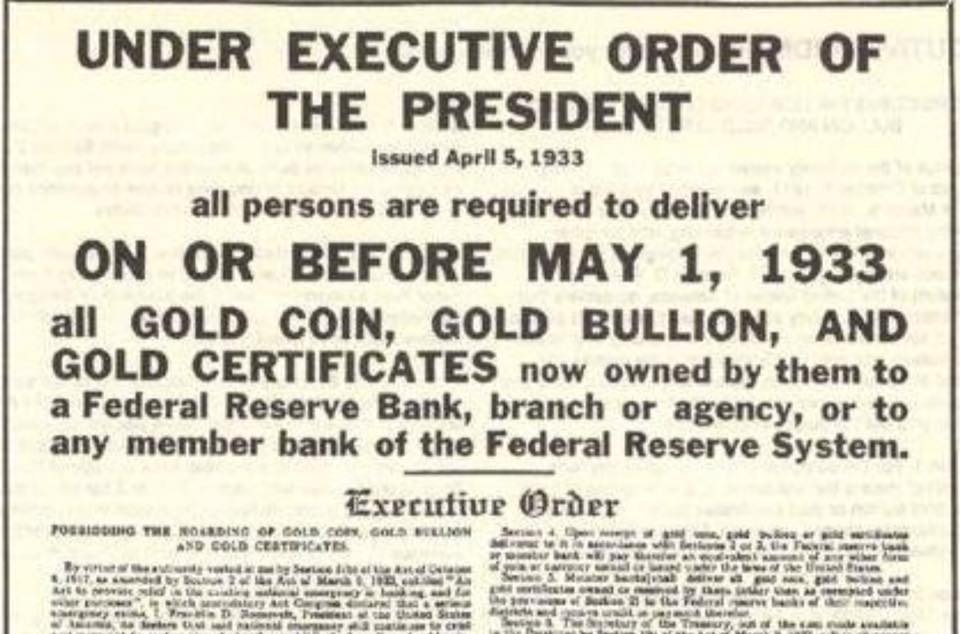

Το σενάριο αυτό, αν και θα προκαλέσει διεθνείς αναταράξεις, δεν είναι το πιο ακραίο. Κάποιοι ισχυρίζονται πως δεν θα διστάσουν οι κυβερνήσεις να κατάσχουν τον χρυσό και από ιδιώτες. Απίθανο; Μα πρώτοι από όλους το εφάρμοσαν οι Αμερικανοί. Τον Απρίλη του 1933 ο πρόεδρος Roosevelt υποχρέωσε με νόμο τους πολίτες να πουλήσουν τον χρυσό τους, στην τιμή των 20,67 δολαρίων.

Πώς θα βρουν αν κάποιος ιδιώτης διαθέτει χρυσό; Υπάρχει τρόπος, όπως μας μαρτυράει το ιστορικό του 1933. Πήγαιναν ελεγκτές στα ορυχεία και στους εμπόρους χρυσού και τους ανάγκαζαν να τους παραδώσουν τη λίστα με τους πελάτες τους. Κατόπιν τους επισκέπτονταν… συστημένοι.

Εκείνη την περίοδο, η διεθνής τιμή του χρυσού ήταν 29 δολάρια η ουγγιά. Τόσο αγόραζε τον χρυσό από ευρωπαϊκές χώρες η αμερικανική κυβέρνηση. Κατόπιν, τον Ιανουάριο του επόμενου έτους, ενώ είχε μαζέψει τα 2/3 του παγκόσμιου χρυσού, όρισε την τιμή του στα 35 δολάρια!

Με ποια δικαιολογία θα αναγκάσουν τους κατοίκους της χώρας τους να παραδώσουν την ποσότητα χρυσού που κατέχουν, σε συγκεκριμένη τιμή και φυσικά στο τοπικό νόμισμα; Θα το χαρακτηρίσουν στρατηγικής σημασίας περιουσιακό στοιχείο, όπως έκαναν οι ΗΠΑ το 1933. Ποιοι θα τολμήσουν να διαμαρτυρηθούν; Οι Αμερικανοί;

Σε αυτό το σενάριο θα εκτοξευτεί η τιμή του χρυσού σε επίπεδα που σήμερα θεωρούμε άπιαστο όνειρο. Όχι όμως με τον ομαλό ρυθμό που μας έχει συνηθίσει τα τελευταία χρόνια. Θα υπάρξει νευρικότητα. Να αναφέρουμε εδώ πως αυτή την περίοδο τα ορυχεία χρυσού διαπραγματεύονται κατά μέσο όρο τρεις φορές πάνω από την εσωτερική τους αξία. Για να φτάσουν σε μια δίκαιη αποτίμηση, θα πρέπει ο χρυσός να φτάσει τις 3.200 δολάρια. Ίσως έχουν προεξοφλήσει την άνοδό του.

Ο χρυσός είναι ο καλύτερος και ευκολότερος τρόπος για να έχουν πρόσβαση σε δολάρια οι χώρες που δεν διαθέτουν swap πιστωτική γραμμή με τη FED. Ποια άλλη λύση υπάρχει για να μετατρέψεις το νόμισμά σου σε δολάρια;

Το άλλο παγκόσμιο νόμισμα με αποπληθωριστικά χαρακτηριστικά και σπανιότητα: το bitcoin. Όχι όμως με τη σημερινή τιμή, αλλά με πολύ μεγαλύτερη κεφαλαιοποίηση και ρευστότητα.

Γιατί θα ανέβει η κεφαλαιοποίηση του bitcoin; Επειδή θα υπάρξει μεγάλη ζήτηση από τους πολίτες. Σε αντίθεση με τον φυσικό χρυσό, οι κυβερνήσεις είναι πρακτικά αδύνατον να κατάσχουν τον «ψηφιακό χρυσό». Οπότε η ανάγκη να τον αποκτήσουν θα αποτελέσει το καύσιμο που θα τον εκτοξεύσει πιο ψηλά από το διαστημόπλοιο της SρaceX.

Βιβλίο για το Bitcoin

Για τα σεμινάρια δίνουμε ραντεβού πάλι τον Σεπτέμβριο. Μέχρι τότε, μπορείτε να προμηθευτείτε το βιβλίο «Το επενδυτικό εγχειρίδιο του Bitcoin», από το https://www.media2day.gr/seminars. Το βιβλίο είναι μοιρασμένο σε 3 μέρη. Η πρώτη ενότητα αναφέρεται στο bitcoin. Όλα όσα χρειάζεται να γνωρίζετε για τη φιλοσοφία και τη λειτουργία των κρυπτονομισμάτων. Η δεύτερη εξηγεί πώς δουλεύει το σημερινό νομισματικό σύστημα. Για να κατανοήσεις ένα νέο νομισματικό σύστημα, πρέπει πρώτα να κατανοήσεις το παλιό. Η τρίτη ενότητα αποτελεί ένα πρακτικό επενδυτικό εγχειρίδιο για αρχάριους. Περνάμε από το στάδιο του «γιατί» να ασχοληθείτε, στο «πώς» να εμπλακείτε με τον πιο ασφαλή και αποτελεσματικό τρόπο.

* Το άρθρο δεν αποτελεί προτροπή για αγορά ή πώληση των αναφερόμενων τίτλων. Παρέχεται για πληροφοριακούς και μόνο σκοπούς

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα