Ελκυστικές αποτιμήσεις αλλά η μακροοικονομική αδυναμία βαραίνει στα κέρδη των τραπεζών, επισημαίνει η Citigroup, η οποία μειώνει τις τιμές-στόχους 42%-57%.

Η αμερικανική τράπεζα χαρακτηρίζει τις μετοχές τους «φθηνές» αφού οι τράπεζες διόρθωσαν περίπου 50% φέτος και είναι διαπραγματεύσιμες στις 0,2x τον δείκτη τιμής προς λογιστική αξία (P/B) και 4,3% τον δείκτη αποδοτικότητας ιδίων κεφαλαίων το (RoE) 2021. Τα αποτελέσματα του 1ου τριμήνου έδειξαν πρόοδο στις μειώσεις της μη εξυπηρετούμενης έκθεσης (NPEs), αλλά η παρατεταμένη πτώση του ΑΕΠ θα φέρει πιέσεις στα κέρδη.

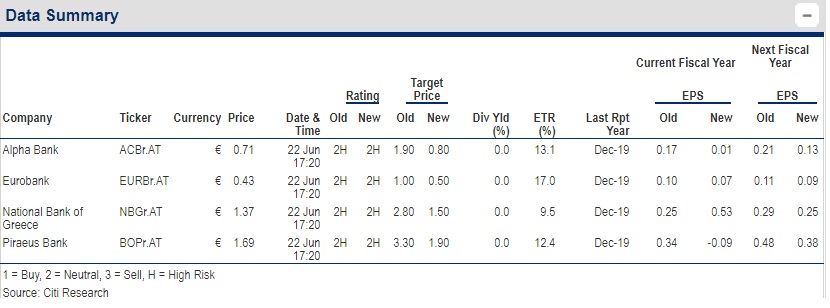

Συνολικά παραμένει ουδέτερη και χαρακτηρίζει υψηλού κινδύνου τις μετοχές τους. Η Citigroup εκφράζει τη σχετική της προτίμηση για τη μετοχή της Eurobank, για την οποία προτείνει μειωμένη τιμή-στόχο στο 0,50 ευρώ από 1 ευρώ.

Για την Alpha Bank, προτείνει μειωμένη τιμή-στόχο στο 0,80 ευρώ από 1,90 ευρώ, για την Εθνική Τράπεζα προτείνει μειωμένη τιμή-στόχο στο 1,50 ευρώ από 2,80 ευρώ και τέλος, για την Τράπεζα Πειραιώς μειωμένη τιμή-στόχο στο 1,90 ευρώ από 3,30 ευρώ. Οι μειώσεις στις τιμές-στόχους είναι μεγάλες, ενώ σημαντικές μειώσεις πραγματοποιεί επίσης στα κέρδη ανά μετοχή των τραπεζών.

Η Citigoup επισημαίνει:

Η παρατεταμένη αδυναμία του ΑΕΠ. Η Ελλάδα εξαρτάται σε μεγάλο βαθμό από τον τουρισμό (περίπου 20% του ΑΕΠ). Με βραδύτερες τουριστικές ροές, οι οικονομολόγοι της Citi πιστεύουν ότι η Ελλάδα θα μπορούσε να υποστεί μεγαλύτερη περίοδο κάτω από την κανονική δραστηριότητα, που επεκτείνεται πιθανότατα έως το τέλος του έτους, αν όχι το 2021. Η μεσοπρόθεσμη ανάπτυξη παραμένει ασθενής (<= 1% ετησίως), με αρνητικά δημογραφικά και χαμηλή αποταμίευση-εξοικονόμηση από τα νοικοκυριά.

Κέρδη. Οι τράπεζες κινούνται με flta ή μεσαία μονοψήφια πτώση στα καθαρά κέρδη από τόκους και μικρή αύξηση στις προμήθειες για το 2020. Τα ισχυρότερα κέρδη συναλλαγών αύξησαν τα κέρδη του 1ου τριμήνου, αλλά είναι απίθανο να διατηρηθούν, επισημαίνει η Citigroup. Οι τράπεζες επικεντρώνονται στην αποδοτικότητα από την πλευρά του κόστους, για να υποστηρίξουν τα βασικά έσοδα προ προβλέψεων. Το κόστος πιστωτικού κινδύνου (CoR) παραμένει η μεγαλύτερη εξέλιξη, με τις τράπεζες να επιλέγουν μεγάλες συλλογικές χρεώσεις το πρώτο τρίμηνο. Η παρατεταμένη αδυναμία του ΑΕΠ θα μπορούσε να διατηρήσει το κόστος πιστωτικού κινδύνου αυξημένο.

Τιτλοποιήσεις, Κίνδυνοι συλλογής NPEs. Η Citi παραμένει στη σύσταση (2Η), ουδέτερη/υψηλός κίνδυνος και στις τέσσερις ελληνικές τράπεζες. Οι αναβαθμίσεις των προβλέψεών τους περιλαμβάνουν: τα αποτελέσματα του 2019-1Q20 που ανακοινώθηκαν, τα χαμηλότερα κέρδη του 2020-21Ε (υψηλότερα CoR, χαμηλότερα έσοδα) και υψηλότερο κόστος κεφαλαίων CoE (13-15%). H Citi δεν προβλέπει πληρωμές μερισμάτων για το ορατό μέλλον.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία