Οι χρηματαγορές και οι δημοσιονομικοί κανόνες πιέζουν τις κυβερνήσεις να μειώσουν τις ιστορικά υψηλές αναλογίες Δημόσιου Χρέους προς ΑΕΠ. Ο δημοσιονομικός περιορισμός και ο πληθωρισμός είναι πολιτικά αντιδημοφιλείς τρόποι για να γίνει αυτό. Και η ανάπτυξη με ρυθμό τέτοιον ώστε να μειωθεί το χρέος είναι λιγότερο πιθανή σήμερα, δεδομένων των χαμηλών αναμενόμενων ρυθμών ανάπτυξης του πραγματικού ΑΕΠ.

Αυτό που είναι γνωστό ως «χρηματοπιστωτική καταστολή» φαίνεται να είναι ο δρόμος με τις λιγότερες αντιστάσεις προκειμένου να μειωθεί τo χρέος και να κρατηθούν σε απόσταση οι επαγρυπνούντες κερδοσκόποι της αγοράς ομολόγων.

Η χρηματοπιστωτική καταστολή ορίζεται ως οποιαδήποτε πολιτική έχει ξεκάθαρο σκοπό τη μείωση του κόστους εξυπηρέτησης του κρατικού χρέους –όπως με τη αναγκαστική μείωση των πραγματικών επιτοκίων ή την καθοδήγηση των κεντρικών και εμπορικών τραπεζών να αυξήσουν τις αγορές κρατικών ομολόγων.

Υπάρχει ιστορικό προηγούμενο που δείχνει πως η χρηματοπιστωτική καταστολή είναι μια αποτελεσματική λύση για τη μείωση του βάρους του Δημόσιου Χρέους. Μετά την συσσώρευση του χρέους του Β’ Παγκόσμιου Πολέμου, η Federal Reserve των ΗΠΑ «κλείδωσε» τα επιτόκια του κρατικού χρέους σε χαμηλό επίπεδο μέχρι το 1951. Από εκεί και πέρα, η Fed διατήρησε τα επιτόκια χαμηλότερα από το επίπεδο του πληθωρισμού για πολλά χρόνια.

Ως πρόεδρος των ΗΠΑ, ο Ρίτσαρντ Νίξον πίεσε τον πρόεδρο της Fed Άρθουρ Μπερνς να χαλαρώσει τη νομισματική πολιτική το 1971 εν όψει των εκλογών του 1972. Πρόσφατο κείμενο εργασίας του ΔΝΤ εκτιμά πως η χρηματοπιστωτική καταστολή κατά τη διάρκεια εκείνης της περιόδου οδήγησε σε μείωση άνω των 50 ποσοστιαίων μονάδων της αναλογίας χρέους προς ΑΕΠ.

Η διακριτική καταστολή των αγορών ομολόγων μπορεί να επιτευχθεί αν οι κυβερνήσεις πιέσουν τις κεντρικές τους τράπεζες. Οι κεντρικές τράπεζες θα παραμείνουν σημαντικοί "παίκτες" στις αγορές κρατικών ομολόγων, παρά τα προγράμματα ποσοτικής σύσφιξης για την αντιστροφή της πολιτικής μακροχρόνιας έκθεσης σε τίτλους (assets) πολυετούς διάρκειας. Και θα πρέπει να παρεμβαίνουν σε περιόδους διαταραχών της αγοράς.

Η Τράπεζα της Αγγλίας μπόρεσε να διατηρήσει με επιτυχία την προσωρινή στήριξη της αγοράς ομολόγων μετά την κρίση του 2022. Υπάρχει όμως κίνδυνος αυτοί οι τύποι παρέμβασης των κεντρικών τραπεζών να γίνουν πιο συνήθεις και επίμονοι.

Οι προσπάθειες να περάσουν οι ζημίες των κεντρικών τραπεζών στις εμπορικές τράπεζες μπορούν επίσης να αποτελέσουν μια μορφή καταστολής. Οι κεντρικές τράπεζες εμφανίζουν σήμερα μεγάλες ζημίες. Αυτό οφείλεται στο γεγονός ότι η απόδοση των επενδύσεων των κεντρικών τραπεζών σε κρατικά ομόλογα είναι πολύ χαμηλότερη από το επιτόκιο στα τραπεζικά αποθεματικά που είχαν εκδοθεί για τη χρηματοδότηση της αγοράς αυτών των ομολόγων κατά τη διάρκεια της περιόδου της ποσοτικής χαλάρωσης.

Υπάρχει μια έντονη συζήτηση σχετικά με το αν ένα μεγαλύτερο ποσοστό αυτών των αποθεματικών θα έπρεπε να είναι άτοκο. Αυτό θα μετακύλιε το κόστος στις εμπορικές τράπεζες και τελικά στους δανειολήπτες και τους αποταμιευτές, παρεμβαίνοντας στη διαδικασία κατανομής κεφαλαίων.

Μια πιο άμεση μορφή καταστολής των τραπεζών και των αγορών ομολόγων μπορεί να προκύψει μέσω της κατάχρησης της ρυθμιστικής πολιτικής. Μετά τη χρηματοπιστωτική κρίση, οι απαιτήσεις τραπεζικής ρευστότητας σχεδιάστηκαν ώστε οι τράπεζες να διατηρούν αρκετά εύκολα ρευστοποιήσιμα στοιχεία ενεργητικού ώστε να μπορούν να τα πουλήσουν σε περιόδους κρίσης.

Αυτό το εύκολα ρευστοποιήσιμο περιουσιακό στοιχείο είναι συνήθως το δημόσιο χρέος. Η χρηματοπιστωτική καταστολή είναι να απαιτείται από τις τράπεζες να κατέχουν σημαντικά μεγαλύτερο ποσό κρατικού χρέους (κρατικών ομολόγων) από αυτό που είναι απαραίτητο για προληπτικούς σκοπούς.

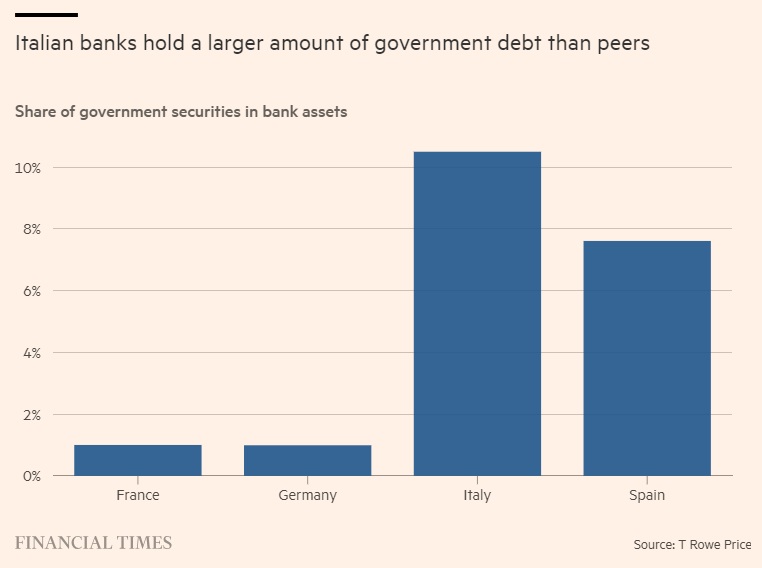

Πράγματι, αυτή ήταν η στρατηγική της Ιταλίας την τελευταία δεκαετία. Πιο πρόσφατα, οι ιταλικές τράπεζες έχουν αποεπενδύσει από τα κρατικά χρεόγραφα. Αλλά το μερίδιο δημόσιου χρέους στο σύνολο του ενεργητικού των τραπεζών παραμένει περίπου 10 φορές υψηλότερο από ό,τι στη Γερμανία ή τη Γαλλία. Περισσότερες κυβερνήσεις θα μπορούσαν να υιοθετήσουν αυτή την προσέγγιση στο μέλλον.

Η έκδοση χρέους (ομολόγων) απευθείας σε ιδιώτες επενδυτές, εάν είναι μεγάλης κλίμακας και με συγκεκριμένο σκοπό τη μείωση των αποδόσεων των ομολόγων, επίσης ισοδυναμεί με χρηματοπιστωτική καταστολή. Οι τράπεζες είναι απίθανο να προσφέρουν την ίδια υψηλή απόδοση στους λογαριασμούς ταμιευτηρίου τους λόγω του κόστους διαμεσολάβησης. Επομένως, οι απευθείας πωλήσεις χρέους σε ιδιώτες επενδυτές θα απορροφήσουν κεφάλαια από τους τραπεζικούς λογαριασμούς. Αντί να αξιοποιούνται στον ιδιωτικό τομέα, τα κεφάλαια αυτά θα χρηματοδοτήσουν τον κρατικό δανεισμό.

Οι οικονομικές επιπτώσεις της χρηματοπιστωτικής καταστολής είναι σημαντικές. Αυτές οι πολιτικές περιορίζουν τις επενδύσεις του ιδιωτικού τομέα. Βραχυπρόθεσμα, θα οδηγήσουν σε χαμηλότερη ανάπτυξη και πληθωρισμό, καθώς τα χρήματα που θα είχαν συσσωρευτεί στα κεφαλαιακά αποθέματα του ιδιωτικού τομέα, θα δαπανηθούν για την εξυπηρέτηση και αποπληρωμή του Δημόσιου Χρέους. Αλλά μεσοπρόθεσμα, η χαμηλότερη συσσώρευση κεφαλαίων (σ.σ. στον ιδιωτικό τομέα) θα έχει ως αποτέλεσμα μια δομικά πιο άκαμπτη εικόνα από την πλευρά της προσφοράς στην οικονομία. Όταν υπάρξει αύξηση στη ζήτηση, αυτό θα οδηγήσει σε υψηλότερο πληθωρισμό και ως εκ τούτου σε δομικά υψηλότερα επιτόκια.

Σαφώς είναι πιο εύκολο να καταστείλεις τους εγχώριους παρά τους ξένους επενδυτές. Αυτό αυξάνει τους κινδύνους για τις χώρες που εξαρτώνται από το ξένο χρήμα για τη χρηματοδότηση της έκδοσης χρέους. Αν απέχουν οι ξένοι επενδυτές, υπό τον φόβο της καταστολής, τότε οι αποδόσεις του κρατικού χρέους θα πρέπει να αυξηθούν ώστε να προσελκύσουν περισσότερους εγχώριους επενδυτές.

Οι πολιτικοί είναι αυτοί που θα αποφασίσουν αν η χρηματοπιστωτική καταστολή είναι ένας τρόπος για να ξεφύγουν από τα τρέχοντα δημοσιονομικά ζητήματα των αναπτυγμένων αγορών. Ωστόσο, πρέπει να γνωρίζουν πως μακροπρόθεσμα μια τέτοια πολιτική θα μπορούσε να γυρίσει «μπούμερανγκ», οδηγώντας σε χαμηλότερη ανάπτυξη και υψηλότερα επιτόκια.

Ο συγγραφέας του άρθρου είναι επικεφαλής Ευρωπαίος οικονομολόγος της T Rowe Price

© The Financial Times Limited 2024. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα