Τα σοκ που υπέστησαν οι χρηματαγορές τον τελευταίο χρόνο έκαναν πολλούς ειδικούς επιφυλακτικούς ως προς το να κάνουν θαρραλέες προβλέψεις για το 2023. Άλλωστε, ποιος προέβλεψε την επίπτωση της εισβολής της Ρωσίας στην Ουκρανία, ή την άγαρμπη κακοδιαχείριση της πανδημίας από την Κίνα, πόσο μάλλον το φιάσκο που ήταν η σύντομη πρωθυπουργία της Λιζ Τρας;

Ακόμα και μεταξύ αυτών που είδαν σωστά πως ο αυξανόμενος πληθωρισμός θα ωθούσε υψηλότερα τα επιτόκια το 2022, λίγοι προέβλεψαν την επικών διαστάσεων εκτίναξη των αποδόσεων των ομολόγων που είδε το επιτόκιο στα δεκαετή αμερικανικά treasuries να διπλασιάζεται στο 3,5% και να υπερτριπλασιάζεται στα βρετανικά κρατικά ομόλογα στο 3,3%.

Οι αγορές μετοχών είχαν μια λιγότερο δραματική χρονιά αλλά την τελειώνουν με κάποια αναστάτωση: ενώ ο FTSE 100 είναι ουσιαστικά αμετάβλητος για το 2022 μέχρι στιγμής, ο S&P 500 υποχωρεί κατά σχεδόν 20% και ο Nikkei 225 κατά σχεδόν 6%. Τα συνολικά νούμερα κρύβουν τεράστιες τομεακές αποκλίσεις, με τους παραγωγούς ορυκτών καυσίμων να κάνουν άλμα, ενώ οι τεχνολογικές μετοχές –οι αγαπημένες της προηγούμενης δεκαετίας- κάνουν βουτιά. Ο τεχνολογικός δείκτης Nasdaq κινείται περίπου 33% χαμηλότερα από την αρχή του έτους.

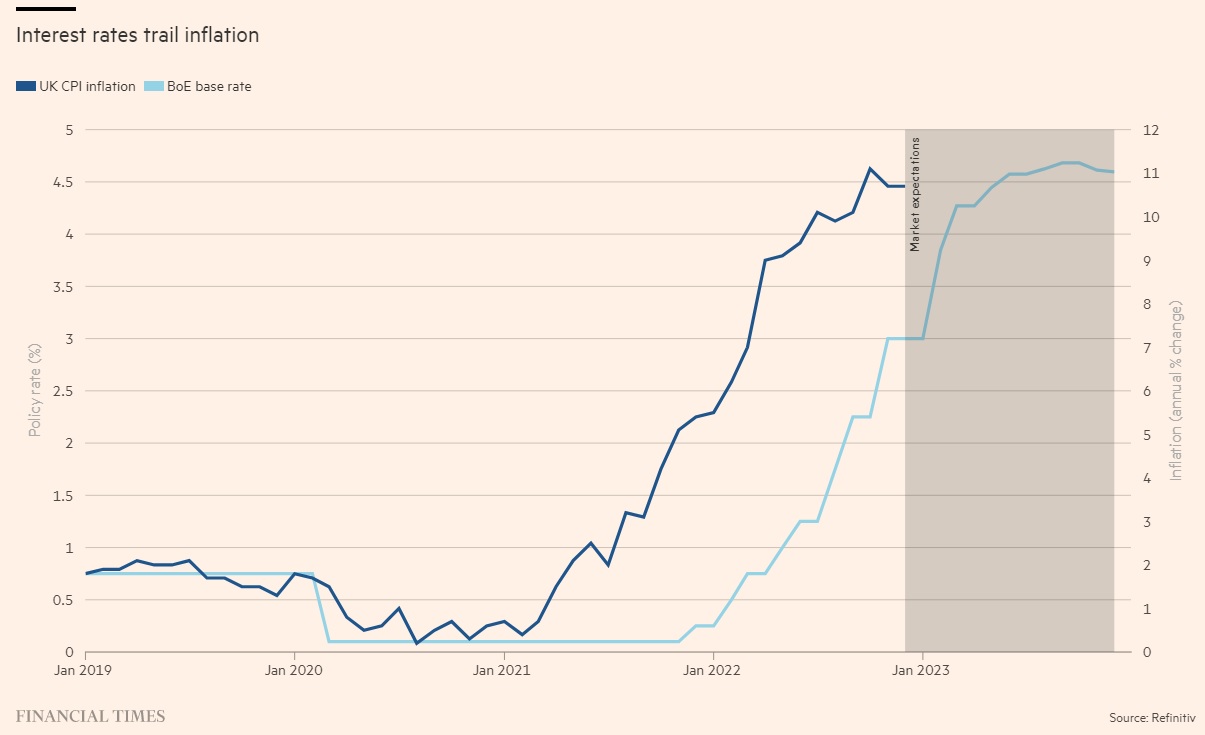

Για το ερχόμενο έτος, η βασικό ορατή δημοσιονομική πρόκληση είναι ο πληθωρισμός, που κινείται πάνω από το 10% στο Ηνωμένο Βασίλειο. Οι επενδυτές πρέπει να προστατεύσουν την αξία των χαρτοφυλακίων σε πραγματικούς όρους σε αυτό που προβλέπεται ευρύτερα να είναι ευμετάβλητες αγορές. Η εμμονή στο μετρητό είναι απίθανο να πετύχει, αφού τα επιτόκια δεν έχουν αυξηθεί τόσο ώστε να ταιριάζουν στον πληθωρισμό. Άρα για πολλούς συμβούλους η απάντηση είναι να παραμείνετε στις μετοχές, παρά τους κινδύνους.

«Μπορείτε να τηρείτε επιφυλακτική στάση για τον κόσμο και πάλι να είστε πλήρως επενδεδυμένοι σε μετοχές» λέει ο Simon Edelsten. «Απλώς επιλέγετε μετοχές που μπορούν να αντιμετωπίσουν μια δύσκολη άποψη του κόσμου. Δεν είναι καιρός για ρίσκα».

Ο Edelsten, fund manager της Artemis Fund Managers, μιλά στο ετήσιο επενδυτικό γεύμα του FT Money, όπου συζητάμε για τις προοπτικές του 2023. Μαζί μας είναι οι Anna Macdonald της Amati Global Investors και τρεις αρθρογράφοι χρηματοοικονομικών θεμάτων των FT, οι Moira O’ Neill, Stuart Kirk και Martin Sandbu.

Πόσο μεγάλη είναι η απειλή του πληθωρισμού;

Συμφωνούμε πως οι οικονομικές προοπτικές είναι ζοφερές, με το ΔΝΤ να προβλέπει ανάπτυξη 3,2% το 2022 και 2,7% το 2023 –πρόκειται για την ισχνότερη πρόβλεψη από το 2001, με εξαίρεση την παγκόσμια χρηματοπιστωτική κρίση του 2008 και την χειρότερη φάση της πανδημίας. «Έχουμε αρχίσει μια αρκετά βαθιά επιβράδυνση» λέει ο Sandbu, με την ύφεση «βέβαιη» στην ευρωζώνη και το Ηνωμένο Βασίλειο και τις ΗΠΑ ενδεχομένως να την αποφεύγουν παρά τρίχα.

Αυτό που ανησυχεί περισσότερο του πανελίστες είναι το πώς θα χειριστούν τον πληθωρισμό οι κεντρικές τράπεζες. Αν αυξήσουν τα επιτόκια πολύ αργά, ο πληθωρισμός θα μπορούσε να κάνει ανοδικό σπιράλ. Αν πιέσουν πολύ σκληρά τότε κινδυνεύουν να επιδεινώσουν την οικονομική επιβράδυνση.

Ο υψηλότερος του αναμενόμενου πληθωρισμός είναι γενικά κακός για τα ομόλογα, αλλά όχι απαραιτήτως και για τις μετοχές αφού κάποιες εταιρείες –όπως οι μεγάλοι operators βασικών βιομηχανιών- μπορούν να μετακυλίσουν τις αυξήσεις κόστους.

H Macdonald λέει πως η εκτίναξη στο κόστος ενέργειας –ιδιαίτερα στην Ευρώπη- επιδεινώνει τα προβλήματα των κεντρικών τραπεζών και καθιστά δυσκολότερη τη διευθέτηση των βραχυπρόθεσμων και μακροπρόθεσμων πληθωριστικών πιέσεων. «Η Fed ξεκάθαρα θα θελήσει να θέσει υπό έλεγχο τον πληθωρισμό. Και αυτό μπορεί να συμβεί με κίνδυνο ότι θα το παρακάνει» προειδοποιεί. Θεωρεί πως ήδη εμφανίζονται πρώιμα σημάδια χαλάρωσης των αυξήσεων τιμών. «Νομίζω πως αρχίζουμε να βλέπουμε κάποια στοιχεία στα δεδομένα που σημαίνουν πως ο πληθωρισμός πιθανότατα θα αρχίσει να ξεθωριάζει».

O Sandbu, σχολιαστής ευρωπαϊκών οικονομικών των FT, λέει πως «εξακολουθεί να είναι απόλυτα ευλογοφανές» να δούμε την πληθωριστική εκτίναξη ως αποτέλεσμα μιας «ατυχούς σειράς σοκ» και όχι μιας θεμελιώδους οικονομικής στροφής. Αλλά με «σωστά επιχειρήματα και από τις δυο πλευρές» θα είναι δύσκολο για τις κεντρικές τράπεζες να βρουν τη σωστή νομισματική πολιτική –αυξάνοντας τους κινδύνους για περαιτέρω υψηλή μεταβλητότητα στις αγορές.

H O’Neill λέει πως μια πρόσφατη δημοσκόπηση από την επενδυτική πλατφόρμα Interactive Investor δείχνει πως, μετά τον κίνδυνο μιας παγκόσμιας ύφεσης, ο πληθωρισμός και τα αυξανόμενα επιτόκια είναι αυτό για το οποίο ανησυχούν περισσότερο οι Βρετανοί μικροεπενδυτές.

Ο Kirk, που συμμετέχει στη συζήτηση μέσω video, λέει πως τα υψηλότερα επιτόκια αυξάνουν τα εμπόδια για τις αποδόσεις των χαρτοφυλακίων. «Όλα είναι πιο δύσκολα. Δεν έχει περάσει πολύς καιρός από τότε που κάθε επένδυση έμοιαζε ελκυστική έναντι των μηδενικών επιτοκίων. Τώρα οι αναμενόμενες αποδόσεις πρέπει να είναι υψηλότερες».

Πόσο σοβαροί είναι οι γεωπολιτικοί κίνδυνοι;

Εν τω μεταξύ, οι γεωπολιτικοί κίνδυνοι δεν έχουν χάσει τη δύναμή τους να πιάνουν εξαπίνης τους επενδυτές. Μεταξύ των κινδύνων του επόμενου έτους για τη σταθερότητα των αγορών, ο Edelsten αναφέρει την πιθανότητα μιας επιτυχίας της ακροδεξιάς στις γενικές εκλογές της Ισπανίας, μετά την επιτυχία των δεξιών πολιτικών στην Ιταλία, καθώς και τις υφιστάμενες εντάσεις στην Ουκρανία, την Ταϊβάν και τη Μέση Ανατολή. Όπως σημειώνει, «η επενδυτική προοπτική είναι εύθραυστη. Δεν είναι ποτέ καλή για τους επενδυτές σε μετοχές».

Αλλά ο Kirk λέει πως δεν πρέπει να προσπαθούμε πολύ για να προβλέψουμε το μέλλον και λίγο για να βρούμε το πόσο πολύ από τον κίνδυνο έχει ήδη προεξοφληθεί από τους επενδυτές. Αυτό που έχει σημασία, λέει, είναι «αν αυτά τα πράγματα είναι μέσα στην τιμή ή όχι».

Υποστηρίζει πως με τις τιμές των μετοχών να έχουν πέσει σημαντικά, πολλές αρνητικές πιθανότητες έχουν προεξοφληθεί. Αλλά λίγες πιθανές θετικές εκπλήξεις έχουν προεξοφληθεί. «Και αν το Κινεζικό Κομμουνιστικό Κόμμα αποφασίσει να ανανεώσει την φιλοαναπτυξιακή ατζέντα; Ή αν υπάρξει μια επίλυση του πολέμου στην Ευρώπη, για παράδειγμα; Αυτά τα πράγματα δεν έχουν προεξοφληθεί σε οτιδήποτε και δεν είναι καθόλου γεγονότα μηδενικής πιθανότητας».

Ωστόσο, ένας κίνδυνος που ο Kirk πιστεύει πως οπωσδήποτε δεν έχει προεξοφληθεί είναι ο κίνδυνος κατάρρευσης τιμών των κατοικιών, ιδιαίτερα στο Ηνωμένο Βασίλειο. Υποστηρίζει πως τα αυξανόμενα επιτόκια και η ύφεση θα μπορούσαν να πυροδοτήσουν αθετήσεις πληρωμών στα στεγαστικά δάνεια, κάτι που θα μπορούσε να τυλίξει τις τράπεζες σε μια χρηματοπιστωτική κρίση. «Τα νούμερα γίνονται χειρότερα» λέει. «Και όχι μόνο εκεί. Εξακολουθώ να εκπλήσσομαι από το πόσο λίγο το συζητάμε αυτό. Κανένας δεν θέλει να ξέρει».

Η Macdonald αντιτείνει πως οι προοπτικές της στεγαστικής αγοράς δεν είναι ζοφερές. Επικαλείται δεδομένα που δείχνουν πως λιγότερο από το 30% των σπιτιών στη Βρετανία είναι με υποθήκη. Τα υπόλοιπα είναι ξεκάθαρα ιδιόκτητα. Επίσης, όταν τα επιτόκια εκτινάχθηκαν την παραμονή της τελευταίας κατάρρευσης της βρετανικής στεγαστικής αγοράς στα τέλη της δεκαετίας του 1980, το 85% των υποθηκών είναι με κυμαινόμενο επιτόκιο και το 15% με σταθερό. Τώρα είναι αντίστροφα τα πράγματα. «Το συνολικό μερίδιο των νοικοκυριών που είναι εκτεθειμένα σε υποθήκες είναι πιθανόν λιγότερο απ’ όσο νομίζετε», λέει, και οι τράπεζες είναι καλύτερα κεφαλαιοποιημένες απ’ ότι ήταν πριν από τρεις δεκαετίες.

Αλλά ο Edelsten δεν είναι σίγουρος, σημειώνοντας πως «χρειάζεται μόνον ένας μικρός αριθμός ανθρώπων» από τους δανειολήπτες να βρεθεί σε προβληματική θέση, για να δεχθούν ισχυρό πλήγμα οι δανειοδότες. «Πάντα ήταν έτσι τα πράγματα στο finance», λέει, προσθέτοντας πως η κατάσταση μοιάζει περίπλοκη και σε ορισμένες ευρωπαϊκές αγορές, όπως αυτή του Βερολίνου, που δεν έχουν συνηθίσει σε απότομες αυξήσεις επιτοκίων.

Ποιες εταιρείες μπορούν να επιβιώσουν καλύτερα;

Κοιτώντας τις μετοχές, η συμβουλή του Edelsten είναι να υποστηριχθούν ισχυρές πολυεθνικές ικανές να αντέξουν στους δύσκολους καιρούς, «εταιρείες που μπορούν να ανταπεξέλθουν στον πληθωρισμό και να τον περάσουν σε άλλους, εταιρείες με τεράστια τιμολογιακή δύναμη σε όλον τον κόσμο».

Του αρέσουν ιδιαιτέρως εταιρείες αυτοματισμού, που αντιπροσωπεύουν το 20% του fund του, επειδή προσφέρουν σε επιχειρήσεις έναν τρόπο να μετριάσουν την επίπτωση των πληθωριστικών αυξήσεων μισθών. «Οι παραγγελίες είναι στα ύψη» λέει, καθώς οι εταιρείες ανταποκρίνονται στον πληθωρισμό, στις εργατικές ελλείψεις, στις διαταραχές των παγκόσμιων εφοδιαστικών αλυσίδων και στις πολιτικές απειλές για την παγκοσμιοποίηση.

Η Macdonald προειδοποιεί πως τέτοιες εταιρείες που είναι καλά τοποθετημένες, συχνά έχουν υψηλή αποτίμηση στις αγορές μετοχών. «Υπάρχουν ορισμένες θαυμάσιες εταιρείες, με οικονομικές τάφρους γύρω τους κα εμπόδια εισόδου (στις αγορές τους). Αλλά είναι ακριβές».

Ποιες αγορές μετοχών θα τα πάνε καλά;

Σε όρους γεωγραφίας, ένα μέρος που οι πανελίστες βλέπουν αξία στο Ηνωμένο Βασίλειο, ακριβώς επειδή πολλοί διεθνείς επενδυτές του έχουν γυρίσει την πλάτη, ιδιαίτερα μετά την ψήφο υπέρ του Brexit το 2016. Η O’ Neill λέει πως οι Βρετανοί wealth managers σε μια πρόσφατη δημοσκόπηση του Association of Investment Companies βάζουν το Ηνωμένο Βασίλειο κοντά στην κορυφή της λίστας τους με τις χώρες-στόχους. Η Macdonald προσθέτει πως οι αυξήσεις στους ομίλους private equity και στις μεγάλες επιχειρήσεις που κάνουν βρετανικές αγορές δείχνει «πως επιλεκτικά υπάρχουν εξαιρετικά assets».

Στον Sandbu αρέσουν οι υψηλότερου εισοδήματος αναδυόμενες οικονομίες, σε μακροπρόθεσμη βάση, συμπεριλαμβανομένων χωρών στην ανατολική Ευρώπη και χώρες στην Ασία και στην Λατινική Αμερική που βρίσκονται σε καλύτερη κατάσταση. Ο Edelsten υποστηρίζει την Ασία, ιδιαίτερα την Ιαπωνία. Μακροχρόνιος οπαδός των ΗΠΑ, θεωρεί τώρα πως οι αμερικανικές αγορές είναι υπερτιμημένες –όχι μόνο λόγω της ανόδου του αμερικανικού δολαρίου- και μπορεί να «βρει πολύ καλύτερο value for money σε άλλα σημεία του κόσμου».

Ο Kirk επίσης τάσσεται υπέρ της Ασίας, συμπεριλαμβανομένης της Ιαπωνίας, υποστηρίζοντας πως οι κίνδυνοι στην Κίνα, τόσο οι άμεσοι (πανδημία Covid) όσο και οι μακροπρόθεσμοι (η μετάβαση σε μια ανάπτυξη που θα στηρίζεται στις εξαγωγές) έχουν προεξοφληθεί στις αγορές. Εν τω μεταξύ, τα πλεονεκτήματα της περιοχής –κυρίως η ανάδυση σύγχρονων και καλά διοικούμενων εταιρειών – είναι υποτιμημένες σε σύγκριση με τις αντίστοιχες δυτικές.

Τι γίνεται με την ενέργεια;

Ως προς τους τομείς, στους πανελίστες αρέσουν οι επενδύσεις στην ενέργεια, αλλά επιλεκτικά. Η εκτίναξη στις τιμές του πετρελαίου και του αερίου έχει δώσει ώθηση στους παραγωγούς ορυκτών καυσίμων και έχει οδηγήσει σε επαναξιολόγηση της ώθησης της πράσινης ενέργειας. «Το net zero δεν θα φύγει, και δεν πρέπει να φύγει», λέει o Edelsten. «Αλλά υπάρχει ανάγκη να είμαστε πιο πραγματιστές». Και αυτός ο πραγματισμός συμπεριλαμβάνει την ενίσχυση των μη ρωσικών προμηθειών αερίου για να μειωθεί η δυτική εξάρτηση από τη Ρωσία.

Ο Edelsten επενδύει σε εταιρείες υπηρεσιών πετρελαίου και αερίου, κυρίως στους αμερικανικούς ομίλους Schlumberger και Halliburton. Οι δραστηριότητές τους συμπεριλαμβάνουν τη βελτίωση της ανάκτησης αερίου και τη μείωση των διαρροών μεθανίου σε υφιστάμενα πεδία, βοηθώντας έτσι ώστε η βιομηχανία να γίνει πιο φιλική προς το περιβάλλον, λέει. «Αν και ο τομέας έχει δαιμονοποιηθεί, αυτές οι εταιρείες αποτελούν δυνητικά μέρος της λύσης».

Η Macdonald, που ειδικεύεται σε μικρότερες βρετανικές εταιρείες, έχει παρόμοια τοποθέτηση για μια επένδυση στην Ashtead Technology, μια εταιρεία ενοικίασης υποβρύχιου εξοπλισμού, που εξυπηρετεί τόσο ομίλους πετρελαίου και αερίου όσο και ομίλους παράκτιας αιολικής ενέργειας.

Ο Sandbu σημειώνει πως οι αυξανόμενες κρατικές επενδύσεις θα βοηθήσουν τις επιχειρήσεις που βρίσκονται σε καλή θέση, είτε στην ενέργεια είτε σε άλλες υποδομές. «Οι επενδυτές δεν θα θελήσουν να ακολουθήσουν το χρήμα, αλλά να προηγηθούν του χρήματος και να δουν πού θα ρίξουν οι κυβερνήσεις πολύ χρήμα για τόνωση… πολλά από αυτά θα είναι πράσινα projects».

O Edelsten συμφωνεί. Επικαλείται το παράδειγμα των μπαταριών, που χρειάζονται σε τεράστιες ποσότητες για να αποθηκεύσουν τον ηλεκτρισμό του δικτύου. Του αρέσει η Panasonic, ο ιαπωνικός όμιλος ηλεκτρονικών που είναι ο μεγαλύτερος κατασκευαστής μπαταριών του κόσμου, και όχι μόνο επειδή κατά την άποψή του είναι «μια από τις φθηνότερες μεγάλες μετοχές παγκοσμίως» και την παραβλέπουν άλλοι επενδυτές. «Πάντα υπάρχουν πράγματα εκεί έξω για αυτούς που επιλέγουν μετοχές».

Ο Kirk μας υπενθυμίζει να παραμείνουμε επικεντρωμένοι στις αποδόσεις για τους μετόχους. Λέει πως είναι απόλυτα πιθανό οι εταιρείες να βρίσκονται στην πλευρά των νικητών της ενεργειακής μετάβασης–την «πράσινη»- και να χάσουν χρήμα επειδή στην αγορά υπάρχει τόσος συνωστισμός που τα περιθώρια γίνονται ανύπαρκτα. Ομοίως, οι μελλοντικοί «χαμένοι» -οι παραγωγοί ορυκτών καυσίμων- μπορεί να είναι εξαιρετικές επενδύσεις επειδή διαχειρίζονται με κερδοφόρο τρόπο τις εξόδους τους. «Αυτό που έχει σημασία είναι οι αποδόσεις για τους μετόχους. Ο καπνός είναι ένα κλασικό παράδειγμα: αμετάβλητοι ή πτωτικοί όγκοι. Είναι ο κλάδος με τις καλύτερες επιδόσεις την τελευταία δεκαετία», λέει.

Τεχνολογία: πέθανε ή ζει;

Ο πανελίστες είναι επιφυλακτικοί ως προς την τεχνολογία, από την άποψη των νέων εταιρειών start-up που συγκέντρωσαν υψηλές αποτιμήσεις στο τελευταίο μπουμ. Ο Edelsten υποστηρίζει πως οι ταύροι του τεχνολογικού κλάδου μπορεί ακόμα να μην έχουν εγκαταλείψει και πουλήσει, αφού οι «ταγμένοι» επενδυτές μπορεί να δυσκολεύονται να παραδεχθούν πως έκαναν λάθος. «Αυτό που λέμε συνθηκολόγηση έρχεται πολύ δύσκολα».

Αλλά με τις τιμές να έχουν πέσει σημαντικά, βλέπει αξία σε καθιερωμένους τεχνολογικούς ομίλους που βγάζουν καλά κέρδη. Του αρέσουν για παράδειγμα ο βετεράνος του κλάδου, Microsoft, και η ταϊβανέζικη εταιρεία τσιπ TSMC. Αλλά εξακολουθεί να θεωρεί πως η online εταιρεία λιανικού εμπορίου Amazon και η εταιρεία παροχής χρηματοοικονομικού management Workday είναι πολύ ακριβές.

Η Macdonald υποστηρίζει πως πάντα αξίζει να ψάχνεις για μικρότερες εταιρείες με καλή αξία. Προτιμά την Kainos, έναν εισηγμένο στη Βρετανία τεχνολογικό όμιλο που συνεργάζεται με την Workday. «Εξακολουθούν να υπάρχουν πολλές ευκαιρίες εκεί, αλλά είναι πολύ bottom up».

Η O’ Neill λέει πως οι Βρετανοί μικροεπενδυτές που στράφηκαν μαζικά στην αμερικανική τεχνολογία τόσο άμεσα, όσο και μέσω επενδυτικών εταιρειών, όπως η Scottish Mortgage Investment Trust τώρα «πρέπει να επανεκτιμήσουν» την έκθεσή τους. «Πρέπει να ξαναφανταστούμε πού βρίσκονται οι ευκαιρίες στον τεχνολογικό κλάδο τώρα επειδή όλα είναι στο back office, αντί για τα φανταχτερά πράγματα που σκέφτεσαι αμέσως όταν σκέφτεσαι για τεχνολογικές εταιρείες όπως η Amazon και η Google».

Είναι καλό και ασφαλές στοίχημα ο τομέας της υγείας;

Κοιτάζοντας αλλού, στην O’ Neill αρέσει επίσης ο τομέας της υγείας, ως μια αξιόπιστη επένδυση αφού ο γηράσκων πληθυσμός θα αυξήσει τις δαπάνες ακόμα και σε δύσκολους οικονομικά καιρούς.

Ο Edelsten συμφωνεί. Προτιμά εταιρείες στον υψηλής ποιότητας και οικονομικά προσιτό τομέα της δημόσιας υγείας, όπως οι αμερικανικοί όμιλοι ιδιωτικής ασφάλισης και η Pfizer, την οποία θεωρεί υποτιμημένη παρά τον κεντρικό της ρόλο στην παραγωγή εμβολίων κατά της Covid. Αλλά αποφεύγει εταιρείες «που απλώς εφευρίσκουν πολύ ακριβά, πολύ έξυπνα πράγματα για να θεραπεύσουν έναν πολύ μικρό αριθμό πλούσιων ανθρώπων».

Η Macdonald, όπως και προηγουμένως, βρίσκει μια βρετανική εταιρεία που να ταιριάζει, την Craneware, έναν όμιλο software που αντλεί τα έσοδά του από τους Αμερικάνους προμηθευτές υγείας.

Ο Kirk έχει ένα ευρύτερο επιχείρημα, καλώντας τους επενδυτές να κοιτάξουν τους καθιερωμένους ομίλους –ιδιαίτερα τους «βαρετούς βιομηχανικούς»- που δίνουν ώθηση στα κέρδη τους βελτιώνοντας την αξιοποίηση των περιουσιακών τους στοιχείων, το γνωστό asset turnover ή τα έσοδα που δημιουργούνται από ένα συγκεκριμένο σύνολο assets. «Δεν νομίζω πως το asset turnover παίρνει τη δημοσιότητα που θα έπρεπε, αλλά είναι εξίσου σημαντικό με τα περιθώρια στην πορεία των αποδόσεων των ιδίων κεφαλαίων».

Με άλλα λόγια, όπως έχουν επανειλημμένως πει οι πανελίστες μας, θα συνεχίζει να υπάρχει αξία στις μετοχές το 2023, αλλά θα πρέπει να ψάξετε πολύ για να τη βρείτε.

© The Financial Times Limited 2022. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Η «10% συν 10%» υπόσχεση της Alpha Bank

Η «10% συν 10%» υπόσχεση της Alpha Bank Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας

Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας  Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου

Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο

Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο