Μια σειρά μεγάλων αυξήσεων επιτοκίων από Fed πιέζει τις κεντρικές τράπεζες σε όλο τον κόσμο να ακολουθήσουν το παράδειγμά της, για να αντιμετωπίσουν τον εκτοξευόμενο πληθωρισμό και το ισχυρό δολάριο.

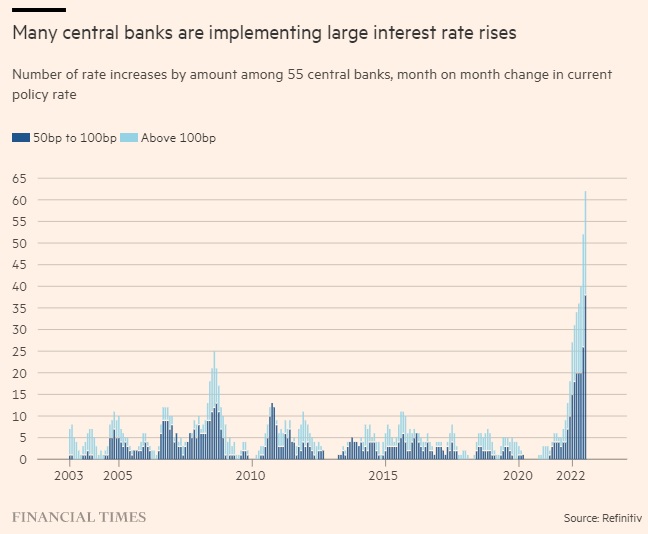

Ανάλυση των Financial Times διαπίστωσε ότι οι κεντρικές τράπεζες τώρα, περισσότερο από κάθε άλλη στιγμή αυτό τον αιώνα, επιλέγουν μεγάλες αυξήσεις επιτοκίων κατά 50 μ.β. ή περισσότερο, αποκαλύπτοντας τις προκλήσεις της αντιμετώπισης των πιέσεων στις τιμές και των υψηλότερων επιτοκίων στις ΗΠΑ.

Οι αυξήσεις της Fed, συμπεριλαμβανομένης της πρώτης αύξησης κατά 75 μ.β. από το 1994, και οι φόβοι για την ευρωστία της παγκόσμιας οικονομίας, ενίσχυσαν το αμερικανικό δολάριο έναντι όλων σχεδόν των νομισμάτων. Καθώς πολλά αγαθά τιμολογούνται σε δολάρια στις διεθνείς αγορές, το ισχυρό δολάριο έρχεται να προστεθεί στις πληθωριστικές πιέσεις, αυξάνοντας το κόστος των εισαγωγών, δημιουργώντας αυτό που οι αναλυτές περιέγραψαν ως «αντίστροφο συναλλαγματικό πόλεμο» μεταξύ των υπευθύνων χάραξης νομισματικής πολιτικής.

«Βλέπουμε μια αύξηση επιτοκίων που τροφοδοτεί τη φρενίτιδα», δήλωσε ο James Athey, senior portfolio manager στην επενδυτική εταιρεία Abrdn. «Είναι το αντίστροφο από αυτό που είδαμε την τελευταία δεκαετία. Σήμερα, το τελευταίο πράγμα που θέλει κάποιος είναι ένα αδύναμο νόμισμα».

Οι Καναδοί υπεύθυνοι χάραξης πολιτικής έγιναν οι τελευταίοι που εξέπληξαν τις αγορές με μεγαλύτερη από την αναμενόμενη αύξηση επιτοκίων, επιλέγοντας αύξηση 100 μ.β. την Τετάρτη, τη μεγαλύτερη από οποιαδήποτε οικονομία της G7 από το 1998. Οι Φιλιππίνες αύξησαν τα επιτόκια κατά 75 μονάδες βάσης την επόμενη μέρα.

Στους τρεις μήνες έως τον Ιούνιο, πραγματοποιήθηκαν 62 αυξήσεις των επιτοκίων κατά τουλάχιστον 50 μ.β. από τις 55 κεντρικές τράπεζες που παρακολουθούσαν οι Financial Times. Άλλες 17 μεγάλες αυξήσεις κατά 50 μ.β. ή περισσότερο έχουν πραγματοποιηθεί τον Ιούλιο μέχρι στιγμής, σηματοδοτώντας τον μεγαλύτερο αριθμό μεγάλων κινήσεων επιτοκίων οποιαδήποτε στιγμή από την αλλαγή της χιλιετίας και επισκιάζοντας τον πιο πρόσφατο παγκόσμιο κύκλο νομισματικής σύσφιξης, ο οποίος βρισκόταν σε εξέλιξη μέχρι την παγκόσμια οικονομική κρίση.

«Έχουμε δει αυτό το σημείο καμπής στην αγορά, όπου το 50 είναι το νέο 25», δήλωσε η Jane Foley, επικεφαλής στρατηγικής συναλλάγματος στη Rabobank.

Οι κεντρικές τράπεζες σε χώρες που εκτίθενται έντονα στην πίεση της αγοράς συναλλάγματος έχουν αυξήσει τα επιτόκια κατά ιδιαίτερα μεγάλα ποσά. Η Ουγγαρία ξεχωρίζει, με το βασικό της επιτόκιο να αυξάνεται κατά 385 μονάδες βάσης σε μόλις δύο μήνες, καθώς η χώρα αντιμετωπίζει πληθωρισμό και υποτίμηση του νομίσματος έναντι του δολαρίου σε διψήφια ποσοστά.

Η συνιστώσα της συναλλαγματικής ισοτιμίας είναι σημαντική στη λήψη αποφάσεων νομισματικής πολιτικής για πολλές αναδυόμενες αγορές, ανέφερε η Jennifer McKeown, επικεφαλής της υπηρεσίας παγκόσμιας οικονομίας της Capital Economics. Σε αυτές περιλαμβάνονται αρκετές οικονομίες στην αναδυόμενη Ευρώπη, των οποίων τα νομίσματα είχαν πληγεί από τις ανησυχίες για τον πόλεμο στην Ουκρανία καθώς και από ένα γενικό περιβάλλον αποστροφής κινδύνου, όπως είπε.

Αλλά η τάση είναι ευρείας βάσης και έχει επηρεάσει και τις κεντρικές τράπεζες των πλουσιότερων χωρών. Η κεντρική τράπεζα της Νότιας Κορέας πραγματοποίησε την πρώτη της αύξηση επιτοκίων κατά 50 μ.β. τον Ιούλιο.

Πολλές από τις μεγάλες κινήσεις έχουν αδικήσει τους επενδυτές, συμπεριλαμβανομένων αυτών της Αυστραλίας, της Νορβηγίας και της Ελβετίας, όπου η κεντρική τράπεζα αύξησε απρόσμενα τα επιτόκια κατά 50 μ.β. τον Ιούνιο. Οι αγορές είχαν προβλέψει ότι η παραδοσιακά ήπια Eθνική Tράπεζα της Ελβετίας θα περίμενε για αργότερα μέσα στο έτος για να αυξήσει τα επιτόκια, αλλά οι ανησυχίες για τον πληθωρισμό και τη συναλλαγματική ισοτιμία οδήγησαν τους υπεύθυνους χάραξης πολιτικής να δράσουν νωρίτερα.

Στις περισσότερες προηγμένες οικονομίες, τα επιτόκια αυξάνονται από τα χαμηλά όλων των εποχών μετά την επιθετική χαλάρωση από τις κεντρικές τράπεζες κατά τους πρώτους μήνες της πανδημίας Covid-19. Με τα επιτόκια να παραμένουν χαμηλά σε σχέση με τα ιστορικά στάνταρντ, οι οικονομολόγοι αναμένουν από πολλές μεγάλες κεντρικές τράπεζες να αυξήσουν τα επιτόκια κατά 50 ή 75 μ.β. στις επόμενες συνεδριάσεις τους για τον καθορισμό των επιτοκίων, ώστε να φέρουν το κόστος δανεισμού πιο κοντά στους μακροπρόθεσμους μέσους όρους.

Η McKeown είπε ότι οι κεντρικές τράπεζες πρέπει να δράσουν γρήγορα για να βγουν τα επιτόκια από την περιοχή τόνωσης, «ιδιαίτερα σε ένα περιβάλλον όπου οι προσδοκίες για αύξηση των μισθών και του πληθωρισμού αυξάνονται και υπάρχει κίνδυνος η αδράνεια να επιτρέψει την ανάπτυξη σπιράλ μισθών-τιμών».

Η Τράπεζα της Αγγλίας και η ΕΚΤ δεν έχουν ακόμη πραγματοποιήσει τόσο μεγάλες αυξήσεις επιτοκίων. Ωστόσο, ο Matthew Ryan, senior market analyst στην εταιρεία παγκόσμιων χρηματοοικονομικών υπηρεσιών Ebury, είπε ότι η BoE «πιθανότατα θα χρειαστεί να μπει στο «κλαμπ 50» προκειμένου να ανεβάσει τη λίρα από τα τρέχοντα καταπιεσμένα επίπεδα».

Το ευρώ έφτασε στην ισοτιμία 1/1 με το δολάριο αυτή την εβδομάδα, αλλά η ΕΚΤ, που συνεδριάζει στις 21 Ιουλίου, αναμένεται να αυξήσει τα επιτόκια κατά 25 μ.β.

Τα ισχυρά στοιχεία για την απασχόληση και ο υψηλότερος από το αναμενόμενο πληθωρισμός τον Ιούνιο ενίσχυσαν τις προσδοκίες για άλλη μια μεγάλη αύξηση των επιτοκίων από τη Fed στην επόμενη συνεδρίασή της στις 27 Ιουλίου. Οι αγορές προεξοφλούν ακόμα και 40% πιθανότητα για αύξηση μιας πλήρους ποσοστιαίας μονάδας και περιμένουν πως το εύρος του στόχου των fed funds θα κυμαίνεται μεταξύ του 3,5% και του 3,75% μέχρι το τέλος του έτους.

Περαιτέρω αυξήσεις από τη Fed θα ασκήσουν πίεση σε πολλές αναδυόμενες αγορές να καλύψουν τη διαφορά, παρόλο που πολλές άρχισαν να συσφίγγουν τη νομισματική τους πολιτική πέρυσι, νωρίτερα από τις προηγμένες οικονομίες.

Ο Agustín Carstens, γενικός διευθυντής της Τράπεζας Διεθνών Διακανονισμών, δήλωσε σε πρόσφατο συνέδριο που διοργάνωσε η ΕΚΤ ότι οι αναδυόμενες αγορές «έχουν πάρει τα μαθήματα» από προηγούμενους κύκλους σύσφιξης των ΗΠΑ. Είπε ότι ενώ παραδοσιακά οι αναδυόμενες αγορές θα αύξαναν τα επιτόκια μετά από τους εταίρους τους στις προηγμένες οικονομίες, «τώρα ξεκίνησαν πολύ νωρίς και αυτό που μπορείτε να δείτε, είναι ότι κατάφεραν να διατηρήσουν τις συναλλαγματικές τους ισοτιμίες αρκετά σταθερές».

© The Financial Times Limited 2022. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα