Η ισχύς του πρόσφατου ράλι στις φθηνές μετοχές μπορεί να προκαλέσει μια σπάνια μεταστροφή στη δυναμική της αγοράς μετοχών, που κάποιοι επενδυτές αναμένουν ότι θα τροφοδοτήσει τα κέρδη των χρηματοοικονομικών και ενεργειακών τίτλων.

Για μεγάλο μέρος της περασμένης δεκαετίας, οι λεγόμενες μετοχές momentum είναι «καυτές», καταγράφοντας διαρκώς κέρδη. Την ίδια στιγμή, οι ανεπιθύμητες μετοχές «αξίας» έχουν μείνει πίσω, κάνοντας δύσκολη τη ζωή μιας γενιάς διαχειριστών κεφαλαίου, οι οποίοι έφτιαξαν το όνομά τους βρίσκοντας καλές ευκαιρίες στην αγορά μετοχών.

Ωστόσο, μετά την εμφάνιση των πρώτων εμβολίων κατά του κορωνοϊού τον περασμένο Νοέμβριο, οι μετοχές αξίας έχουν ωφεληθεί από την ευαισθησία τους στους οικονομικούς κύκλους.

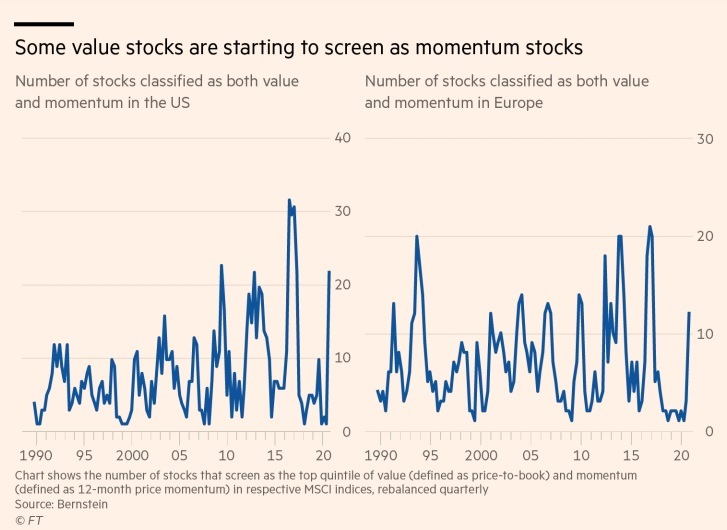

Τώρα, σκαρφαλώνουν με γοργούς ρυθμούς και με τέτοια συνέπεια, που έχουν αρχίσει να κατηγοριοποιούνται και αυτές ως μετοχές momentum. Είναι μια ασυνήθιστη ένωση δύο φυσιολογικά αντίθετων «παραγόντων» (factors) της αγοράς, που μπορεί να στείλει δισεκατομμύρια δολάρια που συνήθως κυνηγούν τις επενδυτικές μόδες προς τις άλλοτε ξεχασμένες μετοχές αξίας.

«Θα υπάρξει μεγάλη μεταστροφή όσον αφορά το τι θεωρείται μετοχή momentum», ανέφερε ο Άντριου Σλίμον, διαχειριστής χαρτοφυλακίου στη Morgan Stanley Investment Management. «Ο τομέας αξία καταγράφει υψηλότερες αποδόσεις έναντι του τομέα ανάπτυξης από το περασμένο καλοκαίρι και θα υπάρξει σημαντική αναπροσαρμογή στα funds αυτά από την τεχνολογία και την υγεία στα χρηματοοικονομικά, στην ενέργεια, στις πρώτες ύλες και στη βιομηχανία», πρόσθεσε.

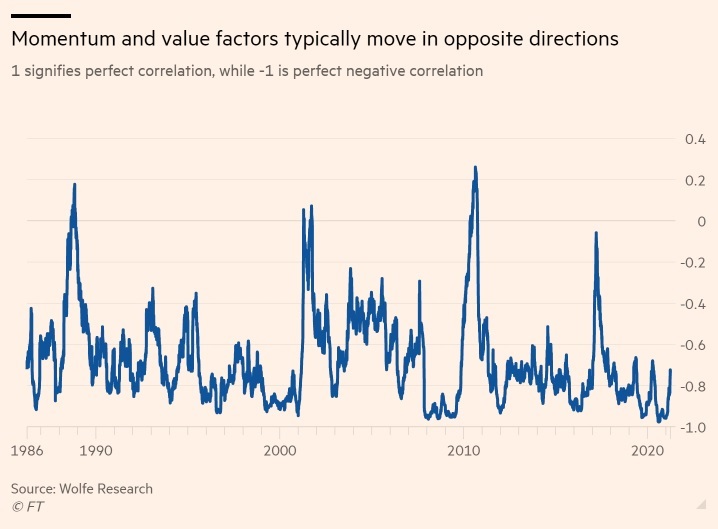

Αν και οι μετοχές διαιρούνται ιστορικά σε διαφορετικούς στατικούς τομείς -όπως οι υπηρεσίες κοινής ωφέλειας ή η τεχνολογία-, οι επενδυτές αναλύουν όλο και περισσότερο την αγορά με βάση πιο δυναμικά οικονομικά χαρακτηριστικά, τα οποία είναι γνωστά ως παράγοντες. Σε αντίθεση με τους τομείς, οι παράγοντες μπορεί να επικαλύπτονται -και πολύ συχνά το κάνουν- και οι εταιρείες μπορούν να μπαίνουν και να βγαίνουν από τις διάφορες κατηγορίες. Ωστόσο, οι μετοχές momentum και οι μετοχές αξίας αντιμετωπίζονται συνήθως ως αντίζηλοι, με τη μια κατηγορία συνήθως να τα πηγαίνει άσχημα, αν η άλλη κινείται υψηλότερα. Άλλωστε, αν μια μετοχή αξίας πραγματοποιήσει ράλι για μεγάλο χρονικό διάστημα, δεν θεωρείται πλέον φθηνή.

Η εκπληκτική απόδοση πολλών ξεχασμένων περιοχών στοn χώρο των μετοχών αξίας, όμως, έχει δημιουργήσει προσδοκίες ότι θα κατηγοριοποιηθούν και αυτές ως μετοχές momentum, όταν θα αναπροσαρμοστούν οι σταθμίσεις. Μια σύγκλιση αξίας και momentum είναι το «άγιο δισκοπότηρο» της ποσοτικής επενδυτικής - σύμφωνα με τον υπεύθυνο στρατηγικής της Bernstein Ίνιγκο Φρέιζερ-Τζένκις, πρόκειται για κάτι τόσο σπάνιο που ιντριγκάρει πολλούς επενδυτές.

«Μόλις άρχισε. Οι μετοχές αξίας που υπεραποδίδουν, θα γίνουν μετοχές momentum», δήλωσε ο Ντενίς Πανέλ, επικεφαλής ποσοτικής επενδυτικής στην BNP Paribas Asset Management. «Δεν θα έλεγα ότι είναι αντι-συσχετιζόμενες αλλά θα είναι ενδιαφέρον. Είναι κάτι σαν το γιν και το γιανγκ» πρόσθεσε.

Χρησιμοποιώντας τους ορισμούς της MSCI, οι μετοχές momentum έχουν ενισχυθεί πολύ περισσότερο από την υπόλοιπη αγορά μετοχών των ΗΠΑ κατά την τελευταία δεκαετία, ενώ οι μετοχές αξίας έχουν μείνει πίσω. Με βάση ένα συγκεκριμένο μέτρο, οι μετοχές αξίας έχουν σημειώσει τη χειρότερη επίδοση των τελευταίων δύο αιώνων.

Ωστόσο, η αυξανόμενη προοπτική μιας παγκόσμιας μεταπανδημικής οικονομικής έκρηξης έχει βοηθήσει τις μετοχές αξίας να ξεπεράσουν τόσο τις μετοχές momentum όσο και την ευρύτερη αγορά μετά τον Νοέμβριο. To iShares MSCI USA Value Factor ETF των $14 δισ. της BlackRock έχει πραγματοποιήσει άλμα σχεδόν 40% από την αρχή του Νοεμβρίου του 2020, υπερβαίνοντα κατά πολύ τα κέρδη 23% του αντίστοιχου ETF για μετοχές momentum.

Η Γιν Λούο, αντιπρόεδρος και επικεφαλής ποσοτικής επενδυτικής στρατηγικής στη Wolfe Research, υπολογίζει ότι η αξία και το momentum έχουν συσχετιστεί μεταξύ τους για σύντομο χρονικό διάστημα μόνο τρεις φορές κατά τις τρεις τελευταίες δεκαετίες, αλλά θα το κάνουν πάλι το καλοκαίρι.

Αυτή τη στιγμή, τεχνολογικές μετοχές ανάπτυξης όπως η Tesla, η Microsoft και η Apple κυριαρχούν στις στρατηγικές momentum όπως αυτή που ακολουθεί το momentum ETF της BlackRock. Λιγότερο λαμπερές μετοχές όπως αυτές των Intel, IBM και Cisco βρίσκονται στην κορυφή των επιλογών του fund αξίας του επενδυτικού κολοσσού, με τις εταιρείες του χρηματοοικονομικού και ενεργειακού τομέα να έχουν επίσης μεγάλη στάθμιση.

Δεδομένου του πόσο έχουν υποαποδώσει πολλές μετοχές αξίας τα τελευταία χρόνια, αναλυτές υποστηρίζουν ότι η σύγκλιση αξίας και momentum μπορεί να διαρκέσει περισσότερο από ό,τι στο παρελθόν. «Είμαστε πιθανότατα στην αρχή ενό νέου μακροοικονομικού καθεστώτος», ανέφερε σε πρόσφατη έκθεση η Quant, εταιρεία η οποία παρακολουθεί τις μεταβαλλόμενες συσχετίσεις μεταξύ διάφορων παραγόντων της αγοράς. «Δεδομένης της τεράστιας ποσότητας κεφαλαίου που ακολουθεί τις στρατηγικές παραγόντων, μια τέτοια αναπροσαρμογή έχει τη δυνατότητα να προσδώσει σημαντική ώθηση στο rotation», επισήμανε η Quant Insight, αναφερόμενη στην απομάκρυνση από τις μετοχές που αναπτύχθηκαν κατά τη διάρκεια της πανδημίας προς αυτές οι οποίες είναι πιο ευαίσθητες στις οικονομικές διακυμάνσεις.

H προσθήκη περισσότερου καύσιμου στην αναγέννηση των μετοχών αξίας θα ήταν επίσης μια καλοδεχούμενη παρότρυνση για τη συρρικνούμενη φυλή των value funds -πολλά από τα οποία έχουν δεχθεί ισχυρό πλήγμα από την τελευταία πολύ κακή δεκαετία- και για όσα έχουν τοποθετηθεί στρατηγικά για να εκμεταλλευτούν την ανάκαμψη.

Η Platinum Asset Management με έδρα το Σίδνεϊ, η Maverick Capital του Λι Ένσλι και η Lansdowne Partners με έδρα το Λονδίνο είναι μεταξύ των funds που έχουν επωφεληθεί από το rotation της αγοράς από τις κάποτε καυτές «μετοχές ανάπτυξης» στις μετοχές αξίας.

Ορισμένοι πιστεύουν ότι η διάρκεια και το βάθος του κακού διαστήματος των μετοχών αξίας σημαίνει ότι έχει μείνει αρκετό περιθώριο για να συνεχιστεί το πρόσφατο ράλι.

«Βλέπουμε μια από τις πιο ακραίες τοποθετήσεις όσον αφορά τις μετοχές αξίας έναντι των μετοχών momentum», τόνισε ο συνιδρυτής της Platinum Άντριου Κλίφορντ, ο οποίος πιστεύει ότι τέτοιες μετοχές μπορούν να τα πάνε καλά τα επόμενα χρόνια. Το πρόσφατο ράλι, «αν και εντυπωσιακό, είναι σχετικά μικρό σε σχέση με την υποαπόδοση του παρελθόντος», πρόσθεσε.

Οι ορισμοί των παραγόντων (factors)

Η αξία είναι ο πιο παλιός και ο πιο γνωστός παράγοντας, τον οποίον αναγνώρισαν πρώτοι οι Γκρέιχαμ και Ντοντ τη δεκαετία του 1930. Αναφέρεται στην τάση που έχουν οι σχετικά φτηνοί τίτλοι να υπεραποδίδουν έναντι των σχετικά πιο ακριβών, καθώς πολλοί επενδυτές προτιμούν εσφαλμένα την αίγλη των μετοχών «ανάπτυξης».

Το momentum προβλέπει ότι τα στοιχεία ενεργητικού με θετική τάση τείνουν να συνεχίζουν να κινούνται ανοδικά και αυτά που πέφτουν, συνεχίζουν να διολισθαίνουν. Οι περισσότεροι ακαδημαϊκοί υποστηρίζουν ότι το φαινόμενο οφείλεται στην ανθρώπινη ψυχολογία και στο ότι αρχικά δίνουμε μικρή σημασία στα νέα, αλλά σε βάθος χρόνου μεγαλύτερη από ό,τι θα έπρεπε ή ότι συχνά πουλάμε καλά χαρτιά γρήγορα και κρατάμε τα σκάρτα για πολύ καιρό.

Η ποιότητα στηρίζεται στην ιδέα ότι οι πιο ασφαλείς, χαμηλού ρίσκου εταιρείες τείνουν να τα πηγαίνουν καλύτερα από αυτές που είναι πιο εντυπωσιακές και έχουν μεγαλύτερα χρέη. Ο παράγοντας αυτός αποδίδεται συνήθως στο ότι οι επενδυτές πληρώνουν συστηματικά περισσότερο από ό,τι θα έπρεπε για μετοχές με φαινομενικά καλύτερες προοπτικές, αλλά υποτιμούν αυτές με βαρετά αλλά αμυντικά επιχειρηματικά μοντέλα.

H μεταβλητότητα στηρίζεται στην ιδέα ότι σε αντίθεση με την κυρίαρχη άποψη, oι σταθερές μετοχές που καταγράφουν ελάχιστες κινήσεις, στην πραγματικότητα τείνουν να υπεραποδίδουν των πιο ευμετάβλητων μακροπρόθεσμα.

Το μέγεθος είναι ένας από τους πιο γνωστούς παράγοντες. Συλλαμβάνει την τάση των μικρότερων μετοχών να τα πηγαίνουν καλύτερα από τις μεγαλύτερες σε βάθος χρόνου, πιθανότατα επειδή είναι λιγότερο λαμπερές, είναι δυσκολότερο να αναλυθούν και έχουν μεγαλύτερο ρίσκο.

© The Financial Times Limited 2021. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα