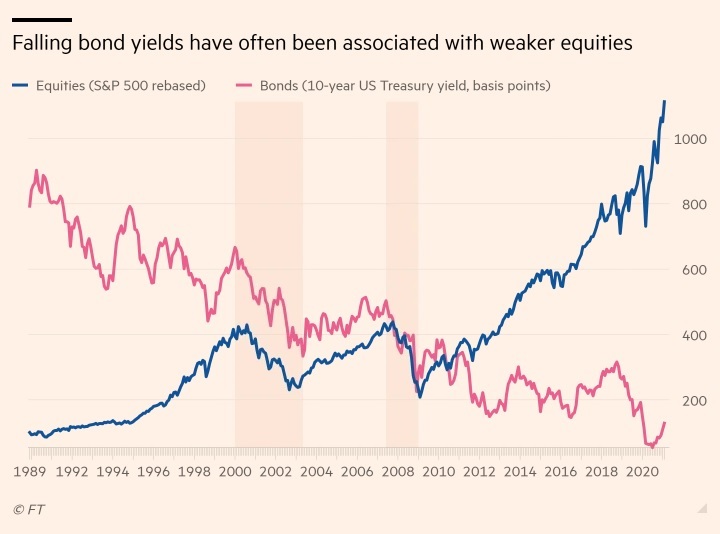

Oι αρκούδες των ομολόγων βρυχώνται πιο δυνατά και αυτό θέτει ένα σοβαρό ερώτημα για τους επενδυτές μετοχών. Πότε πρέπει να αρχίσουν να ανησυχούν για την άνοδο των αποδόσεων των 10ετών ομολόγων;

Οι προβλέψεις για την παγκόσμια οικονομική ανάπτυξη και τα εταιρικά κέρδη ανεβαίνουν, επιβεβαιώνοντας τις αισιόδοξες εκτιμήσεις των επενδυτών που έχουν οδηγήσει τις τιμές των μετοχών και των εμπορευμάτων υψηλότερα τους τελευταίους μήνες. Ανοδικά κινούνται επίσης οι αποδόσεις των 10ετών ομολόγων. Στις ΗΠΑ, την Ιαπωνία, την Κίνα, την Αυστραλία, την Ευρώπη και το Ηνωμένο Βασίλειο, βρίσκονται πλέον σε υψηλό έτους.

Αυτό είναι μέρος της διαδικασίας που έρχεται μαζί με την οικονομική ανάκαμψη, ακόμα και όταν οι αποδόσεις των ομολόγων έχουν υποχωρήσει σε ιστορικά χαμηλά επίπεδα μέσω προγραμμάτων αγοράς στοιχείων ενεργητικού των κεντρικών τραπεζών.

«Η άνοδος των αποδόσεων των ομολόγων από αφύσικα χαμηλά επίπεδα καταδεικνύει αύξηση της εμπιστοσύνης του ιδιωτικού τομέα και πιο υγιείς προοπτικές ανάπτυξης για την οικονομία και τα κέρδη», λέει ο Τζέιμς Πόλσεν, υπεύθυνος επενδυτικής στρατηγικής στη Leuthold Group.

Η βελτίωση των προοπτικών ανάκαμψης είναι σίγουρα μια επιθυμητή έκβαση. Ωστόσο, η αποσύνδεση της οικονομίας και των αγορών από τα τεχνητά χαμηλά επιτόκια θα είναι και πάλι δύσκολο εγχείρημα.

Οι παγκόσμιες αγορές ομολόγων συμβάλλουν στη διαμόρφωση του κόστους δανεισμού για τους ιδιοκτήτες ακινήτων και τις εταιρείες, οπότε μπορεί να διαδραματίσουν σημαντικό ρόλο στην οικονομική ανάκαμψη. Αυτό εξηγεί γιατί η διατήρηση της απόδοσης του 10ετούς κρατικού ομολόγου αποτελεί βασικό στόχο των κεντρικών τραπεζών.

Ωστόσο, τα χαμηλά επιτόκια ενθαρρύνουν τους επενδυτές να αγοράσουν μετοχές και εταιρικά ομόλογα γιατί θεωρούνται καλύτερες εναλλακτικές από τις μέτριες αποδόσεις που αποφέρουν τα κρατικά ομόλογα. Κατά τους έντεκα τελευταίους μήνες, οι μετοχές έχουν πραγματοποιήσει ράλι 75%, οδηγώντας τον δείκτη MSCI All World σε επίπεδα ρεκόρ. Κάποια τμήματα της αγοράς μετοχών, συμπεριλαμβανομένων και των μετοχών μικρών εταιρειών, της τεχνολογίας και της καθαρής ενέργειας, έχουν απολαύσει μεγαλύτερα κέρδη μετά το χαμηλό του περασμένου Μαρτίου. Ως εκ τούτου, υπάρχουν ανησυχίες ότι η περαιτέρω άνοδος στις αποδόσεις των 10ετών ομολόγων σε συνδυασμό με τις υψηλότερες τιμές πετρελαίου μπορεί να πυροδοτήσουν πτώση στις τιμές των μετοχών. Ωστόσο, οι διορθώσεις χαρακτηρίζουν όλες τις bull market.

Αντί να κατηγορούν την αγορά ομολόγων ή να αναμένουν ότι οι κεντρικές τράπεζες θα αυξήσουν τη στήριξή τους, οι επενδυτές μετοχών πρέπει να εκμεταλλευτούν και την τελευταία σταγόνα και να παραμείνουν στην αγορά μετοχών για λίγο καιρό ακόμα.

To γενικό αφήγημα των οικονομικών ανακάμψεων, όπως συνέβη το 2003 και το 2009, είναι πώς στα πρώτα στάδια της ανοδικής πορείας, τα υψηλότερα επιτόκια μπορεί να αντισταθμιστούν από την ανάκαμψη των εταιρικών κερδών. Πράγματι, φέτος αναμένεται μια μεγάλη άνοδος στα εταιρικά κέρδη. Η Societe Generale επισημαίνει ότι οι αναλυτές προβλέπουν κατά μέσο όρο άνοδο 30% στα κέρδη φέτος για τις εταιρείες του δείκτη MSCI World και 40% για τις αναδυόμενες αγορές.

«Γενικά η τάση είναι οι αγορές να ακολουθούν την αλλαγή στις προσδοκίες για τα κέρδη και οι προσδοκίες φέτος είναι ότι τα κέρδη θα ενισχυθούν σημαντικά» επισήμανε ο Άντριου Λάπθορν, υπεύθυνος στρατηγικής για επενδύσεις σε μετοχές στη SocGen. «Παρ’ όλη αυτή την πολυπλοκότητα, η αγορά μετοχών είναι μάλλον ένας απλός μηχανισμός. Τείνει να κινείται ανάλογα με την πορεία των κερδών και των προσδοκιών για τα κέρδη».

To αίσθημα αισιοδοξίας μεταξύ των επενδυτών είναι πολύ ισχυρό. Η τελευταία μηνιαία δημοσκόπηση της Bank of America σε διαχειριστές χαρτοφυλακίου έδειξε ότι τα επίπεδα διαθεσίμων στα χαρτοφυλάκιά τους έχουν μειωθεί στο χαμηλότερο επίπεδο των τελευταίων οκτώ ετών. Η έκθεση στις μετοχές και στα εμπορεύματα, εν τω μεταξύ, βρίσκεται στο υψηλότερο επίπεδο από το 2011. Μεγάλο μέρος της ευφορίας στις αγορές αντανακλά την προοπτική ανάκαμψης της οικονομικής δραστηριότητας λόγω των εμβολίων.

Τα πράγματα, ωστόσο, θα μπορούσαν να αποκτήσουν ενδιαφέρον για τη σχέση αγοράς μετοχών και ομολόγων αν η οικονομία ανακάμψει τόσο ισχυρά που ακόμα και η Fed μπορεί να δυσκολευτεί να διατηρήσει τα επίπεδα των αποδόσεων των 10ετών ομολόγων σε ιστορικά χαμηλά επίπεδα.

Το σενάριο ανόδου της απόδοσης του αμερικανικού 10ετούς ομολόγου από το 1,3% που βρίσκεται σήμερα φαίνεται δικαιολογημένο όταν η μέση πρόβλεψη των αναλυτών για την ανάπτυξη στις ΗΠΑ φέτος έχει ήδη ανέβει στο 4,8% από 3,9% τον Ιανουάριο, σύμφωνα με το Bloomberg. Αλλά ακόμα και αυτός ο υπολογισμός θα μπορούσε να είναι χαμηλός αν ληφθεί υπόψη το νέο πακέτο τόνωσης $1,9 τρισ. που προωθεί η κυβέρνηση Μπάιντεν.

«Τα μακροπρόθεσμα επιτόκια στις ΗΠΑ δεν είναι εκεί που θα έπρεπε και στο τέλος της χρονιάς θα υπάρξει συγχρονισμένη παγκόσμια ανάκαμψη και ένα μεγάλο δημοσιονομικό έλλειμμα το οποίο θα πρέπει να χρηματοδοτηθεί» υποστηρίζει ο Ντέιβιντ Κέλι, υπεύθυνος στρατηγικής στη JP Morgan Asset Management.

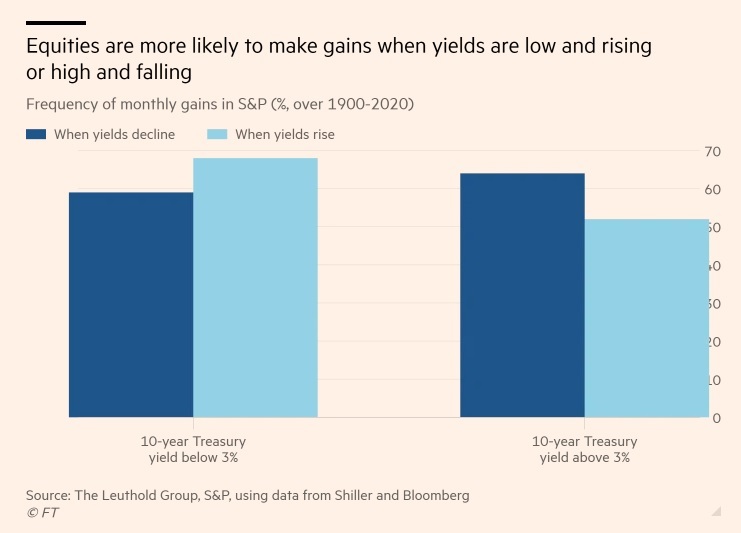

O ίδιος εκτιμά ότι είναι λογικό η απόδοση του 10ετούς να πλησιάσει το 3% δεδομένης της αναπάντεχης ανάπτυξης της οικονομίας και της πιθανής επιστροφής του πληθωρισμού στο 2%. Μέχρι να έλθει η στιγμή αυτή, ο Πόλσεν της Leuthold πιστεύει ότι οι επενδυτές πρέπει να λάβουν υπόψη το μοτίβο της επίδοσης της αγοράς μετοχών έναντι των 10ετών επιτοκίων από το 1900. «Όταν οι αποδόσεις των ομολόγων ήταν κάτω από το 3%, όπως είναι σήμερα, οι μετοχές κινούνταν υψηλότερα, καθώς ανέβαιναν οι αποδόσεις».

Αντί να φοβούνται την αγορά ομολόγων, οι επενδυτές μετοχών μπορούν να ωφεληθούν από μια πιο ισχυρή οικονομία η οποία ενισχύει τα κέρδη και, ναι, οδηγεί υψηλότερα τα επιτόκια.

Λέγεται ανάκαμψη.

© The Financial Times Limited 2021. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα