Το πιο «καυτό» θέμα στον χρηματοοικονομικό κλάδο είναι η εντυπωσιακή ανάκαμψη της αγοράς από το σοκ της Covid-19, τι την προκαλεί, εάν θα έχει διάρκεια και ποιες είναι οι επιπτώσεις.

Αξίζει να σταθούμε μια στιγμή και να θαυμάσουμε το πόσο ισχυρό είναι το ράλι. Οι παγκόσμιες μετοχές έχουν ήδη ανακτήσει σχεδόν όλες τις απώλειες που υπέστησαν σε μια από τις μεγαλύτερες και οπωσδήποτε ταχύτερες καταρρεύσεις που έχουν καταγραφεί ποτέ, και στις αρχές αυτού του μήνα επέστρεψαν σε θετικό πεδίο για το έτος.

Οι «σταρ» ήταν οι αμερικανικές μετοχές, με τον S&P 500 να αγγίζει την περασμένη εβδομάδα νέο ιστορικό υψηλό, παρά το ότι η ανεργία παραμένει κοντά στη μεταπολεμική κορυφή. Αντιθέτως, οι μετοχές χρειάστηκαν τέσσερα χρόνια για να ανακάμψουν από την παγκόσμια χρηματοπιστωτική κρίση του 2008.

Για τη δύναμη του ράλι συχνά πιστώνεται η επιθετική αντίδραση των κεντρικών τραπεζών. Αν σε αυτό προστεθεί και η ισχυρή δημοσιονομική αντίδραση των κυβερνήσεων και ο μέχρι στιγμής επιτυχημένος γενικότερα τερματισμός των lockdown σε πολλές μεγάλες οικονομίες, τότε έχουμε τα συστατικά για μια ισχυρή ανάκαμψη, ιδιαίτερα στις ΗΠΑ, όπου η αγορά κυριαρχείται από μια χούφτα τεχνολογικούς κολοσσούς που επωφελούνται από τις διαταράξεις της Covid-19.

Αλλά οι παράγοντες αυτοί είναι μέρος μόνο της εξίσωσης και δεν μπορούν να εξηγήσουν εντελώς το πόσο πολύ και πόσο γρήγορα έχουν κάνει ράλι οι αγορές. Για να το κατανοήσουμε αυτό, χρειάζεται να δούμε τη μεγαλύτερη και λιγότερο εκτιμημένη αλλαγή που συντελέστηκε από την περασμένη δεκαετία: τις προσδοκίες των επενδυτών.

Όταν σταθεροποιήθηκε το χρηματοπιστωτικό σύστημα το 2009, η συζήτηση αφορούσε κυρίως το πότε θα «ομαλοποιηθούν» τα επιτόκια και θα επιστρέψουν στα προ κρίσεως επίπεδα οι αποδόσεις των ομολόγων. Ορισμένοι θεώρησαν ότι μπορεί να χρειαστούν ένα ή δύο χρόνια, ενώ άλλοι εκτίμησαν πως το πιθανότερο σενάριο είναι αυτά να παραμείνουν χαμηλότερα για μια πιο μακρά χρονική περίοδο. Η όποια διαφωνία αφορούσε κυρίως τον χρόνο.

Σήμερα, το «χαμηλότερα για περισσότερο» έχει μετατραπεί σε «χαμηλά για πάντα». Πριν από μια δεκαετία, ήταν σχεδόν της μόδας να στοιχηματίζεις κατά των ομολόγων. Σήμερα, το trendy trade είναι να στοιχηματίζεις πως οι αποδόσεις δεν θα αυξηθούν ποτέ ξανά. Ορισμένοι επενδυτές πιστεύουν τώρα πως οι άνω του πληθωρισμού αποδόσεις των Treasuries είναι κάτι για το οποίο θα μιλούν με νοσταλγία στα δύσπιστα εγγόνια τους.

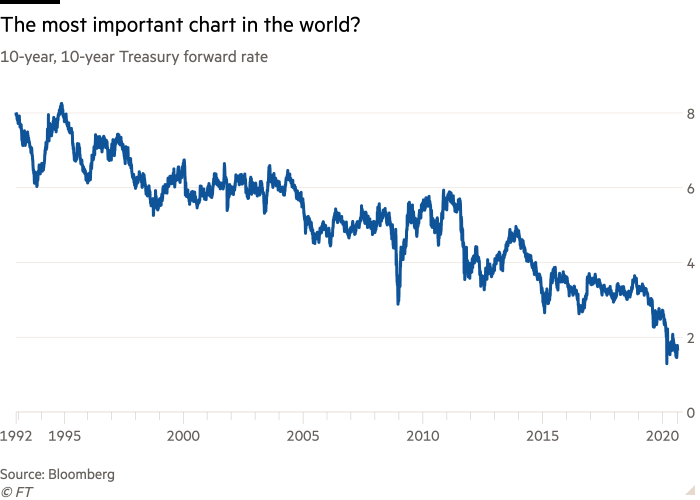

Η καλύτερη απόδειξη είναι το 10ετές, το 10-year Treasury forward, ένα συμβόλαιο μελλοντικής εκπλήρωσης, που δείχνει αυτό που νομίζουν οι επενδυτές ότι θα είναι η απόδοση του 10ετούς Treasury σε δέκα χρόνια. Παρέχει ένα φιλτραρισμένο και σχετικά καθαρό μέτρο των μακροπρόθεσμων προσδοκιών των επενδυτών για το επιτόκιο με τη μεγαλύτερη επιρροή παγκοσμίως.

Το 2009, το yield του δεκαετούς 10-year forward αυξήθηκε από το 3% σε πάνω από 5% καθώς οι επενδυτές στοιχημάτιζαν πως οι τιμές θα έπεφταν με μια μεγάλη «ομαλοποίηση». Από το 2010, έμεινε στάσιμο χαμηλότερα και πάλι. Φέτος όμως το μέτρο αυτό έχει καταρρεύσει, στο μόλις 1,6%. Με άλλα λόγια, οι επενδυτές περιμένουν πως οι αποδόσεις των Treasuries θα παραμείνουν πολύ χαμηλότερες του στόχου πληθωρισμού της Fed για την επόμενη δεκαετία τουλάχιστον -και πιθανόν ακόμα περισσότερο.

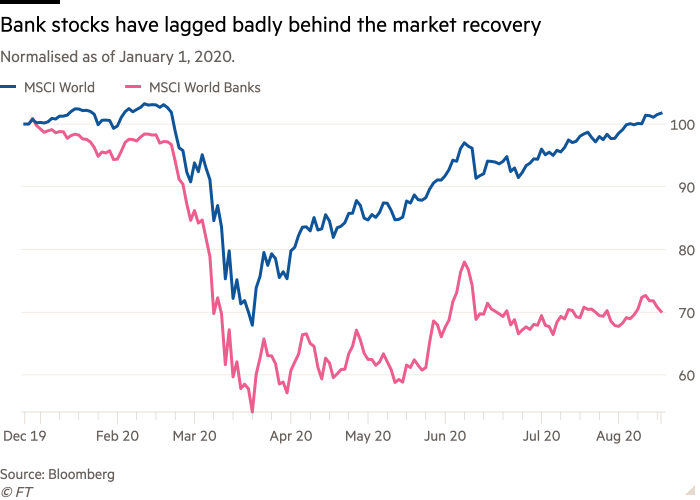

Τη νέα θεωρία μπορεί επίσης να τη δει κάποιος στις τραπεζικές μετοχές, που συνήθως επωφελούνται από τα αυξανόμενα επιτόκια. Το 2009, οι τραπεζικές μετοχές ανέκαμψαν ταχύτερα απ’ ό,τι η ευρύτερη αγορά μετοχών, καθώς οι επενδυτές στοιχημάτιζαν πως αυτές που επιβίωναν, θα έβγαιναν ισχυρότερες από την καταστροφή και στο τέλος θα τελείωναν τα έκτακτα μέτρα τόνωσης.

Ο Warren Buffett ιδιαίτερα έβγαλε μια περιουσία από μεγάλα, τολμηρά στοιχήματα σε μετοχές του χρηματοπιστωτικού τομέα στα βάθη της κρίσης. Αντίθετα, οι τράπεζες υστερούν στο φετινό ράλι των χρηματιστηρίων και ο «προφήτης της Όμαχα» αδειάζει τώρα τα τραπεζικά του μερίδια.

Η πτώση των προσδοκιών για τα μακροπρόθεσμα επιτόκια δεν εξηγεί τα πάντα, φυσικά. Οι αποδόσεις των ιαπωνικών ομολόγων παραμένουν ομοίως πιεσμένες για χρόνια, χωρίς κάποια ουσιαστική επίπτωση στις αποτιμήσεις των μετοχών εκεί. Και είναι εγγενώς ριψοκίνδυνο να λαμβάνονται μακροπρόθεσμες επενδυτικές αποφάσεις βάσει ενός δείκτη που έχει αποδειχθεί προβληματικός στο παρελθόν.

Άλλωστε, πριν από ακριβώς μια δεκαετία, το συμβόλαιο futures υποδήλωνε πως η απόδοση του 10ετούς Treasury θα ήταν σήμερα στο 4,5%. Όμως είναι στο 0,6%. Οι επενδυτές θα μπορούσαν προφανώς να κάνουν και πάλι λάθος, όμως από την άλλη πλευρά αυτή τη φορά. Η δύναμη της τρέχουσας εκτίμησης πως οι αποδόσεις θα είναι χαμηλές για πάντα φαίνεται λίγο παρατραβηγμένη και οπωσδήποτε θα βάλουν κάποια στιγμή ορισμένους contrarian επενδυτές να στοιχηματίσουν στην άλλη πλευρά.

Ωστόσο, για το προβλέψιμο μέλλον, είναι δύσκολο να φανταστούμε τις αποδόσεις των ομολόγων υψηλής διαβάθμισης να κινούνται σημαντικά υψηλότερα. Η ευρεία πτώση της οικονομικής ανάπτυξης και το βάρος του παγκόσμιου χρέους σημαίνουν πως οποιαδήποτε σοβαρή αύξηση των επιτοκίων πιθανότατα θα αντισταθμίζονταν με ακόμα περισσότερα μέτρα τόνωσης από την πλευρά των κεντρικών τραπεζών.

Αυτό έχει τεράστιες επιπτώσεις για ολόκληρο τον χρηματοοικονομικό κλάδο, είτε αφορά σε συνταξιοδοτικά ταμεία που θέλουν απεγνωσμένα να μάθουν εάν μπορούν να έχουν αποδόσεις, είτε τράπεζες που κοιτάζουν σκυθρωπές τα χαρτοφυλάκια των δανείων τους. Και όταν οι επενδυτές πρακτικά περιμένουν πως το χρήμα σε πραγματικούς, προσαρμοσμένους για τον πληθωρισμό όρους θα είναι τσάμπα για τουλάχιστον την επόμενη δεκαετία, αυτό θα θεωρούνταν δίκαιο τίμημα για όλους τους άλλους χρηματοοικονομικούς τίτλους χρειάζεται αναπόφευκτα να επανεξεταστεί.

Ίσως το άλλο ζήτημα για αυτά τα περιέργως ψαγμένα στα οικονομικά εγγόνια θα είναι γιατί ήταν τόσο φθηνές οι μετοχές.

© The Financial Times Limited 2020. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα