Μια από τις μακροπρόθεσμες επιπτώσεις της χρηματοπιστωτικής κρίσης του 2008 ήταν η έλλειψη ασφαλών τίτλων που θα μπορούσαν να χρησιμοποιηθούν από τα χρηματοπιστωτικά ιδρύματα, για να αποθηκεύσουν τον πλούτο τους, να ανταποκριθούν στις ρυθμιστικές απαιτήσεις και να παράσχουν εγγυήσεις για να δανειστούν επιπλέον κεφάλαια.

Αυτό το πρόβλημα αναγνωρίστηκε ως ένας σημαντικός λόγος για τις χαμηλές κεφαλαιακές επενδύσεις και τον βραδύ ρυθμό ανάπτυξης της παγκόσμιας οικονομίας την τελευταία δεκαετία. Ήταν επίσης μια βασική αιτία για την ευρωπαϊκή κρίση κρατικού χρέους, που κορυφώθηκε το 2012.

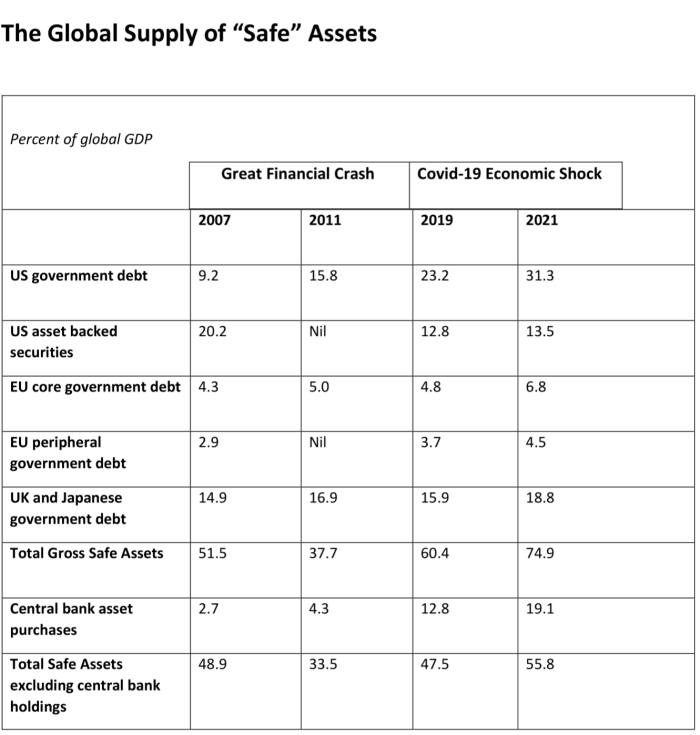

Όμως ένα αισιόδοξο σημείο από το σοκ της Covid-19 είναι πως η αντίδραση σε επίπεδο πολιτικής μπορεί στην πραγματικότητα να αμβλύνει το έλλειμμα των ασφαλών τίτλων, σύμφωνα με νέα έρευνα οικονομολόγων της Fulcrum. Και αυτό διότι θα αφήσει μια «κληρονομιά» πολύ υψηλότερου κρατικού χρέους στις περισσότερες ανεπτυγμένες οικονομίες, περιλαμβανομένων των ΗΠΑ, που είναι η βασική παγκόσμια πηγή των τίτλων αυτών.

Ως ασφαλής τίτλος συνήθως ορίζεται ένα χρηματοοικονομικό εργαλείο που είναι απίθανο να βιώσει μια μεγάλη αύξηση του κινδύνου χρεοκοπίας, ακόμα και στους δυσκολότερους καιρούς του οικονομικού κύκλου. Ως εκ τούτου, είναι μια αξιόπιστη πηγή ρευστότητας, όταν ξαφνικά χάνουν την αξία τους οι τίτλοι υψηλότερου κινδύνου. Συχνά θα αντιμετωπίσει κινδύνους πληθωρισμού και επιτοκίων, αλλά συνήθως δεν αντιμετωπίζει κινδύνους χρεοκοπίας.

Πριν το 2008, η διάθεση κρατικών ομολόγων υψηλής επενδυτικής βαθμίδας στις ανεπτυγμένες οικονομίες ήταν περιορισμένη, διότι μειώνονταν τα ελλείμματα προϋπολογισμού. Για να ανταποκριθεί στη ζήτηση, ο ιδιωτικός τομέας δημιούργησε ενυπόθηκα και άλλα πιστωτικά προϊόντα με αξιολόγηση ΑΑΑ. Όμως αυτά τα προϊόντα κάθε άλλο παρά ασφαλή ήταν, όπως αποδείχθηκε, οδηγώντας σε μια μαζική στροφή στα κρατικά ομόλογα, ιδιαίτερα τα αμερικανικά treasuries και τα γερμανικά ομόλογα, που θεωρούνται απρόσβλητα από τον κίνδυνο χρεοκοπίας. Οι νέοι τραπεζικοί κανονισμοί, σύμφωνα με τους οποίους θα πρέπει αν αυξήσουν τα κεφάλαια και τα μαξιλάρια ρευστότητάς τους, έκαναν το αποτέλεσμα αυτό πιο μόνιμο.

Γιατί δημιούργησε αυτό σοβαρό πρόβλημα; Θεωρητικά, αφού η τιμή των κρατικών ομολόγων καθορίζεται στην ελεύθερη αγορά, μια έλλειψη προσφοράς θα αναμενόταν να εξαλειφθεί από τις υψηλότερες τιμές των ομολόγων και συνεπώς τις χαμηλότερες αποδόσεις. Αυτό πράγματι συνέβη και μετά το 2015 το αμερικανικό νόμισμα επίσης ανατιμήθηκε, «καταπνίγοντας» την υπερβάλλουσα ζήτηση για τίτλους με βάση το δολάριο.

Τα προβλήματα για την παγκόσμια οικονομία ήρθαν όταν οι αποδόσεις των ομολόγων σε πολλές οικονομίες πλησίασαν το μηδέν, καθιστώντας σχεδόν αδύνατη την επίτευξη της περαιτέρω πτώσης στις αποδόσεις που απαιτούνταν για να χαλιναγωγηθεί η ζήτηση για ασφαλείς τίτλους.

Οικονομολόγοι, συμπεριλαμβανομένων των Ricardo Caballero και Emmanuel Farhi, λένε πως σε ορισμένα μοντέλα αυτό μπορεί να έχει ως αποτέλεσμα μια «παγίδα ασφάλειας» που επηρεάζει την παγκόσμια οικονομία. Πρόκειται για μια στενή… συγγενή της «παγίδας ρευστότητας», που φαίνεται σε πολλά νέα κεϋνσιανά μοντέλα.

Επειδή τα επιτόκια δεν μπορούν να πέσουν αρκετά για να ισορροπήσουν την προσφορά και τη ζήτηση για ασφαλείς τίτλους, τα εθνικά εισοδήματα και ο πλούτος συρρικνώνονται για να εξαλείψουν την υπερβάλλουσα ζήτηση για τους τίτλους αυτούς.

Οι κ.κ. Caballero και Farhi, μαζί με τον Pierre-Olivier Gourinchas, υποδεικνύουν πως η φυγή προς την ασφάλεια αυξάνει το ασφάλιστρο κινδύνου των μετοχών σε σχέση με τους ασφαλείς τίτλους, εξηγώντας μέρος της αδυναμίας των κεφαλαιακών δαπανών στις ανεπτυγμένες οικονομίες από το 2009.

Με δεδομένες τις δυνητικά σοβαρές επιπτώσεις της «παγίδας ασφάλειας», θα ήταν ανησυχητικό αν το σοκ της Covid-19 αντιγράψει την οικονομική κρίση, καθιστώντας την ανισορροπία ακόμα χειρότερη -αν και αυτό φαίνεται απίθανο να συμβεί. Η αύξηση του δημόσιου χρέους, και έτσι η προσφορά ασφαλών τίτλων, αυτή τη φορά θα είναι και ταχύτερη και μεγαλύτερη. Επιπλέον, το χρηματοοικονομικό σύστημα μέχρι στιγμής υπήρξε πιο προστατευμένο από το σοκ, άρα είναι λιγότερο πιθανό οι πιστώσεις υψηλότερης αξιολόγησης στην αμερικανική στεγαστική αγορά να εκπέσουν από την κατηγορία των ασφαλών τίτλων.

Οι άμεσες αγορές εταιρικών πιστώσεων και δανείων από την Federal Reserve μπορεί να προστατεύσουν την αγορά των τιτλοποιημένων απαιτήσεων από μια ευρεία χρεοκοπία. Στην ευρωζώνη, τα βήματα που έγιναν προς ένα στηριζόμενο από την ΕΕ ομόλογο ανάκαμψης θα προσθέσει στους ασφαλείς τίτλους, δεν θα τους εξαλείψει.

Αυτή η αυξανόμενη προσφορά ασφαλών τίτλων, ωστόσο, θα μπορούσε να αντισταθμιστεί από μια αυξανόμενη ζήτηση. Τα προγράμματα αγοράς ομολόγων των κεντρικών τραπεζών θα αφαιρέσουν κρατικά ομόλογα και τα ασφαλέστερα κομμάτια των τιτλοποιημένων πιστωτικών προϊόντων από τα «χέρια» του ιδιωτικού τομέα.

Μακροπρόθεσμα, η γενική επίπτωση στις αποδόσεις των ομολόγων θα επηρεαστεί επίσης από την επίπτωση του σοκ της Covid-19 στις καθαρές ιδιωτικές αποταμιεύσεις. Σύμφωνα με έρευνα της Oxford Economics, που προειδοποιούσε για την ανησυχητική τάση στην προσφορά ασφαλών τίτλων λίγο πριν την πανδημία, μια πιθανή στροφή προς τις υπερβάλλουσες ιδιωτικές αποταμιεύσεις και τις μειωμένες επενδύσεις μετά την ύφεση αυτή, θα μπορούσαν να αντισταθμίσουν τις αρχικές βελτιώσεις στην προσφορά ασφαλών τίτλων.

Αυτές οι πιο μακροπρόθεσμες επιπτώσεις είναι πολύ δύσκολο να προβλεφθούν. Τα καλά νέα είναι πως η ύφεση της Covid-19 είναι σχεδόν βέβαιο πως θα αυξήσει την προσφορά ασφαλών τίτλων στο άμεσο μέλλον, αμβλύνοντας το πρόβλημα, καθώς η παγκόσμια οικονομία αρχίζει να ανακάμπτει.

(*) Ο συγγραφέας είναι πρόεδρος της Fulcrum Asset Management

© The Financial Times Limited 2020. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα