«Το τέλος της μακροπρόθεσμης πτώσης» ήταν ο τίτλος της έκθεσης της UBS για την τεχνική εικόνα των αγορών το 2013, πρόβλεψη που επιβεβαιώθηκε πλήρως το προηγούμενο έτος. Για το 2014, η έκθεση τιτλοφορείται «Τα τελευταία στάδια του Cyclical Bull Market», ανάλυση που συνυπογράφουν οι Michael Riesner και Marc Müller, τεχνικοί αναλυτές της UBS.

Η φετινή χρονιά όμως δεν αναμένεται τόσο εύκολη και ξεκάθαρη όσο η περυσινή, είναι το πρώτο βασικό συμπέρασμα αυτής. Η μεταβλητότητα θα μας συντροφεύσει πολύ περισσότερο, αλλά και τα τεχνικά σήματα και οι θεωρίες δεν στέλνουν τόσο σαφείς και καθαρές κατευθύνσεις όπως στις αρχές του 2013.

Ο S&P 500 βρίσκεται σε ένα από τα μακροβιότερα κυκλικά bull market του από το 2009, με την αγορά των ΗΠΑ να είναι υπεραγορασμένη σε όλα τα χρονικά διαστήματα, η ψυχολογία της αγοράς χτυπά ιστορικά υψηλά, αλλά η εκλεκτικότητα στην επιλογή των μετοχών αυξάνεται, επισημαίνουν οι τεχνικοί αναλυτές της UBS.

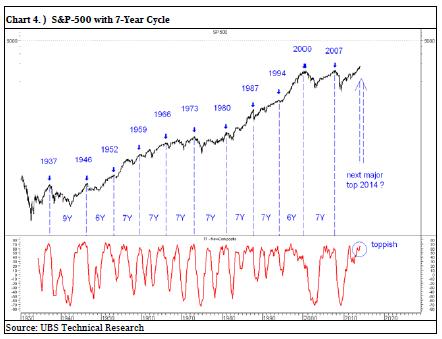

«Όλα τα παραπάνω είναι η απόδειξη ότι η αγορά των ΗΠΑ βρίσκεται καθ' οδόν προς μια σημαντική κορυφή το 2014, η οποία αναμένουμε να είναι η κορυφή ενός κύκλου 7 ετών. Η κορύφωση θα πρέπει να λειτουργήσει ως βάση για το πρώτο bear market, το οποίο βέβαια θα αποτελεί μέρος του πολυετούς μακροχρόνιου ανοδικού κύκλου της αγοράς (secular bull market)», συνεχίζουν οι αναλυτές.

«Μετά τον στόχο των 1.850 μονάδων, οι αποκλίσεις μας δίνουν την πεποίθηση ότι ο S&P 500 βρίσκεται σε διαδικασία κορύφωσης, νωρίς, στο πρώτο τρίμηνο του έτους.

«Μετά τον στόχο των 1.850 μονάδων, οι αποκλίσεις μας δίνουν την πεποίθηση ότι ο S&P 500 βρίσκεται σε διαδικασία κορύφωσης, νωρίς, στο πρώτο τρίμηνο του έτους.

Σε όρους τιμών, περιμένουμε από τον S&P να κινηθεί πίσω στις 1.730 μονάδες μεταγενέστερα στη διάρκεια του Q1, πριν από το τελικό ράλι προς την κατεύθυνση των 1.920 -1.970 μονάδων εντός του καλοκαιριού.

Στην πτωτική κίνηση, για την αγορά στο πρώτο μισό του επόμενου έτους (H1 2015) είναι πιθανός ο κίνδυνος διόρθωσης 20% - 30%, η οποία θα πρέπει να στείλει τον S&P μέχρι το επίπεδο των 1.570 μονάδων», προβλέπουν στην ανάλυή τους.

Αναφορικά με τις κατηγορίες των μετοχών, οι ίδιοι αναλυτές εκτιμούν ότι το 2014 θα είναι έτος με υψηλότερη μεταβλητότητα και οι επενδυτές θα είναι πιο επιλεκτικοί στις επιλογές τους σε σχέση με το 2013.

Η τάση όμως της υπεραπόδοσης των κυκλικών μετοχών έναντι των αμυντικών, πλην του πρώτου τριμήνου του έτους, θα διατηρηθεί.

Η μικρή και η μεσαία κεφαλαιοποίηση είναι υπεραγορασμένες σε επίπεδα ρεκόρ και η αισιοδοξία των επενδυτών για αυτές τις κατηγορίες μετοχών είναι σε ακραία επίπεδα, τόσο στις ΗΠΑ όσο και στην Ευρώπη. «Αναμένουμε οι δύο αυτές κατηγορίες να ξεκινήσουν να υποαποδίδουν στο πρώτο εξάμηνο, ενώ η μεγάλη κεφαλαιοποίηση θα πρέπει να υπεραποδώσει ταυτόχρονα, γεγονός που αφήνει ανοιχτή την πόρτα να δούμε υπερβολές στην άνοδο σε τομείς όπως η τεχνολογία, η οποία αναμένουμε να κινηθεί σε μια σημαντική κορυφή το 2014».

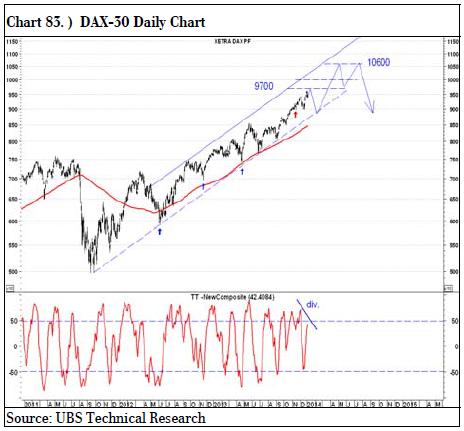

Στις ευρωπαϊκές μετοχικές αγορές, η μεγάλη ανοδική ορμή κορυφώθηκε στα τέλη Νοεμβρίου. Όπως και στον S&P, οι αναλυτές προσδοκούν διόρθωση, νωρίς, στο Q1, η οποία θα συνοδευτεί από ένα ανοδικό σκέλος το καλοκαίρι. Στην κορύφωση της αγοράς το καλοκαίρι, ο στόχος του δείκτη Stoxx 600 είναι οι 350 μονάδες (οι 330 τρέχουσα τιμή) και του γερμανικού δείκτη DAX 30 οι 10.600 μονάδες (9.500 μονάδες η τρέχουσα αποτίμηση).

Στις ευρωπαϊκές μετοχικές αγορές, η μεγάλη ανοδική ορμή κορυφώθηκε στα τέλη Νοεμβρίου. Όπως και στον S&P, οι αναλυτές προσδοκούν διόρθωση, νωρίς, στο Q1, η οποία θα συνοδευτεί από ένα ανοδικό σκέλος το καλοκαίρι. Στην κορύφωση της αγοράς το καλοκαίρι, ο στόχος του δείκτη Stoxx 600 είναι οι 350 μονάδες (οι 330 τρέχουσα τιμή) και του γερμανικού δείκτη DAX 30 οι 10.600 μονάδες (9.500 μονάδες η τρέχουσα αποτίμηση).

Για την περιφέρεια είναι ακόμα πιο αισιόδοξοι, αφού προσδοκούν υψηλότερα κέρδη στην κορύφωση των αγορών κατά τη διάρκεια του καλοκαιριού.

Η Πορτογαλία σήμερα είναι η μεγάλη κερδισμένη και θα μπορούσε να εκπλήξει στο καλοκαιρινό ράλι, ενώ για τον δείκτη της Ισπανίας IBEX, το ράλι της καλοκαιρινής περιόδου ολοκληρώνει το μεγαλύτερο ανοδικό κύμα, διαμορφώνοντας μια σημαντική κορυφή.

Για το αμερικανικό νόμισμα, που φαίνεται πως είναι το hot trade για φέτος, οι αναλυτές της UBS προβλέπουν ότι θα κινηθεί σε ένα σημαντικό πάτο στο β΄ εξάμηνο, ο οποίος θα αποτελέσει τη βάση για μεγάλη άνοδο το χρονικό διάστημα 2015 - 2016. Η πτώση στο αμερικανικό δολάριο στο πρώτο εξάμηνο μεταφράζεται ως καλό νέο για τις ευρωπαϊκές μετοχικές αγορές.

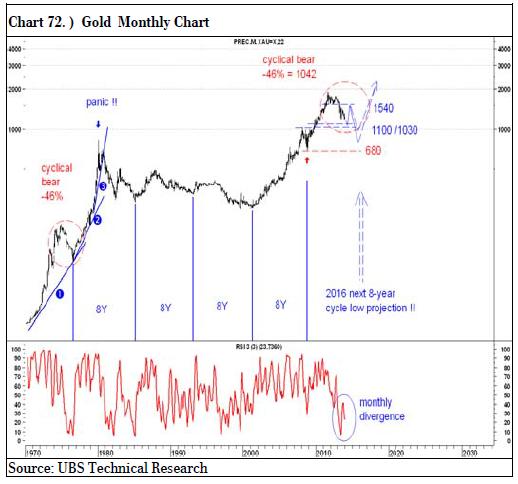

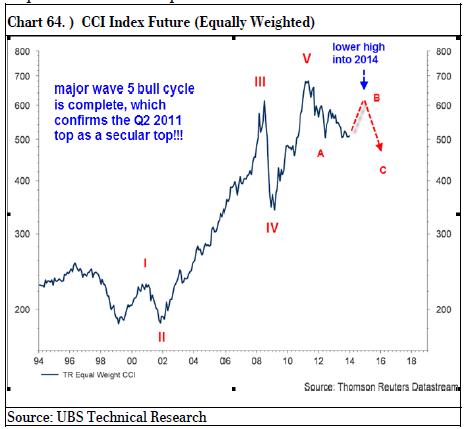

Την ίδια στιγμή, για τις αγορές των εμπορευμάτων και τον χρυσό ειδικότερα, εξηγούν ότι το 2014 θα βιώσουμε ένα bear market rally, δηλαδή άνοδο στο πλαίσιο μιας πτωτικής αγοράς, με τον στόχο για την τιμή του χρυσού τα 1.500 – 1.530 δολάρια max στο Q3, αλλά μακροπρόθεσμα, η τιμή του πολύτιμου μετάλλου παραμένει σε πτωτικό κανάλι τιμών έως και το 2016!

Την ίδια στιγμή, για τις αγορές των εμπορευμάτων και τον χρυσό ειδικότερα, εξηγούν ότι το 2014 θα βιώσουμε ένα bear market rally, δηλαδή άνοδο στο πλαίσιο μιας πτωτικής αγοράς, με τον στόχο για την τιμή του χρυσού τα 1.500 – 1.530 δολάρια max στο Q3, αλλά μακροπρόθεσμα, η τιμή του πολύτιμου μετάλλου παραμένει σε πτωτικό κανάλι τιμών έως και το 2016!

Πολύ αισιόδοξοι, παράλληλα, οι δύο αναλυτές είναι για τις τιμές των ορυχείων χρυσού, προτείνονται για άμεση αγορά τους στην πτώση ή την αδυναμία που θα δείξουν στο πρώτο τρίμηνο τους έτους, αφού βρίσκονται σε ιδιαίτερα επίπεδα oversold, αντίστοιχα με εκείνα του 2000 και του 2008, όπου στη συνέχεια εξέπληξαν με τις αποδόσεις τους.

Για το πετρέλαιο, η υποχώρηση των τιμών τον Φεβρουάριο θα είναι η βάση για το μεγάλο comeback που θα ακολουθήσει το καλοκαίρι, και προτείνεται η αγορά μετοχών πετρελαίου στην αδυναμία που θα επιδείξουν στο Q1.

Η ανοδική επιστροφή των εμπορευμάτων περιπλέκει ελαφρώς την εικόνα, αφού συνεπάγεται επίσης επιστροφή των προσδοκιών, τουλάχιστον, για τον πληθωρισμό μεταγενέστερα στο 2014, σημειώνουν οι δύο αναλυτές.

Πέραν της ανόδου στις τιμές στα ομόλογα στο Q1, οι τεχνικοί αναλυτές αναμένουν η πίεση στην αγορά των ομολόγων να παραμείνει σε υψηλά επίπεδα έως το καλοκαίρι, με την απόδοση του 10ετούς ομολόγου των ΗΠΑ να κινείται προς το 3,70%, έναντι 2,85% τις τελευταίες ημέρες.

Πέραν της ανόδου στις τιμές στα ομόλογα στο Q1, οι τεχνικοί αναλυτές αναμένουν η πίεση στην αγορά των ομολόγων να παραμείνει σε υψηλά επίπεδα έως το καλοκαίρι, με την απόδοση του 10ετούς ομολόγου των ΗΠΑ να κινείται προς το 3,70%, έναντι 2,85% τις τελευταίες ημέρες.

Το συμπέρασμα των αναλυτών ότι η άνοδος των αποδόσεων των ομολόγων, αργά ή γρήγορα, θα αρχίσει να επηρεάζει αρνητικά τη σχέση κινδύνου και απόδοσης των μετοχών, είναι κρίσιμο.

"Το 2013 οι κακές οικονομικές ειδήσεις λειτούργησαν ευνοϊκά για τις μετοχές, αφού αύξαναν τη ρευστότητα στο σύστημα. Το 2014, όμως θα μπορούσε να αλλάξει ο τρόπος επίδρασης των ειδήσεων στις μετοχές. Θα μπορούσαν οι «καλές ειδήσεις» στο οικονομικό μέτωπο και η ανοδική επάνοδος των εμπορευμάτων και του πληθωρισμού το καλοκαίρι να είναι τελικά άσχημα νέα για τις μετοχές, επειδή ο κύκλος της ρευστότητας των κεντρικών τραπεζών κορυφώνεται πιο επιθετικά από ό,τι οι περισσότεροι περίμεναν", καταλήγει η έκθεση.

Τίποτα ωστόσο δεν πρέπει να θεωρείται δεδομένο. Ο πρώτος φόβος - ρίσκο για το 2014 που αναγνωρίζουν οι αναλυτές είναι η πιθανότητα να κάνουν λάθος για την αγορά μετοχών των ΗΠΑ και να δούμε τελικά μια πιο σημαντική και μεγαλύτερης διάρκειας διόρθωση το 2014. "Δεδομένης της αυξανόμενης επιλεκτικότητας στην επιλογή των μετοχών και της ακραίας αισιοδοξίας, είναι απίθανο να δούμε το 2014 τα ίδια bull trends που είχαμε πέρυσι και αυτό συνεπάγεται ότι το 2014 θα είναι πολύ πιο ευμετάβλητη και δύσκολη χρονιά από το 2013".

Η δεύτερη παγίδα μπορεί να βρίσκεται στο timing των κορυφών και των πυθμένων των αγορών. "Τέλος, ο τρίτος κίνδυνος θα ήταν να γίνει το ακριβώς αντίστροφο και να δούμε μια πρόωρη κορυφή στην αγορά, πράγμα που θα σημαίνει ότι η αναμενόμενη διόρθωση που περιμένουμε στο Q1 θα ήταν και η αρχή του πτωτικού κύκλου. Κατά την άποψή μας, είναι απίθανο, αφού ούτε στις ΗΠΑ ούτε στην Ευρώπη έχουμε δει μέχρι σήμερα σχηματισμούς κορυφών με γνωρίσματα διανομής τίτλων, διαδικασία που συνήθως διαρκεί αρκετούς μήνες.

Από την άλλη, έχουμε αύξηση της επιλεκτικότητας στις ΗΠΑ και στην Ευρώπη, αλλά αυτό που λείπει είναι η κλασική υποαπόδοση της μικρής και της μεσαίας κεφαλαιοποίησης πριν από την κορύφωση της ανόδου στην αγορά. Αυτό το στοιχείο, αν και κεντρικό για τη στρατηγική μας φέτος, λείπει μέχρι στιγμής ή τουλάχιστον μόλις τώρα αρχίζει να σχηματίζεται στις ΗΠΑ".

Συμπέρασμα: «Αν κάνουμε λάθος, τότε το πιο πιθανό είναι η κορυφή στην αγορά να συμβεί αργότερα από ό,τι πιστεύουμε».

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα