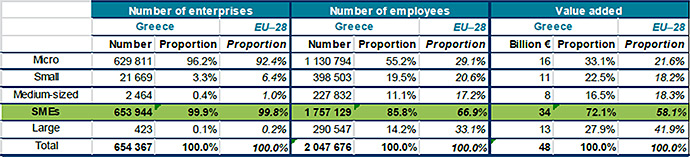

Οι Μικρομεσαίες Εταιρείες (1) είναι η καρδιά της ελληνικής αλλά και της ευρωπαϊκής οικονομίας. Υπάρχουν 21 εκατ. ΜμΕ στην Ευρώπη που καλύπτουν το 66,9% της απασχόλησης (2). Στην Ελλάδαμ 653.944 ΜμΕ απασχολούν το 85,8% του εργατικού δυναμικού. Με δεδομένο ότι η προστιθέμενη αξία από ΜμΕ είναι το 58,1% της συνολικής στην Ευρώπη και το 72,1% της συνολικής στην Ελλάδα, καταλαβαίνουμε ότι η επιθυμούμενη βιώσιμη ανάπτυξη είναι απόλυτα συνυφασμένη με την ταχεία ανάπτυξη των ΜμΕ, επομένως και με την απρόσκοπτη χρηματοδότησή τους με όρους αγοράς.

Πίνακας 1. Σύγκριση ΜμΕ Ελλάδας και Ευρώπης (DG Enterprise and Industry, 2014).

Ευρωπαϊκή Ένωση και ΗΠΑ έχουν το ίδιο περίπου ΑΕΠ, κοντά στα €17 τρισ. Όμως, σε αντίθεση με τις ΗΠΑ, όπου η ευρύτερη κεφαλαιαγορά είναι μια από τις σημαντικότερες πηγές χρηματοδότησης των ΜμΕ, στην Ευρώπη υπάρχει πολύ μεγάλη εξάρτησή τους από τραπεζικό δανεισμό. Ο υφιστάμενος τραπεζικός δανεισμός των ΜμΕ στην Ευρώπη υπολογίζεται σε €1,5 τρισ., έναντι €0,49 τρισ. στις ΗΠΑ (3).

Αντίθετα, ο μη τραπεζικός δανεισμός των ΜμΕ στην Ευρώπη υπολογίζεται σε €0,33 τρισ. έναντι €0,68 τρισ. στις ΗΠΑ. Τι σημαίνει αυτό; Υπάρχει εγγενής, δομική αδυναμία στη χρηματοδότηση των ευρωπαϊκών ΜμΕ. Η μη διασπορά των μέσων χρηματοδότησης των ευρωπαϊκών ΜμΕ τις αφήνει εκτεθειμένες σε τραπεζικές κρίσεις, ενώ το ύψος των γραμμών επαναχρηματοδότησής τους είναι στενά συνδεδεμένο με το εκάστοτε κόστος χρηματοδότησης των ίδιων των τραπεζών. Έτσι, μετά την πρόσφατη κρίση, το κόστος δανεισμού των ΜμΕ αυξήθηκε ασύμμετρα σε σύγκριση με αυτό των μεγαλύτερων εταιριών (4).

Η υπάρχουσα εξάρτηση σε υφιστάμενη χρηματοδότηση από εγγυήσεις ή χαμηλότοκα δάνεια από προγράμματα της Ε.Ε. ή/και τις κυβερνήσεις είναι και αυτή υψηλή σε σύγκριση με τις ΗΠΑ -€ 332 δισ. στην Ευρώπη έναντι € 54 δισ. στις ΗΠΑ- και επομένως δύσκολο και για αυτή να αντικαταστήσει τον τραπεζικό δανεισμό. Η προσπάθεια από την ΕΚΤ μέσω φθηνής μακρόχρονης χρηματοδότησης των ευρωπαϊκών τραπεζών (π.χ. Targeted Long Term Refinancing Operations TLTRO, Ιούνιος 2014-Σεπτέμβριος 2018) να ξαναζωντανέψει την ευρωπαϊκή οικονομία, έχει γεωγραφικά περιορισμένη επιτυχία αλλά δεν επιλύει το πρόβλημα σε μακρόχρονη, σταθερή βάση για τις ΜμΕ.

Επιπρόσθετα, σε χώρες της περιφέρειας, όπως η Ελλάδα, όπου η πρόσβαση στο LTRO είναι περιορισμένη, η τραπεζική απομόχλευση είναι ιδιαίτερα υψηλή, αλλά και τα spreads είναι ιδιαίτερα αυξημένα, υπάρχει επιπρόσθετη ανάγκη η χρηματοδότηση των ΜμΕ -του πυρήνα της πραγματικής μας οικονομίας- να είναι ομοιόμορφα κατανεμημένη σε εναλλακτικές πηγές χρηματοδότησης και να μην εξαρτάται από ευμετάβλητες εξωτερικές συνθήκες.

Όπως φαίνεται στον Πίνακα 1, σε αντίθεση με την Ευρώπη, στην Ελλάδα οι πολύ μικρές ΜμΕ (micro SMEs) (5) – το 96,2% των Ελληνικών ΜμΕ- απασχολούν το 55,2% του εργατικού δυναμικού, έναντι του 29,1% στην Ευρώπη. Με δεδομένο ότι οι πολύ μικρές εταιρείες προσφέρουν προϊόντα και υπηρεσίες -κατά πλειοψηφία- στην τοπική αγορά (με χαρακτηριστικότερο παράδειγμα στην Ελλάδα τις εταιρίες εστίασης), υπάρχει πολύ μεγάλη εξάρτηση της πορείας των εταιριών αυτών από την τοπική ζήτηση.

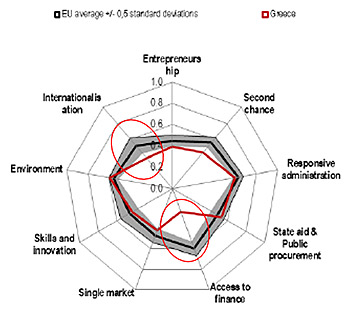

Επομένως, ο περιορισμός του διαθέσιμου εισοδήματος, η μείωση της αποταμίευσης και η αύξηση της οικονομικής αβεβαιότητας περιορίζουν -ντετερμινιστικά- την ανάπτυξη στην οικονομία μας, που μπορεί να προέλθει από τις πολύ μικρές ΜμΕ. Αυτό ίσως μπορεί να εξηγήσει κατά ένα μεγάλο ποσοστό γιατί η Ελλάδα υστερεί σημαντικά σε σχέση με την Ευρώπη στον τομέα της εξωστρέφειας (internationalisation) και στον τομέα της πρόσβασης σε χρηματοδότηση (access to finance), με βάση το Σχήμα 2.

Σχήμα 2. Οι 9 βασικοί τομείς σύγκρισης ΜμΕ Ελλάδας και Ευρώπης (DG Enterprise and Industry, 2014)

Το λογικοφανές συμπέρασμα είναι ότι για να υπάρξει ισχυρή και βιώσιμη ανάπτυξη στην οικονομία μας, θα πρέπει η χρηματοδότηση να εστιάσει σε τομείς όπου υπάρχει συγκριτικό πλεονέκτημα (γεωγραφικό, ανθρώπινου δυναμικού, τεχνογνωσίας κ.λπ.) και όπου η αυξημένη εξωστρέφεια θα περιορίσει τυχόν αρνητικές παρενέργειες από το μακροοικονομικό περιβάλλον. Αυτό εξάλλου είναι το συμπέρασμα μελετών από τη McKinsey, την Endeavour Greece και πολλούς άλλους συμβουλευτικούς οίκους που προκρίνουν τομείς όπως ο τουρισμός, τα logistics, την αγροτική παραγωγή/μεταποίηση και την τεχνολογία, μεταξύ άλλων, με βασικό χαρακτηριστικό την καινοτομία.

Αυτό βλέπει κανείς αν παρατηρήσει τις αποδόσεις του δείκτη Global Traders του Χρηματιστηρίου Αθηνών, ο οποίος ξεπερνά σε απόδοση από την ημερομηνία δημιουργίας του (Δεκ. 2012) όλους τους άλλους δείκτες, εμπεριέχοντας τις «εξωστρεφείς» εταιρίες του Χρηματιστηρίου. Δεν είναι λοιπόν καθόλου παράξενο γιατί οι ξένοι επενδυτές που κατέχουν σήμερα περί το 60% της κεφαλαιοποίησης του Χρηματιστηρίου Αθηνών αναζητούν να επενδύσουν σε εξωστρεφείς, μικρότερες ελληνικές εταιρίες, που θα έχουν υψηλό περιθώριο ανάπτυξης.

Με βάση τα παραπάνω, συμπεραίνουμε ότι η βιώσιμη ανάπτυξη της ελληνικής οικονομίας εξαρτάται από την αποτελεσματική χρηματοδότηση εξωστρεφών ΜμΕ σε κλάδους που μεγιστοποιούν την προστιθέμενη αξία. Ας αναλύσουμε πώς θα πρέπει όλοι να αντιλαμβανόμαστε τον όρο της αποτελεσματικής χρηματοδότησης.

Καταρχήν, τι ζητούν οι εταιρείες. Οι εταιρείες επιθυμούν να υπάρχουν εναλλακτικοί τρόποι χρηματοδότησης έτσι ώστε να μην υπάρχει υπέρμετρη εξάρτηση από εξωτερικούς παράγοντες όπως συμβαίνει σήμερα (spreads επιτοκίων, ενυπόθηκα δάνεια/αγορά ακινήτων, τραπεζική απομόχλευση κ.λπ.). Δυστυχώς τόσο για την Ευρώπη όσο και για την Ελλάδα οι εναλλακτικοί τρόποι χρηματοδότησης είναι ιδιαίτερα περιορισμένοι.

Οι φίλοι και η οικογένεια (friends and family) και οι ιδιώτες επενδυτές μέσω crowdfunding συνεισφέρουν μόνο στο 9% της χρηματοδότησης των ΜμΕ στην Ευρώπη έναντι 33% στην Αμερική (6).

Οι business angels επένδυσαν σε start-ups στην Ευρώπη το 2014 €5,5 δισ., έναντι €19,9 δισ. στις ΗΠΑ (7).

Στην Ελλάδα, ο θεσμός των business angels είναι ακόμα σε εμβρυακό στάδιο. Τα venture capitals επένδυσαν σε ΜμΕ στην Ευρώπη το 2014 €9 δισ., έναντι €43 δισ. στις ΗΠΑ (8).

Η ευρύτερη χρήση των αγορών μετοχών και του Χρηματιστηρίου επίσης υστερεί σημαντικά στην Ευρώπη έναντι των ΗΠΑ. Χρειάζεται επομένως μια δομική αλλαγή για ενθάρρυνση των εναλλακτικών τρόπων χρηματοδότησης, αυτό το προγραμματίζει η Ευρωπαϊκή Ένωση μέσω του προγράμματος του Capital Markets Union που αναμένεται να οριστικοποιηθεί τα επόμενα χρόνια. Οι εταιρείες βέβαια δεν μπορεί να περιμένουν.

Για τις εταιρείες, η αποτελεσματική χρηματοδότηση θα πρέπει να είναι φθηνή, συνεχής, αδιάλειπτη και επαναλήψιμη. Αυτό σημαίνει ότι πρέπει να υπάρχει μια κεντρική διαδικασία, όπου θα επιτρέπει να αντλούνται τα κεφάλαια μόλις υπάρχει ζήτηση, πάντα με όρους αγοράς.

Επίσης θα πρέπει να μπορούν να χρησιμοποιούνται διαφορετικά χρηματοοικονομικά εργαλεία, ανάλογα με τη ζήτηση. Η απόφαση για αύξηση του μετοχικού κεφαλαίου ή τη χρήση δανείου/εταιρικών ομολόγων (απλών ή μετατρέψιμων σε μετοχές) από ΜμΕ ποικίλλει ανάλογα με την εταιρεία, τον κλάδο, τις συνθήκες αγοράς. Θα πρέπει επομένως και οι δύο τρόποι χρηματοδότησης να είναι διαθέσιμοι.

Επίσης θα πρέπει να υπάρχουν διαθέσιμα κεφάλαια τόσο για μικρές όσο και για μεγαλύτερες χρηματοδοτήσεις και για διαφορετικούς ορίζοντες επένδυσης.

Όλες αυτές οι απαιτήσεις μπορεί να καλυφθούν από ένα χρηματοδοτικό όχημα -τα εισηγμένα επενδυτικά κεφάλαια (Listed funds) (9). Τι είναι αυτά; Σίγουρα δεν είναι κάτι νέο αφού χρησιμοποιείται σε χώρες όπως οι ΗΠΑ, η Αγγλία και η Αυστραλία -τις χώρες με τις πιο ανεπτυγμένες κεφαλαιαγορές- εδώ και πενήντα χρόνια. Είναι επενδυτικά οχήματα με καταξιωμένους διαχειριστές, τα οποία συγκεντρώνουν κεφάλαια από επενδυτές και επιλέγουν τις επενδύσεις τους σε εταιρίες και έργα. Το ιδιαίτερο χαρακτηριστικό τους είναι ότι εισάγονται στο Χρηματιστήριο. Ας δούμε όμως τα πλεονεκτήματά τους.

Μπορούν και χρησιμοποιούν όλα τα διαθέσιμα χρηματοοικονομικά εργαλεία χρηματοδότησης. Μπορούν να δώσουν δάνεια, εταιρικά ομόλογα, να συνεισφέρουν στο μετοχικό κεφάλαιο, να αγοράσουν warrants. H επιλογή των επενδύσεων γίνεται με όρους αγοράς, καθώς δεν πρόκειται για επιδοτήσεις αλλά για επένδυση με σκοπό να αναπτυχθεί η εταιρία και να υπάρξει απόδοση σε όλους τους επενδυτές.

Μπορεί να εξειδικεύονται σε κλάδους (π.χ. τουρισμός, διατροφή), ή να επιλέγονται με βάση άλλα χρηματοοικονομικά κριτήρια. Μπορεί να χρηματοδοτήσουν ήδη εισηγμένες αλλά κυρίως μη εισηγμένες ΜμΕ. Εξαιτίας του πλήθους των εταιριών που χρηματοδοτούν, μπορούν να προσφέρουν δυνατότητες καθετοποίησης και διασταύρωσης πωλήσεων.

Για παράδειγμα, αν ο διαχειριστής κατέχει μετοχές σε μια εταιρία logistics με δίκτυο προς τη Γερμανία ενώ έχει στο χαρτοφυλάκιο των επενδύσεών του εξαγωγικές εταιρίες που θέλουν να διεισδύσουν στη γερμανική αγορά, μπορεί να αποτελέσει τον καταλύτη για τη συνεργασία των εταιριών αυτών για μεγιστοποίηση των εσόδων τους με μικρότερο κόστος και κίνδυνο. Τι παραπάνω προσφέρει η εισαγωγή των listed fund στο Χρηματιστήριο; Προσφέρει καταρχήν το εναρμονισμένο, κοινό ευρωπαϊκό κανονιστικό πλαίσιο εισαγωγής, διαπραγμάτευσης και πληροφόρησης που προέρχεται από μια σειρά Ευρωπαϊκών Οδηγιών (MiFID, Prospectus directive, Transparency Directive, Market Abuse Directive, Shareholders Directive κ.λπ.).

Οι επενδυτές (ξένοι θεσμικοί αλλά και αλλοδαποί ιδιώτες) γνωρίζουν επακριβώς το κανονιστικό και νομικό πλαίσιο, σε αντίθεση με μια άμεση επένδυση ενός ξένου σε εταιρία σε μια χώρα όπως η Ελλάδα, όπου υπάρχουν πρόσθετοι παράγοντες αβεβαιότητας. Η διαδικασία εισαγωγής του listed fund και αύξησης κεφαλαίου μετά την εισαγωγή είναι φθηνή, ανταγωνιστική και προσφέρει τη μαζικότητα και επαναληψιμότητα που είναι απαραίτητη. Η ελκυστικότητα για τους ξένους επενδυτές είναι και αυτή διασφαλισμένη, καθώς πάνω από € 20δισ. έχουν επενδυθεί από αυτούς σε τράπεζες και εισηγμένες εταιρίες τα 3 τελευταία χρόνια στην ελληνική αγορά -η ικανότητα και το όνομα του διαχειριστή είναι το «κλειδί».

Το μικρό μέγεθος της εταιρίας και το ποσό της επένδυσης του τελικού επενδυτή δεν αποτελεί εμπόδιο -σε αντίθεση με την άμεση επένδυση σε μια μικρή ΜμΕ. Αν κάποιος επενδυτής θέλει να επενδύσει ένα σημαντικό ποσό για παράδειγμα πάνω από € 50 εκατ., μπορεί να επενδύσει στο listed fund και απλά να εμπιστευτεί τον διαχειριστή ο οποίος επιλέγει τις εταιρείες.

Δεν θα μπορούσε να το κάνει ο ίδιος σε μια εταιρεία καθώς είναι λίγες οι εταιρείες στις οποίες μπορεί να επενδύσει αυτό το ποσό και ταυτόχρονα να μην ξεπεράσει ένα ποσοστό της τάξης του 10% κατοχής στην εταιρεία. Το να το επιλέξει ο ίδιος περισσότερες εταιρείες για να μοιράσει το επενδυόμενο ποσό έχει σημαντικό κόστος -είναι ακριβώς η δουλειά και η ικανότητα του διαχειριστή. Όμως, η διασπορά των επενδύσεων σε πολλές εταιρείες προσφέρει μεγαλύτερη ασφάλεια για τους επενδυτές, μεγάλους ή μικρούς, Έλληνες ή αλλοδαπούς και το προσφέρει εγγενώς το listed fund. Το είδος της απόδοσης μπορεί να είναι μικτό, δηλαδή μπορεί να πάρουν οι επενδυτές απόδοση από μερίσματα, από τους τόκους ή από την αύξηση της τιμής των επενδύσεων του listed fund.

Ακόμα σημαντικότερο, είναι το γεγονός ότι ο επενδυτής μπορεί να αποεπενδύσει - πουλώντας τη συμμετοχή του στο listed fund - όποτε θελήσει χωρίς να επηρεάζει τις εταιρίες που έχουν χρηματοδοτηθεί. Η δευτερογενής χρηματιστηριακή αγορά δίνει αυτό το πλεονέκτημα, καθώς υπάρχουν άλλοι δυνητικοί αγοραστές των μετοχών του listed fund.

Πώς μπορούν να ωφεληθούν οι μικροεπενδυτές; Η διασπορά κινδύνου σε πολλές εταιρείες και η δυνατότητα αγοροπωλησιών των μετοχών παρέχουν σημαντικά εχέγγυα για να συμμετάσχει κανείς σε ένα IPO listed fund. Είναι βραχυπρόθεσμη η επένδυση; Όχι απαραίτητα. Η επένδυση σε ΜμΕ έχει σκοπό να τις βοηθήσει να αναπτυχθούν και άρα μπορεί να πάρει χρόνο η αύξηση της αξίας της συμμετοχής σε μια εταιρεία. Όμως, το μίγμα εσόδων από μερίσματα και τόκους μπορεί να δώσει ένα πιο σταθερό έσοδο στο listed fund πριν αποκομίσει ενδεχομένως τα μεγαλύτερα κέρδη από την πώληση της συμμετοχής σε εταιρείες που έχει αγοράσει μετά την πάροδο 4 ή 5 ετών από την αρχική επένδυση.

Υπάρχουν τέτοιου είδους listed funds στο Χρηματιστήριο Αθηνών; Οι ΑΕΕΑΠ αποτελούν ένα παράδειγμα listed funds τα οποία επενδύουν στον κλάδο των ακινήτων. Υπάρχουν επίσης οι ΑΕΕΧ, οι οποίες εξαιτίας συγκεκριμένων φορολογικών κινήτρων απορροφήθηκαν μεταξύ 2000 και 2008 από τραπεζικούς ομίλους. Μαζί με τις Εταιρίες Κεφαλαίου Επιχειρηματικών Συμμετοχών (ΕΚΕΣ) και το νέο, επαυξημένο και ανταγωνιστικό πλαίσιο επενδύσεων σε μη εισηγμένες εταιρίες που τους επιτρέπει ο νόμος, είναι σε θέση να αποτελέσουν το νέο εργαλείο ανάπτυξης των εξωστρεφών, ελληνικών ΜμΕ -άρα και της βιωσιμότητας της ελληνικής οικονομίας.

Από την πλευρά τους, οι ΜμΕ για να είναι επιλέξιμες από τους διαχειριστές των listed funds, πρέπει να έχουν σωστή εταιρική διακυβέρνηση, ικανή διοικητική ομάδα, με διασφάλιση της συνέχειας της εταιρίας και να είναι ανταγωνιστικές στα προϊόντα ή στις υπηρεσίες τους. Η οργάνωση ολοκληρωμένων επιχειρηματικών σχεδίων και η σωστή επικοινωνία τους προς τους επενδυτές είναι ιδιαίτερα σημαντική καθώς οι εταιρίες αναπτύσσονται για να είναι σε θέση να χρηματοδοτούνται.

Η εμπειρία της χρηματοδότησής τους από διαχειριστές listed fund τις ωριμάζει και τις προετοιμάζει να αντιμετωπίζουν ξένους θεσμικούς επενδυτές επιτυχημένα. Η χρήση Εναλλακτικών Αγορών όπως της ΕΝ.Α. (10) του Χρηματιστηρίου Αθηνών θα πρέπει να είναι ένας δυνητικός στόχος για τις μικρότερες ΜμΕ, ώστε να αυξήσουν την αναγνωρισιμότητά τους, να μπορούν να αντλούν άμεσα χρήματα από την αγορά από μόνες τους.

Αναφορές

1. Ως ΜμΕ ορίζονται οι εταιρείες που απασχολούν λιγότερους από 250 υπαλλήλους και των οποίων ο ετήσιος τζίρος δεν ξεπερνά τα € 50 εκατ. και/η το ενεργητικό τους δεν ξεπερνά τα €43 εκατ.

2. Ευρωπαϊκή Ένωση, DG Enterprise & Industry, 2014.

3. Bridging the Growth Gap, AFME and Boston Consulting Group, February 2015, Appendix 2.

4. SME financing in the EU area, Orçun Kaya, Deutsche Bank Research, October 14, 2014.

5. Ως πολύ μικρές ΜμΕ (micro SMEs) ορίζονται οι εταιρίες που απασχολούν λιγότερους από 10 υπαλλήλους και των οποίων ο ετήσιος τζίρος δεν ξεπερνά τα € 2 εκατ. και/ή το ενεργητικό τους δεν ξεπερνά τα €2 εκατ.

6. Bridging the Growth Gap, AFME and Boston Consulting Group, February 2015.

7. Statistics Compendium, EBAN (2014), The European Trade Association for Business Angels, Seed Funds, and Other Early Stage Market Players.

8. Venture Capital Insights, 4Q 2014, Global VC landscape, Ernst and Young, January 2015.

9. http://www.athexgroup.gr/el/web/guest/funds

10.http://www.athexgroup.gr/el/web/guest/listing-alternative-market

* Ο κ. Νίκος Πορφύρης είναι Αναπληρωτής Επιτελικός Διευθυντής Χρηματιστηρίου Αθηνών. Το άρθρο αναδημοσιεύεται από το περιοδικό του ΣΕΔ για τον Μετοχικό Ακτιβισμό (8ο τεύχος, 30 Νοεμβρίου).

Oι απόψεις που διατυπώνονται σε ενυπόγραφο άρθρο γνώμης ανήκουν στον συγγραφέα και δεν αντιπροσωπεύουν αναγκαστικά, μερικώς ή στο σύνολο, απόψεις του Euro2day.gr.

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Fitch: Το profit warning και τα «όπλα» της Metlen

Fitch: Το profit warning και τα «όπλα» της Metlen ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου

ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ

ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα

Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου

Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας

Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως