Η ελληνική χρηματιστηριακή αγορά είναι σε εξαιρετική φόρμα και συνεχίζει με την υψηλότερη επίδοση από τις αρχές του χρόνου ανάμεσα σε όλες τις ευρωπαϊκές αγορές. Φέτος, η απόδοση του Γενικού Δείκτη ξεπερνά το +10%, ενώ σε επιμέρους επίπεδο περισσότερες από τις μισές μετοχές της υψηλής κεφαλαιοποίησης δίνουν υψηλότερα κέρδη από την αγορά.

Θέμα χρόνου, συνεπώς, είναι το «βλέμμα» των επενδυτών να κινηθεί χαμηλότερα σε κεφαλαιοποιήσεις, ειδικά αν οι μετοχές έχουν μείνει πίσω σε επιδόσεις ή οι αποτιμήσεις τους δικαιολογούν re-rating.

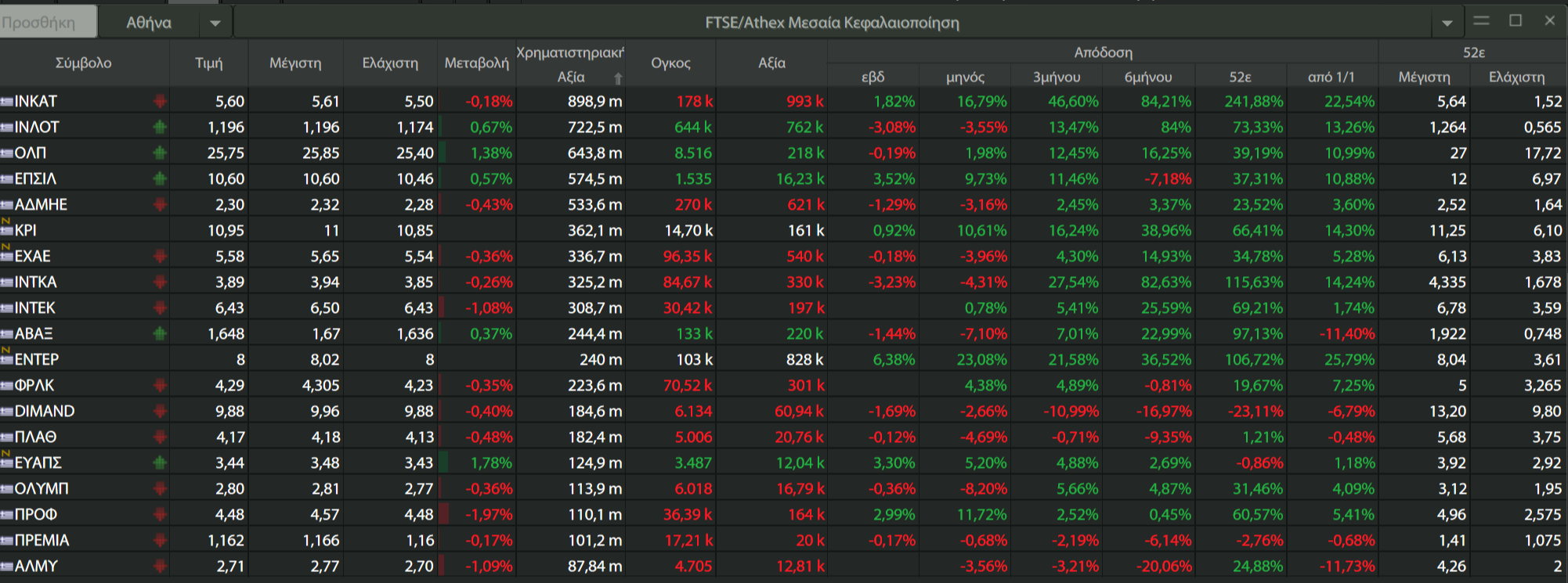

Ο εγχώριος δείκτης της μεσαίας κεφαλαιοποίησης υστερεί ελαφρώς σε απόδοση φέτος από τον δείκτη υψηλής κεφαλαιοποίησης, +8% o FTSE/Athex Midcaps και +11% o FTSE Large Cap.

Στο διάστημα των 52 εβδομάδων, όμως, ο δείκτης των «μεσαίων χαρτιών» καταγράφει διπλάσια απόδοση, της τάξεως του 53% έναντι μόλις 27%.

Το σημαντικό στοιχείο για τη μεσαία κεφαλαιοποίηση είναι ότι οι μετοχές της τείνουν να υπεραποδίδουν στο ελληνικό χρηματιστήριο, όταν υπάρχει θετικό momentum στην αγορά. Πλέον, ο δείκτης FTSE/Athex Μεσαία Κεφαλαιοποίηση έχει και πάλι πολλές και αξιόλογες συμμετοχές, με εισηγμένες εταιρείες που διαθέτουν υψηλά ποιοτικά χαρακτηριστικά, καλές συναλλαγές στο ταμπλό του ΧΑ και «ορατότητα» στα μεγέθη τους.

Πολλές από αυτές τις εισηγμένες ήταν και συμμετοχές του δείκτη της υψηλής κεφαλαιοποίησης στο παρελθόν (κάποιες ευελπιστούν να επανέλθουν) και επίσης κάποιες έχουν περάσει από μεγάλα turnaround και restructuring, ώστε να κερδίσουν εκ νέου την εμπιστοσύνη των επενδυτών.

Οι μετοχές με ελκυστικούς δείκτες

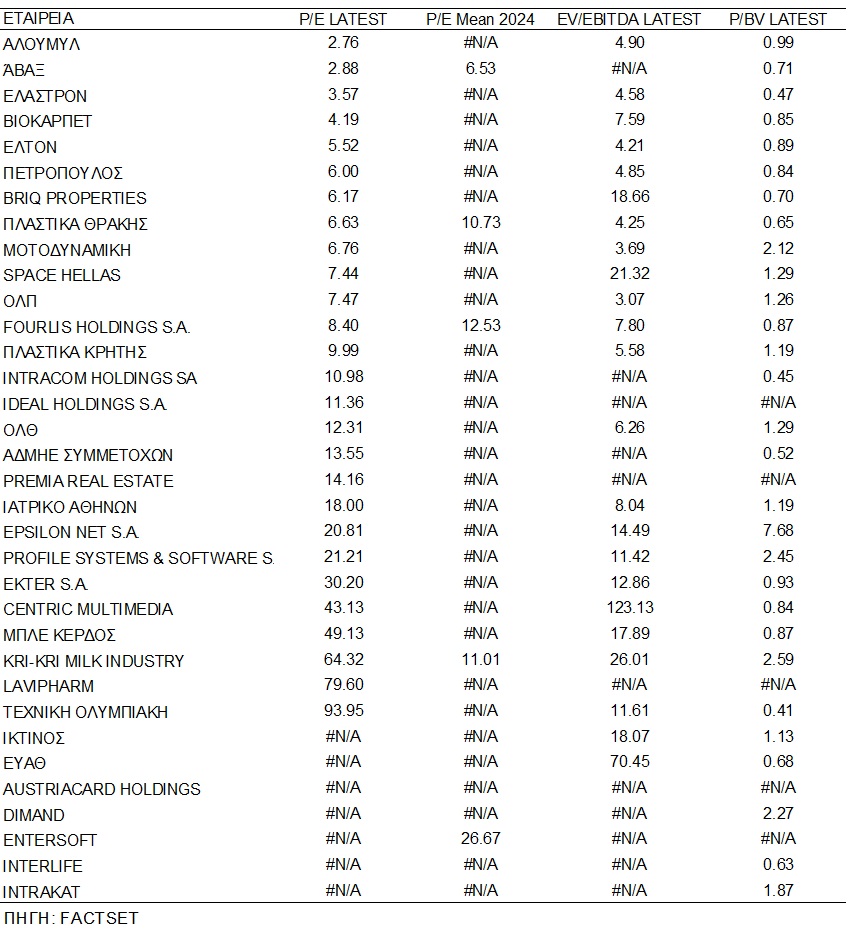

Σε μια σειρά από δείκτες αποτίμησης, όπως ο δείκτης P/E (πολλαπλασιαστής κερδοφορίας), ο δείκτης P/BV (δείκτης λογιστικής αξίας) και ο δείκτης EV/EBITDA (αξίας επιχείρησης προς κέρδη προ φόρων, τόκων και αποσβέσεων), υπάρχουν ορισμένες μετοχές που ξεχωρίζουν, βάσει των στοιχείων που συλλέγουμε από τη βάση δεδομένων Factset.

Ιδιαίτερα χαμηλή αποτίμηση εξακολουθεί να εμφανίζει ο όμιλος του ΟΛΠ, με χαμηλότερο δείκτη P/E από την αγορά με 7,5 φορές και σε συνδυασμό με τον δείκτη EV/EBITDA στις 3,1 φορές, εμφανίζει μια από τις χαμηλότερες αποτιμήσεις στη μεσαία κεφαλαιοποίηση. Σε όρους εσωτερικής αξίας, P/BV, ο δείκτης είναι στις 1,3 φορές. Η πρώην συμμετοχή του δείκτη της υψηλής κεφαλαιοποίησης διαμορφώνεται με +10% φέτος και +40% το τελευταίο δωδεκάμηνο.

H Μοτοδυναμική, παρότι δεν συμμετέχει στον δείκτη FTSE/Athex Midcaps, με κεφαλαιοποίηση περίπου στα 90 εκατ. ευρώ θα μπορούσε να είναι μέσα, ενώ εμφανίζει δείκτη EV/EBITDA στις 3,7 φορές μόλις, από τους χαμηλότερους στην εγχώρια αγορά με δείκτη Ρ/Ε στις 6,8 φορές, επίσης χαμηλότερα από τον Γενικό Δείκτη του ΧΑ. Η αποτίμηση σε όρους P/BV είναι στις 2,1 φορές, υψηλότερα από τον Γενικό Δείκτη. Η μετοχή της Μοτοδυναμικής υποαποδίδει αισθητά της αγοράς φέτος και στις 52 εβδομάδες. Η Χρυσοχοΐδης ΑΧΕΠΕΥ για την εισηγμένη έχει τιμή-στόχο στα 4,80 ευρώ ή 60% υψηλότερα.

H περίπτωση της Ideal Holdings έχει επίσης ενδιαφέρον με δείκτη 11,5 φορές το 2023, αλλά με αισθητά χαμηλότερο δείκτη φέτος στις 9 φορές, με τη «δίκαιη» τιμή που έχει προτείνει η Eurobank Equities στο sponsored report στα επίπεδα των 7,2-8,7 ευρώ με μέση τιμή τα 7,9 ευρώ ανά μετοχή. Η Ideal υπεραποδίδει της αγοράς στις 52 εβδομάδες και υποαποδίδει από 1/1/2024.

Χαμηλό δείκτη P/BV στις 0,52 φορές εμφανίζει ο ΑΔΜΗΕ Συμμετοχών, χωρίς ωστόσο να είναι χαμηλότερη από την αγορά η αποτίμησή του σε όρους Ρ/Ε στις 12,5 φορές. Η πρώην συμμετοχή στον δείκτη υψηλής κεφαλαιοποίησης είναι εκτός των «ραντάρ» των αναλυτών και οι αποδόσεις του είναι σε χαμηλότερα επίπεδα από την αγορά από τις αρχές του χρόνου και στο ένα έτος.

Για την Άβαξ, η μόνη εκτίμηση που υπάρχει για τους δείκτες αποτίμησης προέρχεται από την Edisοn Group, που τοποθετεί τα εκτιμώμενα κέρδη του 2023 και του 2024 στο 0,11 ευρώ και τα οποία θα τριπλασιαστούν περίπου στο 0,32 ευρώ φέτος, με δείκτες Ρ/Ε στις 15,2 φορές για το 2023 αλλά στις 5,2 φορές για το 2024, αν η εκτίμηση επιτευχθεί. Υποαποδίδει η μετοχή φέτος με -11% αλλά προέρχεται από μεγάλη χρονιά το 2023.

Τέλος, φθηνές αποτιμήσεις σε κάποιους από τους δείκτες αναφοράς εμφανίζονται στο ΧΑ και οι τίτλοι των Πλαστικών Κρήτης, Πλαστικών Θράκης και ΟΛΘ.

Τα Πλαστικά Κρήτης με 10 φορές δείκτη Ρ/Ε πιθανόν φέτος να είναι ακόμα χαμηλότερα με δείκτη P/BV στις 1,1 φορές, μόλις πάνω από τη μονάδα δηλαδή.

Για τα Πλαστικά Θράκης, στις 10,8 φορές ο δείκτης Ρ/Ε για φέτος, με δείκτη EV/EBITDA στις 4,2 φορές και χαμηλή αποτίμηση P/BV στις 0,65 φορές.

Στον OΛΘ, με δείκτη ΕV/EBITDA στις 5 φορές επίσης δείχνει χαμηλή η αποτίμησή του αλλά υψηλότερη του ΟΛΠ.

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Fitch: Το profit warning και τα «όπλα» της Metlen

Fitch: Το profit warning και τα «όπλα» της Metlen ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου

ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ

ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα

Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου

Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας

Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως