Οι fund managers ομολόγων με τις καλύτερες αποδόσεις φέτος δεν εδρεύουν σε Λονδίνο, Νέα Υόρκη ή την Καλιφόρνια, γράφει η WSJ. Βρίσκονται στην Αθήνα.

Ο Πάνος Σίμος της Εθνικής Asset Management και οι Αρης Παπαγεωργακόπουλος και Γιάννης Γκίκας της Eurobank Asset Management διαχειρίζονται τρία αμοιβαία κεφάλαια που έχουν φέρει αποδόσεις άνω του 100% την περασμένη χρονιά. Κανένα άλλο αμοιβαίο που παρακολουθεί η Morningstar δεν έχει φέρει τέτοιες αποδόσεις, πουθενά στον κόσμο.

Και τα τρία α/κ εξασφάλισαν μεγάλες αποδόσεις με το ίδιο στοίχημα: αγορά ελληνικών ομολόγων στην κορύφωση της ευρωπαϊκής κρίσης και διακράτησή τους όταν άλλοι επενδυτές ξεπουλούσαν.

Η εικόνα των επενδυτών για την Ελλάδα άλλαξε απότομα τους τελευταίους μήνες και οι τιμές των ελληνικών ομολόγων έκαναν ράλι μετά το ναδίρ του 2012, σχολιάζει το ρεπορτάζ. Κάποιες μεγάλες ελληνικές επιχειρήσεις κατάφεραν να εκδώσουν ομόλογα, ενώ μεγάλοι επενδυτές επιστρέφουν στις ελληνικές μετοχές. Μεταξύ αυτών ο Mark Mobius της Templeton που ετοιμάζεται να αγοράσει για πρώτη φορά μετά από μια δεκαετία.

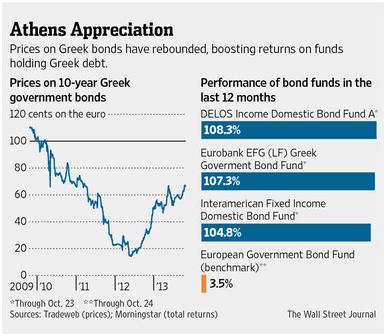

«Τα ελληνικά ομόλογα σε κάποια στιγμή βρέθηκαν να είναι η περισσότερο μισητή επένδυση στον κόσμο και σκεφτήκαμε ότι δεν υπήρχαν μεγάλα περιθώρια απωλειών όταν βρέθηκαν στον πάτο της αγοράς», δηλώνει ο κ. Παπαγεωργακόπουλος. Το Δήλος Domestic Bond Fund που διαχειρίζεται 83 εκατ. ευρώ, το οποίο διαχειρίζεται ο κ. Σίμος έχει δώσει απόδοση 108% τους τελευταίους 12 μήνες και είναι το αμοιβαίο κεφάλαιο με την μεγαλύτερη απόδοση.

«Τα ελληνικά ομόλογα σε κάποια στιγμή βρέθηκαν να είναι η περισσότερο μισητή επένδυση στον κόσμο και σκεφτήκαμε ότι δεν υπήρχαν μεγάλα περιθώρια απωλειών όταν βρέθηκαν στον πάτο της αγοράς», δηλώνει ο κ. Παπαγεωργακόπουλος. Το Δήλος Domestic Bond Fund που διαχειρίζεται 83 εκατ. ευρώ, το οποίο διαχειρίζεται ο κ. Σίμος έχει δώσει απόδοση 108% τους τελευταίους 12 μήνες και είναι το αμοιβαίο κεφάλαιο με την μεγαλύτερη απόδοση.

Ακολουθούν από κοντά το Eurobank LF Government Bond Fund (30 εκατ.) και το Interamerican Fixed Income Domestic Bond Fund (137 εκατ. ευρώ) τα οποία διαχειρίζεται ο κ. Παπαγεωργακόπουλος και ο κ. Γκίκας. Αυτά απέδωσαν 107% και 105% αντίστοιχα στους επενδυτές.

Βέβαια τα συγκεκριμένα κεφάλαια είναι μικρά και έχουν σαφή «οδηγία» την επένδυση σε ελληνικούς τίτλους, σημειώνει η εφημερίδα. Οφείλουν να έχουν τουλάχιστον το 50% των κεφαλαίων τους σε ελληνικούς τίτλους και μπορούν να ανεβάσουν αυτό το ποσοστό ως το 100%. «Όμως η απόδοση τους είναι μακρά καλύτερη από ποσοστά της τάξης του 34% που παρουσιάζουν τα καλύτερα α/κ που επενδύουν σε δολαριακούς τίτλους ή το 31% που είναι η κορυφαία απόδοση κεφαλαίων που κινούνται στις αναδυόμενες αγορές, συμπληρώνει.

Η εφημερίδα σημειώνει ότι οι παραπάνω αποδόσεις δεν ήταν μόνο αποτέλεσμα τύχης. Οι κκ. Παπαγεωργακόπουλος και Γκίκας μείωσαν τις θέσεις τους ένα μήνα πριν τις γενικές εκλογές του Μάιου 2012 του που δεν οδήγησαν σε κυβέρνηση. Αντίθετα αγόρασαν όταν έπεσαν οι τιμές προβλέποντας ότι οι συγκεκριμένοι τίτλοι δεν θα υποστούν νέο κούρεμα, ενώ αύξησαν τις τοποθετήσεις τους μετά τις επαναληπτικές εκλογές του Ιουνίου. Οι μέσες τιμές κτίσης τους είναι 12 σεντς ανά ευρώ, ενώ σήμερα η μέση τιμή των τίτλων είναι 53 σεντς το ευρώ.

Βέβαια δεν ήταν όλα πάντα ρόδινα. Οι ίδιοι θυμούνται την περίοδο που τα spreads ανέβαιναν και τότε που προκλήθηκε χάος στις αγορές όταν η Αθήνα έγινε η πρώτη πρωτεύουσα που ζήτησε διάσωση.

Ακολούθησε το PSI. «Ηταν στιγμές που αναρωτιόμασταν αν θα έμενε τίποτα. Ηταν μια δύσκολη περίοδος», θυμάται ο κ. Παπαγεωργακόπουλος ενώ ο κ. Γκίκας συμπληρώνει «τα τελευταία χρόνια ήταν αυτά με τις μεγαλύτερες προκλήσεις στην επαγγελματική μου καριέρα, ακόμα και από τη δεκαετία του 1990 που υπήρχε η δραχμή και οι αποδόσεις των εντόκων ήταν έως και 30%».

Τα προβλήματα για την Ελλάδα δεν τελείωσαν, σημειώνει η εφημερίδα, όμως σήμερα υπάρχουν εισροές σε αυτά τα κεφάλαια. Οι μέσες τοποθετήσεις ήταν περίπου 92.000 ευρώ την ημέρα μεταξύ Ιανουαρίου και Αυγούστου και ανέβηκαν σε 140.000 ευρώ το Σεπτέμβριο και τον Οκτώβριο, σύμφωνα με τον κ. Παπαγεωργακόπουλο.

Νοικοκυριά: Καλπάζουν οι καταθέσεις, οι νέες επιλογές αποταμίευσης

Νοικοκυριά: Καλπάζουν οι καταθέσεις, οι νέες επιλογές αποταμίευσης Πληρώθηκαν για να ξοδέψουν ρεύμα οι Γερμανοί

Πληρώθηκαν για να ξοδέψουν ρεύμα οι Γερμανοί Που βάζουν τον πήχη για την τιμή του χρυσού οι ειδικοί της Wall Street

Που βάζουν τον πήχη για την τιμή του χρυσού οι ειδικοί της Wall Street Τα πάνω-κάτω στις τιμές του ελαιολάδου που δεν φτάνουν στο... ράφι

Τα πάνω-κάτω στις τιμές του ελαιολάδου που δεν φτάνουν στο... ράφι Η έξοδος στη σύνταξη με έως επτά πλασματικά χρόνια ασφάλισης

Η έξοδος στη σύνταξη με έως επτά πλασματικά χρόνια ασφάλισης Eκροές ρεκόρ $333 εκατ. από το Bitcoin ETF της BlackRock

Eκροές ρεκόρ $333 εκατ. από το Bitcoin ETF της BlackRock  Πού βάζουν οκτώ ειδικοί τον πήχη για την τιμή του Bitcoin

Πού βάζουν οκτώ ειδικοί τον πήχη για την τιμή του Bitcoin Γερμανία: Ξεπουλάνε οι αντλίες θερμότητας

Γερμανία: Ξεπουλάνε οι αντλίες θερμότητας Βαριά σύννεφα πάνω από τη βιομηχανία ηλιακών πάνελς στη Γερμανία

Βαριά σύννεφα πάνω από τη βιομηχανία ηλιακών πάνελς στη Γερμανία Ο νέος χάρτης για τα κοινωνικά επιδόματα

Ο νέος χάρτης για τα κοινωνικά επιδόματα