Η ιδέα να στοκαριστούν στοίβες μετρητών σε υψηλής ασφάλειας χρηματοκιβώτια ανά την Ευρώπη μπορεί να ακούγεται ως κάτι που βγήκε από παλιά ταινία, αλλά μερικές τράπεζες και ασφαλιστικές έχουν τελευταία αρχίσει να την εξετάζουν καθώς τα επιτόκια βυθίζονται κάτω από το μηδέν ανά την Ευρώπη.

Οι αυτοκινητόδρομοι της Ευρώπης δεν έχουν ακόμα γεμίσει από φρουρούμενα φορτηγά που μεταφέρουν χρήματα σε απόρρητες περιοχές, αλλά αν γίνει οικονομικά λογικό για τις τράπεζες να συσσωρεύσουν μετρητά, καθώς τα επιτόκια θα μειώνονται περαιτέρω, η πρακτική μπορεί να υπονομεύσει την ικανότητα της κεντρικής τράπεζας να χρησιμοποιήσει τα αρνητικά επιτόκια για να τονώσει την ανάπτυξη.

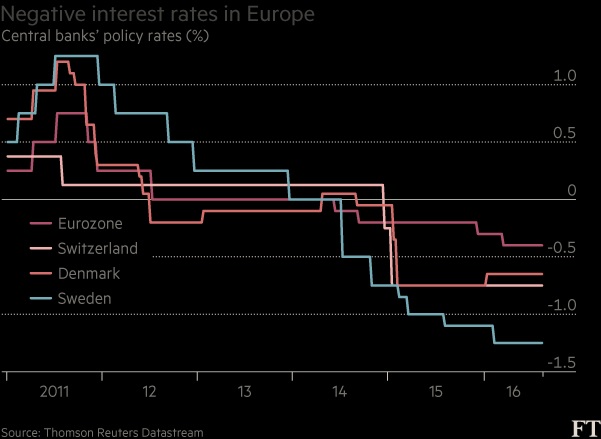

Μετά την πιο πρόσφατη μείωση επιτοκίου της ΕΚΤ το Μάρτιο, οι ιδιωτικές τράπεζες πληρώνουν ετήσια εισφορά 0,4% για τα περισσότερα από τα κεφάλαια που κρατούν σε μια από τις 19 κεντρικές τράπεζες της ευρωζώνης. Η πολιτική αυτή, η οποία κόστισε στις τράπεζες περίπου 2,64 δισ. ευρώ απ' όταν το 2014 τα επιτόκια γύρισαν αρνητικά έχει στόχο να πυροδοτήσει οικονομική ανάπτυξη, δίνοντας κίνητρο στις τράπεζες να δανείζουν χρήματα στις επιχειρήσεις αντί να τα διακρατούν.

Οι ευρωπαίοι κεντρικοί τραπεζίτες λένε ότι μπορεί να κόψουν ξανά τα επιτόκια αν οι οικονομικές συνθήκες επιβαρυνθούν, αλλά ιδιώτες τραπεζίτες και ασφαλιστές σκέφτονται ήδη «δημιουργικούς τρόπους» να αποφύγουν όλες αυτές τις χρεώσεις.

Οι ευρωπαίοι κεντρικοί τραπεζίτες λένε ότι μπορεί να κόψουν ξανά τα επιτόκια αν οι οικονομικές συνθήκες επιβαρυνθούν, αλλά ιδιώτες τραπεζίτες και ασφαλιστές σκέφτονται ήδη «δημιουργικούς τρόπους» να αποφύγουν όλες αυτές τις χρεώσεις.

Ενας τρόπος είναι μετατρέποντας το ηλεκτρονικό χρήμα που κρατούν στις κεντρικές τράπεζες σε σκληρό μετρητό.

Η Munich Re έχει επιτυχώς πειραματιστεί διακρατώντας διψήφιο αριθμό εκατομμυρίων ευρώ σε μετρητό σε κάτι που η ασφαλιστική περιγράφει ως διαχειρίσιμο κόστος.

Λίγες άλλες γερμανικές τράπεζες, περιλαμβανομένης της Commerzbank, της δεύτερης μεγαλύτερης, έχουν επίσης εξετάσει το να κάνουν αυτό το βήμα. Αλλά όταν ένα ελβετικό συνταξιοδοτικό ταμείο προσπάθησε να αποσύρει ένα μεγάλο ποσό χρημάτων από την τράπεζά του προκειμένου να το αποθηκεύσει σε χρηματοκιβώτιο η τράπεζα αρνήθηκε να παράσχει το μετρητό, σύμφωνα με τοπικά μέσα ενημέρωσης.

Αν αυτή η πρακτική διαδοθεί θα έχει μεγάλες οικονομικές επιπτώσεις. Αν οι τράπεζες δεν πληρώνουν στις κεντρικές τράπεζες επιτόκιο, δεν θα επηρεαστούν από περαιτέρω επίσημες μειώσεις επιτοκίων. Δεν θα έχουν έτσι πίεση να δανείσουν περισσότερα χρήματα. Ευτυχώς, για τις κεντρικές τράπεζες, η συσσώρευση μετρητού δημιουργεί άλλα κόστη.

Μέρος τους είναι η μεταφορά και αποθήκευση, αν και αυτά δεν είναι τα μεγαλύτερα προβλήματα.

Μέρος τους είναι η μεταφορά και αποθήκευση, αν και αυτά δεν είναι τα μεγαλύτερα προβλήματα.

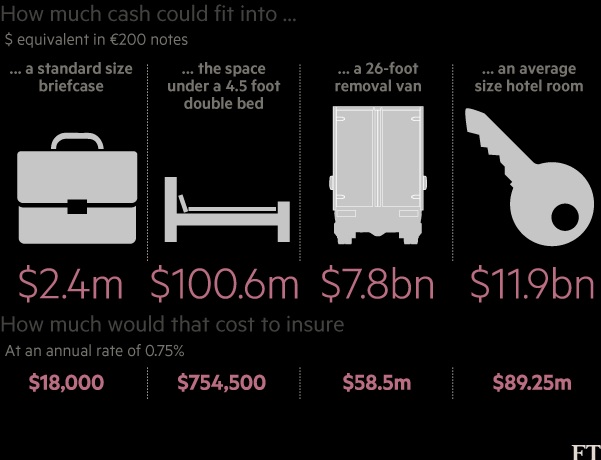

Μια ανάληψη μεγάλου ποσού μετρητών με μια κίνηση θα κρατούσε το κόστος μεταφοράς χαμηλά, ενώ η υψηλή ονομαστική αξία σε χαρτονομίσματα του ευρώ και του ελβετικού φράγκου σημαίνει ότι μεγάλα ποσά μπορούν να αποθηκευτούν σε μικρούς όγκους.

Ακόμα και όταν η ΕΚΤ σταματήσει να εκδίδει χαρτονομίσματα 500 ευρώ το 2018 και οι τράπεζες θα πρέπει να χρησιμοποιούν τα μικρότερα των 200 ευρώ υπάρχει αρκετός χώρος στα χρηματοκιβώτια, σύμφωνα με ιδιώτες τραπεζίτες.

Ληστές τραπεζών, σεισμοί και άλλες μη προβλεπόμενες καταστροφές, από την άλλη, είναι ένα πρόβλημα. Ή καλύτερα το ευαίσθητο θέμα να βρεθεί ασφαλιστής πρόθυμος να αναλάβει τέτοια ρίσκα ενώ χρεώνει λογικές αμοιβές.

«Κανείς δεν αποθηκεύει μεγάλες ποσότητες μετρητών για καιρό. Αυτή τη στιγμή το μετρητό έρχεται και φεύγει γρήγορα για τα ATMs», είπε ένας γερμανός τραπεζίτης που εξέτασε το κόστος μετατροπής σε μετρητά. Ο τραπεζίτης εκτίμησε ότι το κόστος ασφάλισης θα είναι πιθανά μεταξύ 0,5% και 1% της συνολικής αξίας των χαρτονομισμάτων που θα αποθηκευτούν. Αυτό θα είναι υψηλότερο από το κόστος των αρνητικών επιτοκίων της ΕΚΤ αλλά αντίστοιχο του -0,75% της Ελβετικής Κεντρικής Τράπεζας, που είναι από τα χαμηλότερα στον κόσμο.

Υπάρχει επίσης το θέμα του εάν οι ιδιωτικές τράπεζες θα μπορούσαν να αποθηκεύσουν μετρητό σε μεγάλη κλίμακα χωρίς την σιωπηρή αποδοχή της κεντρικής τους τράπεζας. Αν μια τράπεζα της ευρωζώνης ήθελε να μετατρέψει τα αποθεματικά της σε μετρητά το πρώτο βήμα είναι να επικοινωνήσει με την εθνική κεντρική τράπεζα στην οποία τηρείται ο λογαριασμός.

Κάθε μια εθνική κεντρική τράπεζα πρέπει να συμφωνήσει να ανταλλάξει το ηλεκτρονικό χρήμα με χαρτονομίσματα σε αξίες χαρτονομισμάτων που επιλέγονται από την τράπεζα.

Κάθε μια εθνική κεντρική τράπεζα πρέπει να συμφωνήσει να ανταλλάξει το ηλεκτρονικό χρήμα με χαρτονομίσματα σε αξίες χαρτονομισμάτων που επιλέγονται από την τράπεζα.

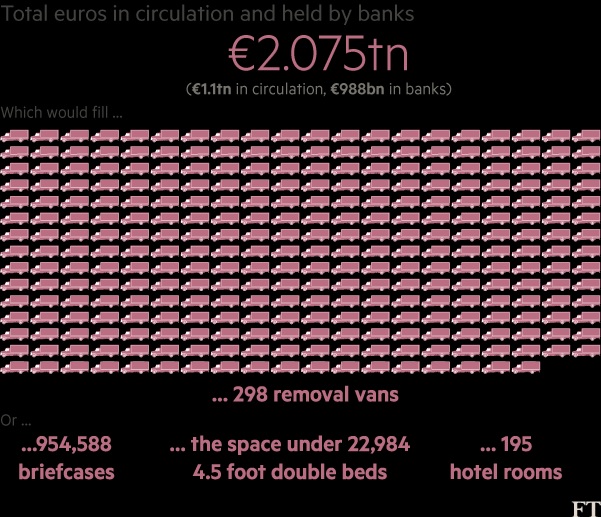

Αν αριθμός τραπεζών αποφασίσει να αποθηκεύσει μετρητά ο αριθμός των χαρτονομισμάτων σε κυκλοφορία θα εκτοξευτεί. Αυτή τη στιγμή υπάρχουν χαρτονομίσματα αξίας 1,087 τρισ. ευρώ σε κυκλοφορία.

Οι τράπεζες έχουν ανάλογο ποσό (988,1 δισ. ευρώ) που θα μπορούσαν να απαιτήσουν από την κεντρική τράπεζα.

Οι εθνικές κεντρικές τράπεζες αποθηκεύουν χαρτονομίσματα και η ΕΚΤ έχει σε εφαρμογή μέτρα να τα διαθέσει γρήγορα αν η ζήτηση αυξηθεί. Εκπρόσωπος της ΕΚΤ δήλωσε: «Να είστε σίγουροι ότι η ΕΚΤ και το ευρωσύστημα θα συνεχίσουν να κάνουν όλους τους απαραίτητους διακανονισμούς για να εξασφαλίσουν μια ομαλή διάθεση μετρητών ως μέσου πληρωμής και αποθήκευσης αξίας».

Ο γερμανός τραπεζίτης είπε ότι είναι απίθανο η αποθήκευση μετρητών να γίνει διαδεδομένη πρακτική. Αντίθετα, είναι ένας καλός τρόπος να καταχωρηθεί η διαμαρτυρία των τραπεζών αναφορικά με τις συνέπειες των αρνητικών επιτοκίων. «Θα είναι λογικό για δυο ή τρεις τράπεζες… για να κάνουν ξεκάθαρο ότι υπάρχει ένα κατώτατο όριο για τα επιτόκια», είπε. «Δεν νομίζω ότι Ελβετική Κεντρική Τράπεζα θα είναι σε θέση να κόψει ξανά τα επιτόκια χωρίς ασφαλιστικές και τράπεζες να προσπαθήσουν να αποθηκεύσουν μετρητά».

«[Αποθήκευση μετρητών] δεν είναι προς το συμφέρον κανενός. Θα κοστίσει στις τράπεζες πολλά και θα σημάνει ξεκάθαρα ότι οι κεντρικές τράπεζες δεν μπορούν στην πραγματικότητα να κάνουν τίποτα για να μειώσουν τα επιτόκια αυτή τη στιγμή. Κάθε πλευρά θέλει να το αποφύγει».

© The Financial Times Limited 2016. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία