Οι διαδοχικές στρατηγικές διάσωσης της Ελλάδας έχουν μέχρι τώρα αποτύχει να αντιμετωπίσουν αποτελεσματικά το πρόβλημα των τραπεζών-ζόμπι. Ο τραπεζικός τομέας της χώρας είναι εξαιρετικά συγκεντρωτικός, με το 90% των τραπεζικών περιουσιακών στοιχείων να κατέχεται από τέσσερις βασικούς παίκτες – την Alpha Bank, τη Eurobank, την Τράπεζα Πειραιώς και την Εθνική Τράπεζα. Και οι τέσσερις χρειάστηκε να ανακεφαλαιοποιηθούν το 2012, όταν η αναδιάρθρωση στο πλαίσιο του PSI μείωσε τα ποσά που διακατείχαν σε ομόλογα του ελληνικού δημοσίου. Τα κεφάλαια για να γίνει η ανακεφαλαιοποίησή τους δόθηκαν από τους πιστωτές της ευρωζώνης και το Διεθνές Νομισματικό Ταμείο μέσω του Ελληνικού Ταμείου Χρηματοπιστωτικής Σταθερότητας, μιας οικονομικής οντότητας που δημιουργήθηκε το 2010 για να διοχετεύσει κεφάλαια διάσωσης προς τις τράπεζες. Το ΤΧΣ κατέχει πλέον την πλειοψηφία των μετοχών και στις τέσσερις.

Ωστόσο, η ανακεφαλαιοποίησή τους δεν σήμαινε και αναδιάρθρωσή τους. Ούτε σήμανε διασφάλιση ορθών πρακτικών στη διαχείριση του ισολογισμού τους. Παρά το γεγονός ότι η γενεσιουργός αιτία της διάσωσης του 2012 ήταν το PSI, η επίδοσή τους είχε μειωθεί κατακόρυφα από το 2008 δημιουργώντας διαρκώς ελλείμματα περίπου από το 2010. Η μεγαλύτερη ετήσια απώλειά τους ήταν το 2012, αλλά η υποκείμενη μείωση της δυνατότητάς τους να αποφέρουν κέρδη στην πραγματικότητα είναι πολύ πιο επιβλαβής τόσο για τις ίδιες τις τράπεζες όσο και για την ελληνική οικονομία.

Η βασική εξήγηση για τα προβλήματα των τραπεζών είναι η έλλειψη ρευστότητας. Από το 2009, οι διαδοχικές υποβαθμίσεις της πιστοληπτικής ικανότητας τόσο των δικών τους ομολόγων όσο και του ελληνικού δημοσίου αύξησαν το κόστος χρηματοδότησής τους, την ίδια στιγμή που η φυγή των καταθέσεων αύξανε την ανάγκη τους για κάτι τέτοιο. Έχασαν την πρόσβαση στην αγορά το 2009 και από τότε έχουν βασιστεί εξ ολοκλήρου στη βοήθεια του ευρωσυστήματος, τόσο στη χρηματοδότηση από την Ευρωπαϊκή Κεντρική Τράπεζα όσο και στην έκτακτη παροχή ρευστότητας από την Τράπεζα της Ελλάδος (ELA). Από τον Μάρτιο του 2015, μόνο ο ELA είναι διαθέσιμος, και αυτός υπόκειται αυτή τη στιγμή σε περιορισμό από την ΕΚΤ.

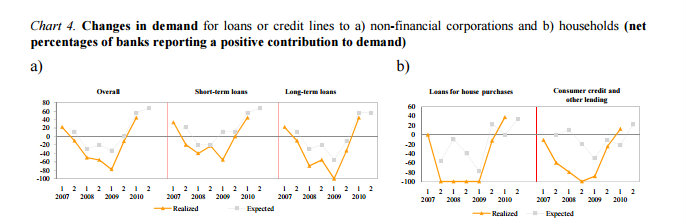

Η εξάρτηση των τραπεζών στη ρευστότητα από τον επίσημο τομέα καθιστά εύκολο να ισχυριστεί κανείς ότι τα προβλήματά τους οφείλονται στον περιορισμό της - αυτό που ο πρώην υπουργός Οικονομικών Γιάνης Βαρουφάκης ονόμασε ασφυξία. Ο περιορισμός της ρευστότητας αναγκάζει τις τράπεζες να αποφύγουν δραστηριότητες που θα μπορούσαν να δημιουργήσουν κενά χρηματοδότησης. Τα δάνεια, εκ της φύσεώς τους, δημιουργούν ένα τέτοιο κενό: αν οι τράπεζες δεν είναι πεπεισμένες ότι θα μπορέσουν να λάβουν χρηματοδότηση ικανή για να ισοσταθμίσουν την παροχή δανείων, δεν θα δανείσουν.

Αλλά ο περιορισμός της ρευστότητας δεν εξηγεί τα πάντα. Μια άλλη πλευρά του πράγματος, αυτή των ισολογισμών των τραπεζών, είναι επίσης υπεύθυνη για την πιστωτική ασφυξία. Από το 2009, τα μη εξυπηρετούμενα δάνεια έχουν αυξηθεί σημαντικά και τώρα αποτελούν τουλάχιστον το ένα τρίτο των ελληνικών τραπεζικών περιουσιακών στοιχείων. Ορισμένες εκτιμήσεις ανεβάζουν τον αριθμό μέχρι και στο 50%. Οι τράπεζες με υψηλά επίπεδα και αύξηση των μη εξυπηρετούμενων δανείων είναι απρόθυμες και συχνά ανίκανες να δανείσουν: η πρόληψη για την κάλυψη των υφιστάμενων δανειακών χαρτοφυλακίων δεσμεύει το κεφάλαιό τους.

Ο τραπεζικός δανεισμός των Ελλήνων έχει αρχίσει να μειώνεται κάπως το τρέχον έτος. Αυτό δεν είναι κάτι καινούριο. Κατά την περίοδο 2008-2009, για παράδειγμα, ο δανεισμός προς το εσωτερικό από την Εθνική Τράπεζα αυξήθηκε 9%. Όμως η εικόνα αυτή άλλαξε από το 2011 και μετά. Ο δανεισμός εκείνο το έτος μειώθηκε περισσότερο από 9%. Και παρά την αύξηση κεφαλαίου του 2012, πέφτει αδιάλειπτα έκτοτε. Για μια τράπεζα που υποτίθεται ότι έχει ικανή ρευστότητα, αυτό είναι κακή επίδοση όποιο πρότυπο κι αν πάρει κανείς ως μέτρο – κάτι το οποίο αντανακλάται σε ολόκληρο τον ελληνικό τραπεζικό τομέα. Πρόκειται για μια σοβαρή και παρατεταμένη πιστωτική κρίση.

Για μια σύγχρονη νομισματική οικονομία, ο μειωμένος τραπεζικός δανεισμός συνιστά μειωμένη κυκλοφορία χρήματος, γεγονός που στην περίπτωση της Ελλάδας επιτείνεται από τον περιορισμό της ρευστότητας εκ μέρους της ΕΚΤ καθώς κι από την παρατεταμένη σφιχτή νομισματική πολιτική. Οι τράπεζες φαίνεται να θεωρούν τους εαυτούς τους θύματα της ελληνικής ύφεσης, αλλά λόγω της προκυκλικής δανειοδοτικής συμπεριφοράς τους, στην πραγματικότητα αυτές είναι που την προκαλούν.

Όταν οι βρετανικές τράπεζες συμπεριφέρθηκαν με τον ίδιο τρόπο, οι οικονομικές επιδόσεις παρέμειναν απαρεγκλίτως χαμηλές. Η αιτία είχε τότε ορθώς ταυτοποιηθεί ως «οι τράπεζες δεν δανείζουν», και υπήρξαν μέτρα πολιτικής προκειμένου να αυξηθεί ο δανεισμός, με ποικίλους βαθμούς επιτυχίας. Αλλά αυτή η εξίσου σοβαρή πιστωτική ασφυξία στην Ελλάδα περνά απαρατήρητη. Οι άθλιες οικονομικές επιδόσεις της χώρας αποδίδονται εξ ολοκλήρου στη χλιαρή μεταρρυθμιστική αντίδραση του κράτους.

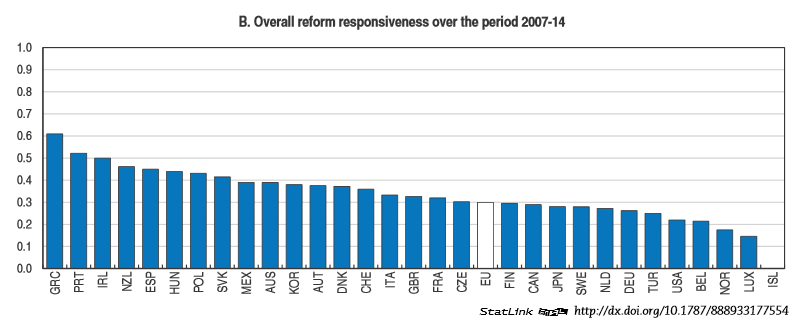

Εάν οι διαρθρωτικές μεταρρυθμίσεις ήταν το κλειδί για την αποκατάσταση της ανάπτυξης μετά από ένα σοκ, η Ελλάδα θα έπρεπε να πηγαίνει καλύτερα από οποιαδήποτε άλλη χώρα. Ο ΟΟΣΑ, στην έκθεσή του «Οδεύοντας προς την Ανάπτυξη 2015», έβαλε στη χώρα τον καλύτερο βαθμό στην «τάξη» όσον αφορά στην ανταπόκρισή της σε μεταρρυθμίσεις για την περίοδο 2007-2014:

Αλλά αντ' αυτού, η χώρα έχει υποστεί τη μεγαλύτερη και βαθύτερη ύφεση από οποιαδήποτε άλλη χώρα του ΟΟΣΑ από το Β΄Παγκόσμιο Πόλεμο και μετά. Εν τω μεταξύ, ελλειμματικές χώρες όπως οι ΗΠΑ και το Ηνωμένο Βασίλειο -οι οποίες δεν έχουν μόνο μεταρρυθμιστεί πολύ λιγότερο από την Ελλάδα, αλλά, σε αντίθεση με την Ελλάδα, εξακολουθούν να παράγουν σημαντικά πρωτογενή ελλείμματα- έχουν ανακάμψει.

Η πρόσφατη ανάκαμψη του Ηνωμένου Βασιλείου οφείλεται σε αναζωπύρωση της αγοράς ακινήτων κι υποστηρίζεται από πρωτοβουλίες για ενθάρρυνση του τραπεζικού δανεισμού, ιδίως από το πρόγραμμα για χρηματοδότηση δανείων από την Τράπεζα της Αγγλίας. Ο ρυθμός δημοσιονομικών μεταρρυθμίσεων ήταν χαλαρός, για να επιτραπεί στην οικονομία να αναπτυχθεί, αν και τώρα επιταχύνεται και πάλι. Και, το πιο σημαντικό απ' όλα, οι ρυθμιστικές αρχές ανάγκασαν τις τράπεζες να καθαρίσουν τους ισολογισμούς τους και να αυξήσουν τα επίπεδα του κεφαλαίου τους, δημιουργώντας έτσι χώρο, για να αυξηθεί ο δανεισμός.

Αντίθετα, δεν έχει γίνει καμία προσπάθεια για τη μεταρρύθμιση των ελληνικών τραπεζών. Πράγματι, η συνεχιζόμενη ύφεση αυξάνει τα επίπεδα των μη εξυπηρετούμενων δανείων τους ακόμα περισσότερο, αποδυναμώνοντας τη φερεγγυότητά τους και καθιστώντας ακόμη λιγότερο πιθανό ότι θα είναι σε θέση να παράσχουν στην οικονομία τα κεφάλαια που τόσο απεγνωσμένα χρειάζεται.

Η πρόταση διάσωσης που συμφωνήθηκε στη σύνοδο κορυφής της ευρωζώνης στις 12 Ιουλίου περιγράφει τη δυνατότητα αναδιάρθρωσης των ελληνικών τραπεζών. Περιλαμβάνει την εξής απαίτηση:

«Να αναληφθούν τα απαραίτητα βήματα για την ενδυνάμωση του χρηματοπιστωτικού τομέα, συμπεριλαμβάνοντας αποφασιστικές ενέργειες για τα μη εξυπηρετούμενα δάνεια και μέτρα για την ενδυνάμωση της διοίκησης του ΤΧΣ και των τραπεζών, ειδικότερα με την εξάλειψη κάθε δυνατότητας για πολιτική επιρροή, ιδιαίτερα σε ό,τι αφορά τις τοποθετήσεις προσωπικού».

Για το σκοπό αυτό, η ευρωπαϊκή οδηγία για την ανάκαμψη και εξυγίανση των τραπεζών πρέπει να ενταχθεί με συνοπτικές διαδικασίες στην ελληνική νομοθεσία, μαζί με ένα νέο αστικό κώδικα. Έτσι θα γίνει δυνατό τα μη εξυπηρετούμενα δάνεια να αφαιρεθούν από τους ισολογισμούς των τραπεζών. Η οδηγία προβλέπει ένα πλαίσιο για διαχωρισμό των περιουσιακών στοιχείων, δηλαδή τη διαίρεση των πιστωτικών ιδρυμάτων σε «καλές» και «κακές» τράπεζες, ενώ ο αστικός κώδικας θα επιτρέψει στις κατασχέσεις για ληξιπρόθεσμα δάνεια να επιταχυνθούν.

Σαφώς, το τελευταίο σημαίνει περισσότερο πόνο για τα νοικοκυριά και τις επιχειρήσεις βραχυπρόθεσμα, αλλά αν το αποτέλεσμα είναι η αποκατάσταση της υγείας των τραπεζών ώστε να είναι σε θέση να ξαναρχίσουν τη χορήγηση δανείων προς την πραγματική οικονομία, αυτό θα είναι ένα τίμημα που αξίζει τον κόπο. Η θεαματική ανάκαμψη της Λετονίας από την κατάρρευση του 2009 -η οποία ήταν ακόμα βαθύτερη από ό,τι στην Ελλάδα- οφειλόταν κατά κύριο λόγο στην αναβίωση του δανεισμού σε μεγάλο βαθμό αφού οι ως επί το πλείστον ξένες τράπεζές της εκκαθαρίστηκαν από τους ιδιοκτήτες τους.

Αλλά η εκκαθάριση των μη εξυπηρετούμενων δανείων από μόνη της δεν θα είναι αρκετή. Ο τοξικός εναγκαλισμός τραπεζών και ελληνικής κυβέρνησης πρέπει να σπάσει. Αυτό σημαίνει εκτεταμένη ανακεφαλαιοποίηση, ιδανικά με κεφάλαια από ιδιωτικές πηγές. Αν δεν υπάρξει επαρκές ιδιωτικό κεφαλαίο, το εργαλείο του bail-in που προβλέπεται από τον Ευρωπαϊκό Μηχανισμό Σταθερότητας είναι πιθανό να χρησιμοποιηθεί.

Αυτό θα σήμαινε, τουλάχιστον, bail-in στα ανασφάλιστα χρέη, και, ενδεχομένως, στα ανώτερα ακάλυπτα ομόλογα και στις ανασφάλιστες καταθέσεις. Το κόστος για την ελληνική οικονομία θα είναι σημαντικό, δεδομένου ότι οι ανασφάλιστες καταθέσεις περιλαμβάνουν το κεφάλαιο κίνησης των ήδη υπό πολιορκία επιχειρήσεων. Θα βοηθούσε αν ο ρυθμός δημοσιονομικής μεταρρύθμισης μπορούσε να χαλαρώσει κατά τη διάρκεια της αναδιάρθρωσης, ή αν αίρονταν οι έλεγχοι κεφαλαίων και οι περιορισμοί ρευστότητας. Δυστυχώς, λόγω των διαθέσεων των πιστωτών, τίποτα από όλα αυτά δε φαίνεται πιθανό.

Θα ήταν προς το συμφέρον όλων των εμπλεκομένων -μετόχων, πιστωτών και καταθετών- οι τράπεζες να αναδιαρθρωθούν χωρίς bail-in. Οι εκδόσεις δικαιωμάτων θα ήταν μια καλή αρχή, αλλά είναι απίθανο να είναι αρκετές. Μπορεί λοιπόν να δούμε περαιτέρω ενοποίηση σε έναν ήδη συγκεντρωτικό τομέα, αγορά από άλλες ευρωπαϊκές τράπεζες ή χρηματοπιστωτικά ιδρύματα, ή τη συμμετοχή από κεφάλαια private equity. Σύμφωνα με τον Γιώργο Κιντή της εταιρείας επενδύσεων Alcimos, υπάρχει σημαντική συσσωρευμένη ζήτηση στην Ελλάδα, ιδιαίτερα σε ακίνητα, η οποία θα μπορούσε να είναι ελκυστική σε επενδυτές που προτίθενται να αναλάβουν κινδύνους. «Η Ελλάδα είναι η μητέρα όλων των ευκαιριών αυτήν τη στιγμή», λέει.

Η αναδιάρθρωση των τραπεζών θα έπρεπε να αποτελεί κορυφαία προτεραιότητα για την κυβέρνηση. Εν συνέχεια, υπό την προϋπόθεση ότι θα διατηρηθεί η δημοσιονομική πειθαρχία και θα συνεχίσει να αποκλείεται ένα Grexit, ο δανεισμός και οι επενδύσεις θα επανέλθουν και οι καταθέσεις θα επιστρέψουν. Ο δρόμος για την ανάκαμψη της Ελλάδας είναι μέσω της τραπεζικής μεταρρύθμισης.

© The Financial Times Limited 2015. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία