Στα έξι χρόνια από την κατάρρευση της Lehman Brothers, οι διεθνείς αγορές είχαν μία και μόνο βεβαιότητα: Οι κεντρικές τράπεζες ήταν φίλοι τους, έτοιμοι να στηρίξουν και να αναπτύξουν τα απεριόριστα πυρομαχικά της μονοπωλιακής τύπωσης χρήματος.

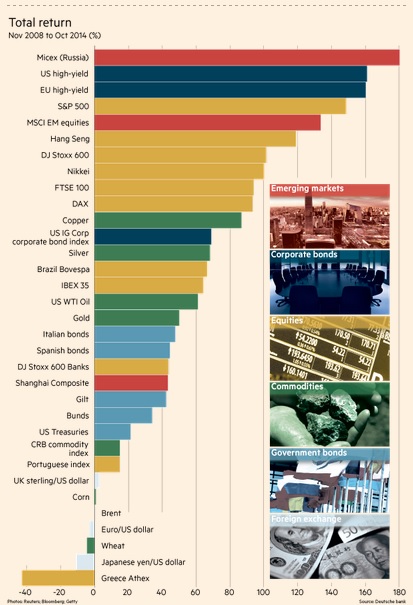

Η δύναμη των κινήσεων -ή απλώς και μόνο των υπονοούμενων- των κεντρικών τραπεζών ενέπνευσε εντυπωσιακά ράλι σε όλες τις αγορές. Από τον πάτο μετά την κρίση τον Μάρτιο του 2009, οι αμερικανικές μετοχές έχουν ξεπεράσει προηγούμενες κορυφές, με τον S&P 500 να έχει ενισχυθεί 170% και τον FTSE All-World 130% σε αυτό το διάστημα. Τα yields των ομολόγων, που κινούνται αντιστρόφως των τιμών, βούλιαξαν σε ιστορικά χαμηλά. Στην ηπειρωτική Ευρώπη, οι επενδυτές πληρώνουν για να δανείζουν βραχυπρόθεσμα τις κυβερνήσεις.

Ακόμη και στις περιόδους κρίσης της ευρωζώνης και γεωπολιτικής αστάθειας, οι επενδυτές θεωρούσαν τις κεντρικές τράπεζες άγκυρα σταθερότητας. Αλλά η αναμενόμενη λήξη του προγράμματος παροχής ρευστότητας QE της αμερικανικής Federal Reserve αυτόν τον μηνα θα σηματοδοτήσει τη στιγμή που η άγκυρα αρχίζει να σηκώνεται. Μολονότι η επιδείνωση της αμερικανικής οικονομίας μπορεί να υποχρεώσει τη Fed να επιστρέψει στο QE, το επόμενο βήμα της θα είναι πιθανότερα η αύξηση επιτοκίων, που παραμένουν μηδενικά επί έξι σχεδόν χρόνια. Η τελευταία φορά που αύξησε η Fed τα επιτόκια ήταν το 2006.

Η λήξη του QE αναστατώνει ήδη τις αγορές. Καθώς οι προοπτικές για τη διεθνή οικονομία επιδεινώνονται -το ΔΝΤ προειδοποίησε για μια νέα εποχή με μετριοπαθή ανάπτυξη- οι επενδυτές ετοιμάζονται για πιο δύσκολες ώρες. Ο παγκόσμιος δείκτης All-World Share Index έχει διολισθήσει 9% από τις αρχές Σεπτεμβρίου και τα yields στα αμερικανικά Treasuries βούλιαξαν κάτω από το 2%.

Η αβεβαιότητα για το τι θα συμβεί στη συνέχεια στη διεθνή οικονομία και στις αγορές επιβεβαιώνει ότι θα υπάρξουν κι άλλες αναταραχές. «Το τρέχον νομισματικό καθεστώς έχει γίνει σε όλους μας δεύτερη φύση και αν αλλάξει αυτό το καθεστώς, να μην εκπλαγούμε αν οι αρχικές αντιδράσεις είναι ακραίες», προειδοποιεί ο George Magnus, πρώην ανώτατος οικονομολόγος της UBS.

Το πώς θα αντιδράσουν οι αγορές θα καθορίσει και την επιτυχία ή όχι της πρωτοφανούς πιστωτικής επίθεσης των κεντρικών τραπεζών. Παράλληλα με τη Fed, η ΕΚΤ πλημμύρισε το πιστωτικό ζήτημα της ευρωζώνης με ρευστότητα και οι κεντρικές τράπεζες της Βρετανίας και της Ιαπωνίας εφάρμοσαν επιθετικά προγράμματα QE.

Ο στόχος ήταν να αποτραπεί η οικονομική καταστροφή και να διασφαλιστεί η καλή λειτουργία των αγορών. Μια σχετικά ήπια μετάβαση στην πιο ομαλή πιστωτική λειτουργία θα βοηθούσε τη διεθνή οικονομία αυξάνοντας την επενδυτική εμπιστοσύνη και επιτρέποντας στις αγορές να διοχετεύσουν χρήμα στην πραγματική οικονομία. Αλλά μια δύσκολη αλλαγή θα ανατρέψει την πρόοδο που έχει γίνει και θα πυροδοτήσει τον φόβο ότι τα QE κουκούλωσαν τη σοβαρή αδυναμία του συστήματος, οδήγησαν τις αγορές σε εξάρτηση από τη στήριξη των κεντρικών τραπεζών και δημιούργησαν τις συνθήκες για την επόμενη κρίση.

Η διαχείριση των σημείων καμπής στους κύκλους των επιτοκίων ποτέ δεν ήταν εύκολη υπόθεση. «Ιστορικά, οι αυξήσεις των αμερικανικών επιτοκίων πάντα προκαλούσαν αρνητικές αντιδράσεις στη διεθνή οικονομία. Η συμβουλή μου προς τους επενδυτές είναι: δέσατε τις ζώνες ασφαλείας σας», προειδοποίησε πρόσφατα ο Axel Weber, πρόεδρος της UBS και πρώην διοικητής της Bundesbank.

Το 1994, η ξαφνική μεγάλη αύξηση των αμερικανικών επιτοκίων προκάλεσε χάος στις αγορές ομολόγων. Η Fed έκτοτε έχει βελτιώσει τις επικοινωνιακές της ικανότητες και προχωράει τώρα με πολύ προσεκτικά βήματα, ενημερώνοντας άτυπα τις αγορές ότι η πρώτη αύξηση επιτοκίων απέχει τουλάχιστον έξι μήνες. Αλλά η πρόκληση που αντιμετωπίζει η Fed στην πλοήγηση της παγκόσμιας οικονομία στη μετά QE εποχή είναι ιδιαίτερα περίπλοκη.

Κατ' αρχάς, η παγκόσμια οικονομία βρίσκεται σε πολύ άβολη κατάσταση. Αν και η οικονομία των ΗΠΑ ανακάμπτει, η Ευρώπη πιθανόν πέφτει πάλι σε ύφεση και οι αναδυόμενες αγορές είναι εμφανώς ευάλωτες. Η χαλαρότερη πιστωτική πολιτική σε Ιαπωνία και ευρωζώνη θα μπορούσε να λειτουργήσει ως αντίβαρο στη σύσφιγξη της Fed, αλλά σίγουρα θα εκδηλωθούν βίαιες κινήσεις στις αγορές συναλλάγματος.

«Οπωσδήποτε υπάρχει κίνδυνος σοβαρών επιπλοκών σε αυτόν τον κόσμο των πολλών ταχυτήτων κεντρικών τραπεζών. Αν κρίνουμε από την Ιστορία, όταν γίνονται έντονες και ταχείες συναλλαγματικές προσαρμογές, σχεδόν πάντα κάτι θα σπάσει» δηλώνει ο Mohamed El-Erian, ανώτατος οικονομικός σύμβουλος της Allianz.

Επειδή τα επιτόκια είναι χαμηλά για τόσο μεγάλο διάστημα, ακόμη και μια μικρή αύξηση θα έχει πολύ μεγαλύτερη επίδραση απ' όσο στο παρελθόν. Επίσης το QE ίσως έχει αλλάξει τον τρόπο λειτουργίας των αγορών. Το τεράστιο μέγεθος των μηχανισμών των κεντρικών τραπεζών σημαίνει ότι συχνά αυτές οι ίδιες είναι οι αγορές, καθώς λειτουργούν ως οι πιο σημαντικοί δανειστές ή αγοραστές των ενεργητικών.

Καθώς θα αυξάνει τα επιτόκια, η Fed θα πρέπει να ανακτήσει τον έλεγχο στο κόστος δανεισμού. «Οι κεντρικές τράπεζες έχουν παρέμβει στο βασικό υδραυλικό σύστημα,» εξηγεί ο Manmohan Singh του ΔΝΤ. Η κεντρική τράπεζα είχε μπόλικο χρόνο να προετοιμαστεί και πλέον ερευνά νέους τρόπους για τον έλεγχο του κόστους δανεισμού. Αλλά η επικοινωνία με τις αγορές σίγουρα θα γίνει αρκετά τραυματική καθώς πλησιάζει η ώρα της αύξησης επιτοκίων.

«Η Fed, όπως και η Bank of England, θα χρειαστούν μεγάλες δεξιότητες για να καταστήσουν γνωστό αυτό που σκέφτονται στις αγορές –εφόσον βέβαια γνωρίζουν τι σκέφτονται», σχολιάζει ο κ. Magnus.

Ένας από τους στόχους του QE ήταν να ενθαρρυνθεί η ανάληψη κινδύνου για να τονωθεί η ανάπτυξη. Τον Ιούνιο, ωστόσο, η Bank for International Settlements, η κεντρική τράπεζα των κεντρικών τραπεζών, προειδοποίησε ότι οι αγορές «μέσα στην ευφορία τους έχουν αποκοπεί από την οικονομική πραγματικότητα».

Παραμένει πράγματι ασαφές σε ποιον βαθμό το QE έχει αλλάξει την επενδυτική συμπεριφορά. Ένα εντυπωσιακό στοιχείο στη φετινή χρονιά ήταν, μέχρι πριν από λίγες εβδομάδες, η απουσία μεταβλητότητας στις αγορές, σε περιόδους αυξημένης γεωπολιτικής έντασης -λόγω είτε της ρωσικής επέλασης στην Ουκρανία, είτε του χάους στο Ιράκ είτε των διαδηλώσεων στο Χονγκ Κονγκ. Μια εξήγηση είναι ότι οι αγορές μαγεύτηκαν και πίστεψαν ότι οι κεντρικές τράπεζες θα τρέχουν πάντα να τις σώζουν.

Οι επενδυτές έχουν συνηθίσει έναν κόσμο απεριόριστης ρευστότητας, προειδοποιεί ο κ. Magnus. «Όταν αλλάξει αυτό, θα αλλάξει και όλη η ψυχολογία των επενδύσεων».

Σε κάθε περίπτωση, επικρατεί ευρεία συμφωνία ότι η μεταβλητότητα στις αγορές θα αυξάνεται, καθώς θα πλησιάζει η στιγμή της αύξησης των αμερικανικών επιτοκίων.

Η αβεβαιότητα για το πώς θα αντεπεξέλθουν οι αγορές στην ανάκληση των προγραμμάτων παροχής ρευστότητας γίνεται ακόμη μεγαλύτερη γιατί συμπίπτει με την αναστάτωση που προκαλούν οι αλλαγές στο ρυθμιστικό πλαίσιο του διεθνούς χρηματοπιστωτικού συστήματος. Ο στόχος ήταν να αυξηθεί η ανθεκτικότητα του συστήματος, αλλά οι αλλαγές των κανόνων μπορεί να έχουν αιφνιδιαστικές επιπτώσεις.

Για παράδειγμα, για να είναι οι τράπεζες πιο ασφαλείς, οι dealers διατηρούν πλέον σχετικά λίγα «αποθέματα», δηλαδή πακέτα ομολόγων που έχουν στόχο να ανταποκριθούν ταχέως σε εντολές. Ως εκ τούτου, οι αγορές έχουν τώρα το ίδιο πρόβλημα που είχε η Lehman, ισχυρίζεται ο Alberto Gallo της RBS. Αν η εμπιστοσύνη εξαφανιστεί, θα επέλθει κραχ ρευστότητας.

Όταν οι εντάσεις αυξάνονται, οι απελπισμένοι πωλητές ίσως μπορούν να πωλούν μόνο εφόσον κατεβάσουν κάθετα τις τιμές - με επιπτώσεις χιονοστιβάδας. «Τα χαμηλά επιτόκια έχουν τροφοδοτήσει τις εκδόσεις ομολόγων, που κρύβουν κάθε είδους έκδοση στην αγορά - και αυτό μας ανησυχεί πολύ. Τι θα γίνει όταν τα επιτόκια ενισχυθούν και οι επενδυτές χρειαστεί να πωλήσουν ομόλογα; Χωρίς «μαξιλάρια» υπάρχει πιθανότητα ανώμαλων εξελίξεων στις τιμές» εξηγεί ο Richard Prager της BlackRock.

Η αίσθηση της νευρικότητας είναι εμφανής στις αγορές. Ο δείκτης μεταβλητότητας Vix έφτασε στα υψηλότερα επίπεδα από την κρίση της ευρωζώνης. Οι αγορές ακούν με μεγάλη ανησυχία τα σχόλια από τη Fed και άλλες κεντρικές τράπεζες, ελπίζοντας σε καθυστέρηση της αυστηρότερης πιστωτικής πολιτικής. Κάθε υπόνοια νέας χαλάρωσης εκλαμβάνεται θετικά, ακόμη κι αν τη συνοδεύει επιδείνωση της οικονομίας. Η υπόνοια που άφησε μέλος της Fed ότι δεν αποκλείεται νέος κύκλος QE κατάφερε πρόσφατα να εμπνεύσει μια βραχεία σταθεροποίηση.

Μια νέα πραγματικότητα ίσως ξημερώνει στις αγορές. Η μεταβλητότητα επέστρεψε και η σχέση τους με τις κεντρικές τράπεζες αλλάζει, με απρόβλεπτες επιπτώσεις.

© The Financial Times Limited 2014. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Η «10% συν 10%» υπόσχεση της Alpha Bank

Η «10% συν 10%» υπόσχεση της Alpha Bank Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας

Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας  Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου

Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο

Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο