Παρά τη μικρή αύξηση στις ανακοινώσεις συμφωνιών πρόσφατα και ορισμένες συζητήσεις που γίνονται για deals που βρίσκονται στα σκαριά, η συνολική δραστηριότητα εξαγορών και συγχωνεύσεων ήταν περιορισμένη κατά το μεγαλύτερο μέρος των τελευταίων δυο ετών.

Αποδίδουμε την μειούμενη δραστηριότητα στην επιβράδυνση της αμερικανικής οικονομίας και στην αβεβαιότητα αναφορικά με τη στάση της Federal Reserve για τα επιτόκια. Επιπλέον, το ρυθμιστικό περιβάλλον συνεχίζει να αποτελεί βαρίδι.

Σε τέτοια αβέβαια μακροοικονομικά καθεστώτα, οι ομάδες management μπορεί να μπουν στον πειρασμό να προωθήσουν αλλαγές προβαίνοντας σε συμφωνίες με εταιρείες που είναι όμοιες σε μέγεθος, τις λεγόμενες «συγχωνεύσεις ίσων».

Ορίζουμε αυτές τις συμφωνίες ως εκείνες μεταξύ δυο εταιρειών εντός του 20% της κεφαλαιοποίησης της αγοράς ή της επιχειρηματικής αξίας (συμπεριλαμβανομένου του καθαρού χρέους) της κάθε μιας. Καθώς τείνουν να είναι συμφωνημένα deals, μπορεί να θεωρηθούν από το management ως λιγότερο ριψοκίνδυνα στην υλοποίηση.

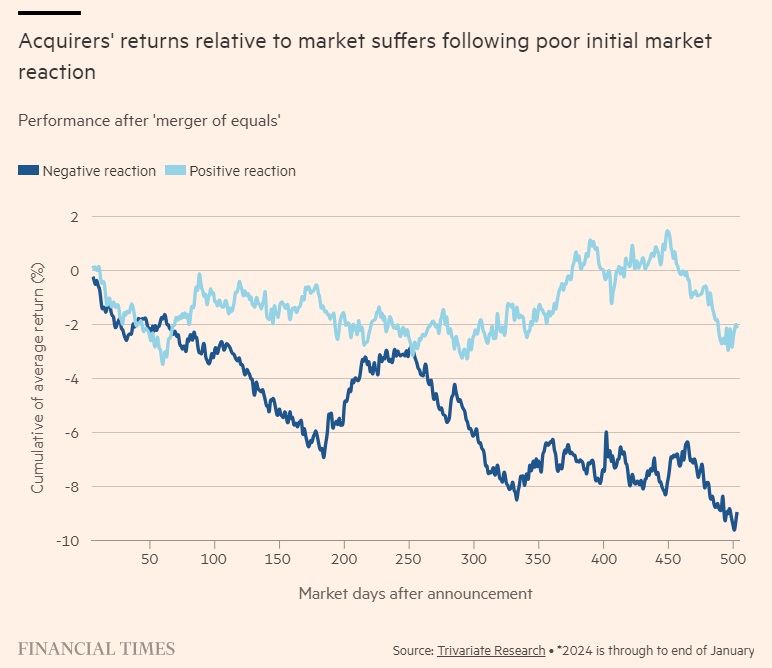

Αυτό όμως δεν ισχύει πάντα. Κάποια από αυτά τα deals ανακοινώνονται, αλλά δεν κλείνουν γρήγορα για ρυθμιστικούς λόγους, όπως συνέβη με τη σχεδιαζόμενη ένωση των JetBlue Airways και Spirit Airlines. Και το ιστορικό των τελευταίων 20 ετών δείχνει πως οι επενδυτές πρέπει να είναι επιφυλακτικοί αναφορικά με τις προοπτικές για συγχωνεύσεις ίσων. Μετά την ανακοίνωση μιας συμφωνίας ίσων, η τιμή των μετοχών του μέσου αγοραστή υστερεί έναντι των αντίστοιχων εταιρειών του κλάδου κατά περισσότερο από 7 ποσοστιαίες μονάδες αθροιστικά τα επόμενα δυο χρόνια. Μια καλή στρατηγική για τους επενδυτές θα μπορούσε να είναι να πουλήσουν τις μετοχές του αγοραστή την ημέρα της ανακοίνωσης του deal.

Οι ομάδες management και τα συμβούλια μπορεί να δελεαστούν να συνδυάσουν τη δική τους εταιρεία με μια εταιρεία παρόμοιας κλίμακας για διάφορους λόγους, συμπεριλαμβανομένης της πιθανότητας καλύτερης τιμολόγησης, των ευκαιριών cross-selling ή της μείωσης του κόστους.

Οι περισσότερες συγχωνεύσεις ίσων στις ΗΠΑ τα τελευταία 20 χρόνια αφορούσαν σε μεσαίες ή μικρές εταιρείες, και μόλις μια χούφτα εταιρειών mega ή μεγάλης κεφαλαιοποίησης. Είναι δυο φορές πιο πιθανό πως μια λεγόμενη μετοχή αξίας –μια μετοχή που διαπραγματεύεται με χαμηλή αποτίμηση σε σύγκριση με τα περιουσιακά της στοιχεία ή τις θεμελιώδεις επιδόσεις της- θα στοχεύσει σε μια συγχώνευση ίσων, απ’ ότι μια μετοχή ανάπτυξης που έχει κέρδη πάνω από τον μέσο όρο της αγοράς.

Το 95% των συγχωνεύσεων ίσων είναι στον ίδιο κλάδο, με τους πιο συνηθισμένους τομείς να είναι αυτοί των financials, της ενέργειας, των μη ουσιωδών αγαθών και υπηρεσιών, και της υγείας. Οι εταιρείες χαμηλότερης ποιότητας –τις οποίες ορίζουμε με βάση ένα εύρος παραγόντων όπως οι πληρωμές μερισμάτων, η κερδοφορία και οι μετρήσεις πιστωτικών κινδύνων- τείνουν να εμπλέκονται περισσότερο σε συγχωνεύσεις ίσων, με μόνο 40 εταιρείες τις οποίες αξιολογούμε ως υψηλής ποιότητας να έχουν εμπλακεί σε τέτοιες συγχωνεύσεις τα τελευταία 20 χρόνια.

Υπάρχει μια ασυμμετρία στην επακόλουθη επίδοση των μετοχών μετά την πρώτη εβδομάδα διαπραγμάτευσης μετά την ανακοινωθήσα συγχώνευση ίσων. Αν η αρχική αντίδραση της αγοράς στην ανακοίνωση δεν είναι καλή την πρώτη εβδομάδα, τότε η μετοχή της απορροφούμενης εταιρείας υφίσταται άλλη μια υποαπόδοση 10 ποσοστιαίων μονάδων έναντι του κλάδου κατά μέσο όρο τα επόμενα δυο χρόνια. Ωστόσο, αν υπάρξει θετική αντίδραση την πρώτη εβδομάδα, δεν υπάρχουν υπερβάλλουσες αποδόσεις σε σχέση με την αγορά τα επόμενα δυο χρόνια κατά μέσο όρο.

Αν εταιρείες εξετάζουν συγχώνευση ίσων, ή οι επενδυτές εξετάζουν το ενδεχόμενο αγοράς των μετοχών του αγοραστή, υπάρχουν τρία βασικά πράγματα που πρέπει να εκτιμηθούν. Πρώτον, οι εταιρείες υψηλής ποιότητας δεν θα πρέπει να συνδυάζονται με άλλες εταιρείες, καθώς συχνά το θεμελιώδες τους πλεονέκτημα διαβρώνεται από την λανθασμένη διαχείρισή του από μια εταιρεία όμοιου μεγέθους. Κατά μέσο όρο, μια εταιρεία υψηλής ποιότητας που στοχεύεται σε μια συγχώνευση ίσων, υστερεί έναντι του κλάδου κατά 20% τα επόμενα δυο χρόνια σε σχετική βάση.

Δεύτερον, η χρηματοοικονομική ευρωστία έχει σημασία, όπως φαίνεται από την επίδοση των αγοραστών με ισχνές αποδόσεις ελεύθερων ταμειακών ροών –το ποσό των ελεύθερων ταμειακών ροών που δημιουργείται ανά μετοχή ως ποσοστό της τιμής μετοχής. Η επακόλουθη επίδοση τέτοιων αγοραστών είναι σημαντικά κατώτερη αυτών του κορυφαίου τρίτου εταιρειών που κατατάσσονται με βάση την απόδοση των ελεύθερων ταμειακών ροών. Η ισχνή κερδοφορία είναι επίσης ένα προειδοποιητικό σημάδι, με τους αγοραστές στο κατώτερο τρίτο των μικτών περιθωρίων να εμφανίζουν επίδοση 8 έως 10 ποσοστιαίων μονάδων χειρότερη απ’ ότι πιο κερδοφόροι αγοραστές τα επακόλουθα δυο χρόνια.

Τρίτον, όσο μεγαλύτερη «ιδιοσυγκρασία» έχει μια μετοχή συγκριτικά με την υπόλοιπη αγορά πριν την ανακοίνωση του deal, τόσο χαμηλότερη είναι η πιθανότητα οι επιχειρηματικές συνέργειες και οικονομίες κλίμακας να βοηθήσουν την επιχειρηματική δραστηριότητα, με αποτέλεσμα μια δραστικά χειρότερη υποαπόδοση – πολύ χειρότερη κατά μέσο όρο από την ισχνή απόδοση ελεύθερων ταμειακών ροών ή τα χαμηλά μικτά περιθώρια.

Εδώ μια διαφορετική ομάδα management μπορεί να μην κατανοεί πώς να μεγιστοποιήσει την κουλτούρα, τα περιουσιακά στοιχεία ή τις ιδιαιτερότητες μιας επιχείρησης και να υποθέσει συνέργειες που κατά μέσο όρο καταστρέφουν τα θετικά του περιουσιακού στοιχείου που ευελπιστούν να βελτιστοποιήσουν. Γενικά, δεν θα συμβουλεύαμε μια εταιρεία να αγοράσει μια άλλη όμοιου μεγέθους και θα συστήναμε στους επενδυτές να είναι προσεκτικοί σε ό,τι αφορά τις δυνατότητες για συνέργειες σε τέτοια deals.

* Ο συγγραφέας του άρθρου είναι ιδρυτής και διευθύνων σύμβουλος της Trivariate Research

© The Financial Times Limited 2024. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς