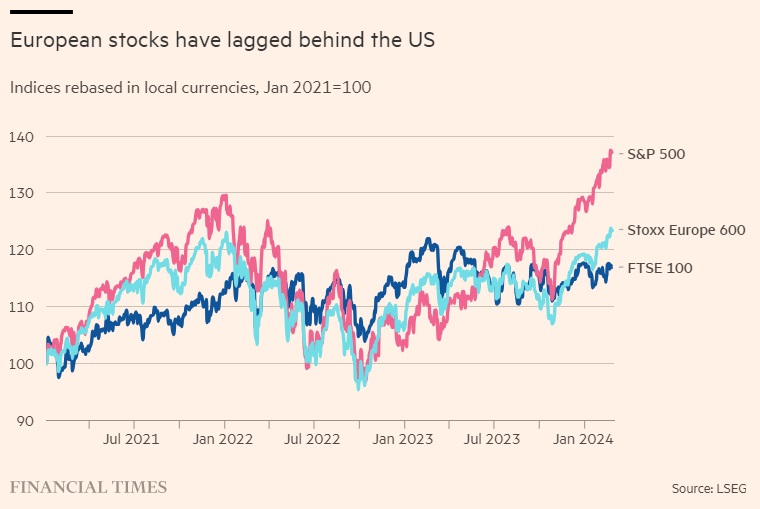

Το ρεκόρ του S&P 500 στην αρχή του έτους ακολούθησε αυτή την εβδομάδα ο Stoxx Europe 600, που άγγιξε υψηλό όλων των εποχών και ξεπέρασε την προηγούμενη κορυφή του, που είχε καταγράψει τον Ιανουάριο του 2022.

Οσοι παρακολουθούν τα χρηματιστήρια έχουν συνηθίσει οι ευρωπαϊκές μετοχές να κατευθύνονται σε ορόσημα από τους ταχέως αναπτυσσόμενους αμερικανικού δείκτες. Μεταξύ του 2009 και του 2023, τα αθροιστικά κέρδη του S&P 500 ήταν πέντε φορές αυτά του Euro Stoxx 50, ενός δείκτη blue chip της ευρωζώνης, σε όρους τοπικού νομίσματος.

Οι επιχειρήσεις εξακολουθούν να ονειρεύονται εισαγωγή στη Νέα Υόρκη, όχι στο Παρίσι ή το Άμστερνταμ. Οι αμερικανικές αγορές μετοχών είναι πιο βαθιές και έχουν μεγαλύτερη ρευστότητα, οι επενδυτές τείνουν να αποστρέφονται λιγότερο το ρίσκο και οι κανονισμοί είναι λιγότερο επαχθείς.

Εντούτοις, οι fund managers εξακολουθούν να διαισθάνονται μια αγοραστική ευκαιρία. Οι ευρωπαϊκές μετοχές τελούν υπό διαπραγμάτευση κοντά σε έκπτωση-ρεκόρ έναντι των αμερικανικών μετοχών, όπου ο ισχυρότερος τεχνολογικός τομέας καθοδηγεί την άνοδο των τιμών μετά την παγκόσμια χρηματοπιστωτική κρίση.

Οι ευρωπαϊκές τράπεζες επίσης αναμένεται να επιστρέψουν πάνω από 120 δισ. ευρώ στους μετόχους μέσω επαναγορών και μερισμάτων, μετά τα μεγάλα κέρδη που είχαν από τα υψηλά επιτόκια. Και ενώ η ευρωζώνη υποφέρει από την ισχνή οικονομική ανάπτυξη, η αποκλιμάκωση του σοκ από τις τιμές ενέργειας και η προοπτική μείωσης επιτοκίων από την Ευρωπαϊκή Κεντρική Τράπεζα μπορεί να στηρίξουν τους επενδυτές.

Η ευρωπαϊκή αγορά προσφέρει κάτι διαφορετικό. Έχει ένα εύρος αμυντικών και αναπτυξιακών μετοχών, συμπεριλαμβανομένων τραπεζών, φαρμακευτικών και επιχειρήσεων λιανικού εμπορίου ειδών πολυτελείας. Τα «Granolas», ένα ακρωνύμιο που βγήκε πρόσφατα για τις 11 ευρωπαϊκές μετοχές με τις καλύτερες επιδόσεις, περιλαμβάνουν τον παγκόσμιο ηγέτη της αγοράς φαρμάκων κατά της παχυσαρκίας, Novo Nordis, την εταιρεία τεχνολογίας chip ASML και τον κολοσσό των τροφίμων Nestle. Έχουν ισοφαρίσει τις συνολικές αποδόσεις των «Υπέροχων Επτά» τεχνολογικών μετοχών της Wall Street από τις αρχές του 2021. Αν και οι «Granolas» κυριαρχούν στις ευρωπαϊκές αγορές στον ίδιο βαθμό που κυριαρχούν στις ΗΠΑ οι Apple, Amazon και Nvidia, ωστόσο είναι μια πιο ποικιλόμορφη ομάδα.

Αυτό σημαίνει πως οι ευρωπαϊκές εταιρείες μπορεί να αποτελούν σημαντικό στοιχείο διαφοροποίησης στα χαρτοφυλάκια. Τείνουν, επίσης, να είναι και πιο παγκόσμιες. Γύρω στο 60% των πωλήσεων των ευρωπαϊκών εταιρειών είναι εκτός Ευρώπης, ενώ πολλές αμερικανικές εταιρείες είναι πιο επικεντρωμένες στις εγχώριες αγορές. Οι επενδυτές σπεύδουν σε μετοχές ευρωπαϊκών ειδών πολυτελείας με έκθεση στην Κίνα, για παράδειγμα, καθώς κλιμακώνονται οι εντάσεις μεταξύ της Ουάσιγκτον και του Πεκίνου.

Ωστόσο, οι αγορές μετοχών της ΕΕ μπορούν και πρέπει να προσπαθήσουν να είναι κάτι περισσότερο από απλώς μια εναλλακτική έναντι των αμερικανικών τεχνολογικών μετοχών. Οι εταιρείες εξαρτώνται υπερβολικά από τις τράπεζες για χρηματοδότηση. Μια μεγαλύτερη, βαθύτερη και πιο ενοποιημένη ευρωπαϊκή αγορά μετοχών θα βοηθούσε τις επιχειρήσεις της να αναπτυχθούν και να απορροφήσουν καλύτερα τα κόστη, και να «ξεκλειδώσουν» την οικονομική ανάπτυξη σε όλη την ευρωπαϊκή ήπειρο.

Πρώτον, η ΕΕ πρέπει να επισπεύσει τις μακροχρόνιες προσπάθειές της να συγκεντρώσει τις κατακερματισμένες κεφαλαιαγορές της. Έχει πολυάριθμα χρηματιστήρια, οίκους εκκαθάρισης και ένα μωσαϊκό εθνικών νομοθεσιών για τις κινητές αξίες.

Η εναρμόνιση θα μπορούσε να «ξεκλειδώσει» τρισεκατομμύρια ευρώ σε βαθύτερες και πιο ρευστές δεξαμενές κεφαλαίου, που θα μπορούσαν να υποστηρίξουν τις αποτιμήσεις των μετοχών και να προσελκύσουν δραστηριότητα σε επίπεδο IPO.

Δεύτερον, το μπλοκ των 27 χωρών χρειάζεται να κινητοποιήσει περισσότερη από την οικονομική της δύναμη πυρός από τα συνταξιοδοτικά ταμεία και τους λιανικούς επενδυτές. Τα ευρωπαϊκά νοικοκυριά διατηρούν το ένα τρίτο των χρηματοοικονομικών τους περιουσιακών στοιχείων σε μετρητά, όπως εκτιμά το think tank New Financial. Επιπλέον ποσό 1,8 τρισ. ευρώ -το 11% του ΑΕΠ της ΕΕ- θα μπορούσαν να παραχθούν αν αύξαναν την κατανομή σε κεφαλαιακές επενδύσεις κατά 5 ποσοστιαίες μονάδες, προσθέτει.

Τρίτον, πρέπει να ανανεώσει την εικόνα. Το μπλοκ έχει μια φήμη μεταξύ των επενδυτών ότι είναι υπερβολικά ρυθμισμένο και ακατάλληλο για startups που ψάχνουν να επεκταθούν. Αλλά δημιουργεί καινοτόμες επιχειρήσεις. Mόλις αυτή την εβδομάδα, η Microsoft έκλεισε συμφωνία συνεργασίας με τη Mistral, μια γαλλική startup στον τομέα της τεχνητής νοημοσύνης. Μια καλύτερα συνδεδεμένη ευρωπαϊκή αγορά θα συνέβαλε επίσης στη μείωση της γραφειοκρατίας, ενώ θα απελευθέρωνε κεφάλαια για τις startups.

Με τις απαιτήσεις της κλιματικής αλλαγής και του τεχνολογικού ανταγωνισμού, οι Βρυξέλλες παραμένουν δεσμευμένες στην ιδέα της ένωσης των κεφαλαιαγορών. Αλλά η πολιτική συνεχίζει να δημιουργεί κωλύματα.

Οι Eυρωπαίοι ηγέτες αγωνίζονται να συμφωνήσουν στους όρους και στις προϋποθέσεις. Μέχρι να το κάνουν αυτό, τα ευρωπαϊκά χρηματιστήρια μετοχών θα παραμείνουν στη σκιά της Αμερικής -και πολύ κάτω από τις δυνατότητές τους.

© The Financial Times Limited 2024. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία