Tα στοιχεία της γερμανικής N26, που δραστηριοποιείται και στην Ελλάδα με περίπου 50.000 πελάτες στον τομέα των ψηφιακών πληρωμών, είναι ενδεικτικά για τις αλλαγές που έφερε η πανδημία.

Όπως αναφέρουν από την N26, το ξέσπασμα του κορωνοϊού έπιασε τον κόσμο εξ απροόπτου και τα μέτρα παραμονής στο σπίτι και του social distancing άλλαξαν ριζικά τον τρόπο που αλληλεπιδρούμε με τους ανθρώπους και τα οικονομικά μας. Τα τελευταία χρόνια, η συμπεριφορά των ανθρώπων (ιδιαίτερα των Millennials και της Γενιάς Z) μετατοπίζεται όλο και περισσότερο προς τη χρήση τηλεφώνων και κινητών συσκευών. Οι baby boomers, άτομα ηλικίας άνω των 60 ετών, έχουν αρχίσει να κατανοούν όλο και περισσότερο τον ψηφιακό κόσμο και πλέον αποτελούν μία από τις ταχύτερα αναπτυσσόμενες ομάδες σε σχέση με τις αγορές ηλεκτρονικού εμπορίου.

Τα στοιχεία της N26 αποκαλύπτουν ότι ο αριθμός αναλήψεων από τα ATM στην Ευρώπη μειώθηκε περισσότερο από 50% κατά τη διάρκεια της πανδημίας, σε όλες τις ηλικιακές ομάδες. Ο Covid-19 ώθησε τους ανθρώπους να στραφούν προς τις ανέπαφες πληρωμές, έναν πιο ασφαλή τρόπο, ώστε να αποφύγουν τα «βρώμικα μετρητά». Οι ανέπαφες πληρωμές «προωθούν την ασφάλεια, την υγεία, την απλότητα και την υπευθυνότητα και είναι γεγονός ότι οι άνθρωποι αγαπούν την ταχύτητα, την ευκολία και την άνεση να πληρώνουν χωρίς να ψάχνουν μετρητά ή κάρτες σε ένα πορτοφόλι».

«Σε σχέση με την προηγούμενη χρονιά έχουμε δει μια άνοδο της τάξης του 60% για τις πληρωμές μέσω Google Pay και 43% μέσω Apple Pay σε όλη την Ευρώπη», αναφέρουν από την N26. Επίσης, σύμφωνα με την έρευνα της εταιρείας συμβούλων / ελεγκτών Deloitte, το 41% των τραπεζών αύξησαν το όριο των ανέπαφων πληρωμών.

Οι άνθρωποι, όμως, δεν απομακρύνονται μόνο από τα μετρητά. Ψωνίζουν επίσης κυρίως διαδικτυακά, με τις δαπάνες ηλεκτρονικού εμπορίου να αυξάνονται κατά 20% από την προ-Covid εποχή και με την ταχύτερη ανάπτυξη να παρατηρείται στις ηλικιακές ομάδες 50+ (29%).

Η N26 «πιστεύει στη δημιουργία μιας τραπεζικής εμπειρίας, η οποία είναι εύκολη, άνετη και χωρίς κόπο, την οποία ο σύγχρονος καταναλωτής αγαπά να εφαρμόζει».

Όσοι θεωρούν πως οι εξελίξεις θα επιταχυνθούν υποστηρίζουν πως «διανύουμε μια εποχή, όπου το τραπεζικό σύστημα χωρίς υποκαταστήματα είναι πιο επίκαιρο και αναγκαίο από ποτέ. Η τρέχουσα παγκόσμια πανδημία έχει αποκαλύψει τις ανεπάρκειες της παραδοσιακού τραπεζικού συστήματος. Καθώς τα μέτρα κοινωνικής απόστασης ανάγκασαν τις τραπεζικά καταστήματα να κλείσουν, οι καταναλωτές στράφηκαν σε λύσεις ψηφιακής τραπεζικής».

Αναγκαζόμαστε, λοιπόν, ουσιαστικά να μείνουμε σπίτι κι έτσι η δυνατότητα να διαχειριστούμε τα οικονομικά μας από το σπίτι έχει γίνει πλέον απαραίτητη. Γιατί, λοιπόν, να μη στραφούμε στην ψηφιακή τραπεζική; Είναι άμεση, χωρίς χαρτιά και την ταλαιπωρία της γραφειοκρατίας. Μπορεί κάποιος να δημιουργήσει έναν λογαριασμό σε λίγα μόλις λεπτά μέσω του smartphone του, χωρίς να χρειάζεται να επισκεφθεί ένα υποκατάστημα τράπεζας εν μέσω της πανδημίας. Ήδη, λένε στη Ν26, «βλέπουμε τους πελάτες να στρέφονται σε ψηφιακές εναλλακτικές και αυτό αντικατοπτρίζεται στην πελατειακή μας βάση - με το ενδιαφέρον, την υιοθέτηση και τη δραστηριότητα να αυξάνονται σε όλα τα δημογραφικά μεγέθη. Αναμένουμε ότι η τάση αυτή θα συνεχίσει να επιταχύνεται, καθώς όλο και περισσότεροι άνθρωποι κάνουν τις τραπεζικές τους συναλλαγές από το σπίτι μέσω των κινητών τους τηλεφώνων και αυτή η συνήθεια γίνεται μέρος της καθημερινής τους ρουτίνας».

Η κατάσταση στην Ε.Ε.

Πρόσφατα η πρόεδρος της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) Christine Lagarde ανέφερε, σε ομιλία της, πως καταγράφονται πλέον δύο τάσεις στις πληρωμές. Η πρώτη είναι η επιτάχυνση της στροφής προς τις ψηφιακές πληρωμές λόγω της πανδημίας και της έκρηξης του ηλεκτρονικού εμπορίου, που αυξήθηκε κατά σχεδόν 30% σε όρους όγκου συναλλαγών στην Ευρωζώνη στο διάστημα Φεβρουαρίου – Ιουνίου και γνωρίζει νέα άνθηση λόγω της δεύτερης καραντίνας των τελευταίων εβδομάδων.

Οι πωλήσεις ηλεκτρονικών καταστημάτων στην Ευρωζώνη διπλασιάστηκαν την τελευταία εξαετία. Ακόμα μεγαλύτερη ήταν η στροφή προς τις ανέπαφες (contactless) πληρωμές στα φυσικά καταστήματα, με τις τράπεζες (και τις ελληνικές) να αυξάνουν τα όρια ανέπαφων συναλλαγών στα 50 ευρώ (από τα 25).

Η δεύτερη τάση που επισήμανε η Lagarde, είναι η ένταση του ανταγωνισμού και η δημιουργία παγκόσμιων σχημάτων στη διαχείριση ηλεκτρονικών πληρωμών, με την πρόεδρο της ΕΚΤ να τονίζει πως η Ευρώπη πρέπει να μη χάσει το τρένο και σε αυτή την παγκόσμια τεχνολογική μάχη. Όπως εξήγησε, όσο περισσότερους χρήστες έχει ένα σύστημα πληρωμών, τόσο πιο ελκυστικό γίνεται, η κλίμακα μετράει, με αποτέλεσμα να οδηγούμαστε πανευρωπαϊκά και διεθνώς σε ολοένα και λιγότερους ομίλους ηλεκτρονικών πληρωμών.

Η αμερικανική Paypal είναι κυρίαρχος των πληρωμών μέσω Διαδικτύου, ενώ οι Visa και Mastercard διαχειρίστηκαν περισσότερο από τα δύο τρίτα των συναλλαγών με κάρτες στην Ευρώπη το 2018. Πρόσφατα η Google Pay έκανε την είσοδό της σε πολλές αγορές της Γηραιάς ηπείρου, μεταξύ των οποίων και στην Ελλάδα, σε συνεργασία με διαχειριστές καρτών και άλλες εταιρείες ηλεκτρονικών πληρωμών.

Πριν από λίγους μήνες ο Jamie Dimon, επικεφαλής της JP Morgan, δήλωσε πως «ο νέος ανταγωνισμός για τις τράπεζες είναι οι Apple, Amazon, Google, Wechat και AliPay» και προανήγγειλε «δημιουργικές εξαγορές» της αμερικανικής τράπεζας στο χώρο του FinTech ακολουθώντας τον δρόμο ανταγωνιστών όπως η Morgan Stanley, που δαπάνησε 13 δισ. δολ. για την εξαγορά της «e-trade».

«Οι τάσεις συγκέντρωσης θα ενταθούν», λέει ο κ. Espen Tranoy, διευθύνων σύμβουλος της New SIA Greece. «Εφαρμόζονται νέοι κανονισμοί, όπως το GDPR, οι χάκερς εξελίσσονται, με αποτέλεσμα να απαιτούνται πολύ μεγάλες επενδύσεις σε συστήματα ασφαλείας και για την προσαρμογή στις απαιτήσεις των οδηγιών για τα προσωπικά δεδομένα. Γι’ αυτό τον λόγο και επειδή οι τιμές ανά συναλλαγή πιέζονται, χρειάζεσαι μεγάλους όγκους. Επιπλέον απαιτούνται πολύ ισχυρά data centers που σε ορισμένες περιπτώσεις πρέπει να είναι σε κάποιες χώρες λόγω των απαιτήσεων για το πού πρέπει να είναι αποθηκευμένα τα δεδομένα κ.ά. Γι’ αυτό χρειάζεσαι μέγεθος. Η συγκέντρωση στον κλάδο βρίσκεται σε εξέλιξη τα τελευταία 15 χρόνια, αλλά όχι με τους ταχείς ρυθμούς που βλέπουμε σήμερα».

«Πιστεύω πως θα υπάρξει ακόμα μεγαλύτερη συγκέντρωση στην αγορά των ηλεκτρονικών πληρωμών ώστε να εξασφαλιστούν οικονομίες κλίμακος, χαμηλότερα κόστη ανά συναλλαγή, την ασφάλεια και την κάλυψη των ρυθμιστικών απαιτήσεων». Από την άλλη πλευρά, προσθέτει ο επικεφαλής της New SIA Greece, «χρειαζόμαστε και τις μικρότερες εταιρείες, γιατί προσφέρουν καινοτομικές λύσεις που έχει ανάγκη η αγορά. Οι τράπεζες μπορούν να απευθυνθούν σε εταιρείες όπως εμείς και να πάρουν λύσεις, αλλά πάντα υπάρχει κάποιος μικρότερος ανταγωνιστής μας που μπορεί να το κάνει ταχύτερα και καλύτερα». Ωστόσο, πιστεύει πως «τελικά είναι θετικό το γεγονός πως επενδύονται χρήματα γιατί έτσι έρχεται και η καινοτομία στα συστήματά μας, στα συστήματα των τραπεζών και δημιουργείται μεγαλύτερος ανταγωνισμός στην αγορά».

Στοιχεία της εταιρείας συμβούλων / ελεγκτών KPMG δείχνουν το ενδιαφέρον των επενδυτών για τις εταιρείες που δραστηριοποιούνται στο οικοσύστημα των ηλεκτρονικών συναλλαγών (FinTech). Το 2019 πραγματοποιήθηκαν διεθνώς συμφωνίες 120 δισ. δολαρίων που συνδέονται με το FinTech έναντι μόλις 19 δισ. το 2013. Οι εταιρείες επιχειρηματικών συμμετοχών (private equity / venture capital) επένδυσαν την περίοδο 2018-2019 περίπου 80 δισ. ευρώ στον κλάδο του FinTech από μόλις 2 δισ. δολάρια το 2010.

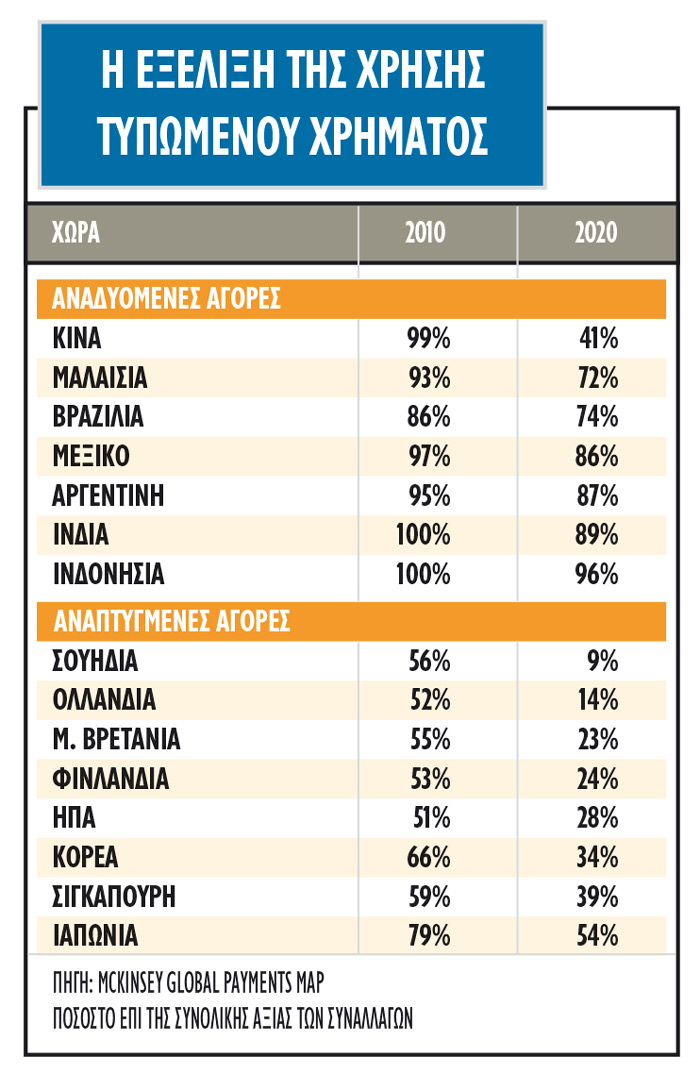

«Η Ευρώπη έμεινε πίσω σε αυτό τον ανταγωνισμό», είπε η πρόεδρος της ΕΚΤ προσθέτοντας πως «η απουσία ενιαίας αγοράς πληρωμών στην Ε.Ε. σημαίνει πως ξένοι πάροχοι έχουν πάρει κεφάλι». Κατά την κ. Lagarde αυτό δεν είναι οπωσδήποτε αρνητικό, αλλά σε μια περίοδο ενίσχυσης των προστατευτικών πολιτικών έχουμε δει και παραδείγματα αποκλεισμού από συστήματα πληρωμών. Περισσότερο από το ένα τέταρτο του παγκόσμιου πληθυσμού είναι χρήστες του Facebook, κάτι που μπορεί να προσφέρει στον αμερικανικό όμιλο ισχυρό πλεονέκτημα στην προώθηση του ψηφιακού νομίσματος Libra, πρόσθεσε. Στην Κίνα, για παράδειγμα, είπε η πρόεδρος της ΕΚΤ, μέσα σε μια δεκαετία τα μετρητά εξαφανίστηκαν από τις συναλλαγές που έγιναν ψηφιακές και σήμερα ελέγχονται από δύο τεχνολογικές εταιρείες (Alipay and WeChat Pay). Πρόκειται για εξέλιξη που μελετούν οι τράπεζες και οι εποπτικές αρχές τους, οι οποίες σήμερα π.χ. εγγυώνται τις καταθέσεις μέχρι 100.000 ευρώ στην Ευρωζώνη, χωρίς να ξέρουμε αν θα παρέχουν τις ίδιες εγγυήσεις για καταθέσεις σε ψηφιακό νόμισμα, σε ψηφιακά πορτοφόλια.

Οι κεντρικοί τραπεζίτες, και στην Ευρώπη, υποστηρίζουν πως ο έλεγχος των ηλεκτρονικών πληρωμών από πανίσχυρους διεθνείς ομίλους τεχνολογίας εγείρει ζητήματα που ξεκινούν από το ποιος κατέχει τα δεδομένα των συναλλαγών, πώς μπορούν να εντοπιστούν ύποπτες συναλλαγές στη μάχη για το ξέπλυμα βρώμικου χρήματος ή κατά της φοροδιαφυγής.

Για να μείνουν στο παιχνίδι, οι ισχυρές ευρωπαϊκές τράπεζες ανακοίνωσαν στις αρχές Ιουλίου την European Payments Initiative (EPI), η οποία με τη στήριξη κεντρικών τραπεζών και ΕΚΤ, επιδιώκει να δημιουργήσει ένα πραγματικά πανευρωπαϊκό σύστημα ηλεκτρονικών πληρωμών. Στόχος της EPI είναι να αξιοποιήσει την υποδομή TARGET Instant Payment Settlement, (TIPS) ώστε να παρέχει άμεσες πληρωμές, σε πραγματικό χρόνο, κάθε ημέρα του χρόνου. Η ΕΚΤ επεξεργάζεται, επίσης, το ενδεχόμενο έκδοσης του ψηφιακού ευρώ, ακολουθώντας αντίστοιχες πρωτοβουλίες άλλων κεντρικών τραπεζών ανά τον κόσμο.

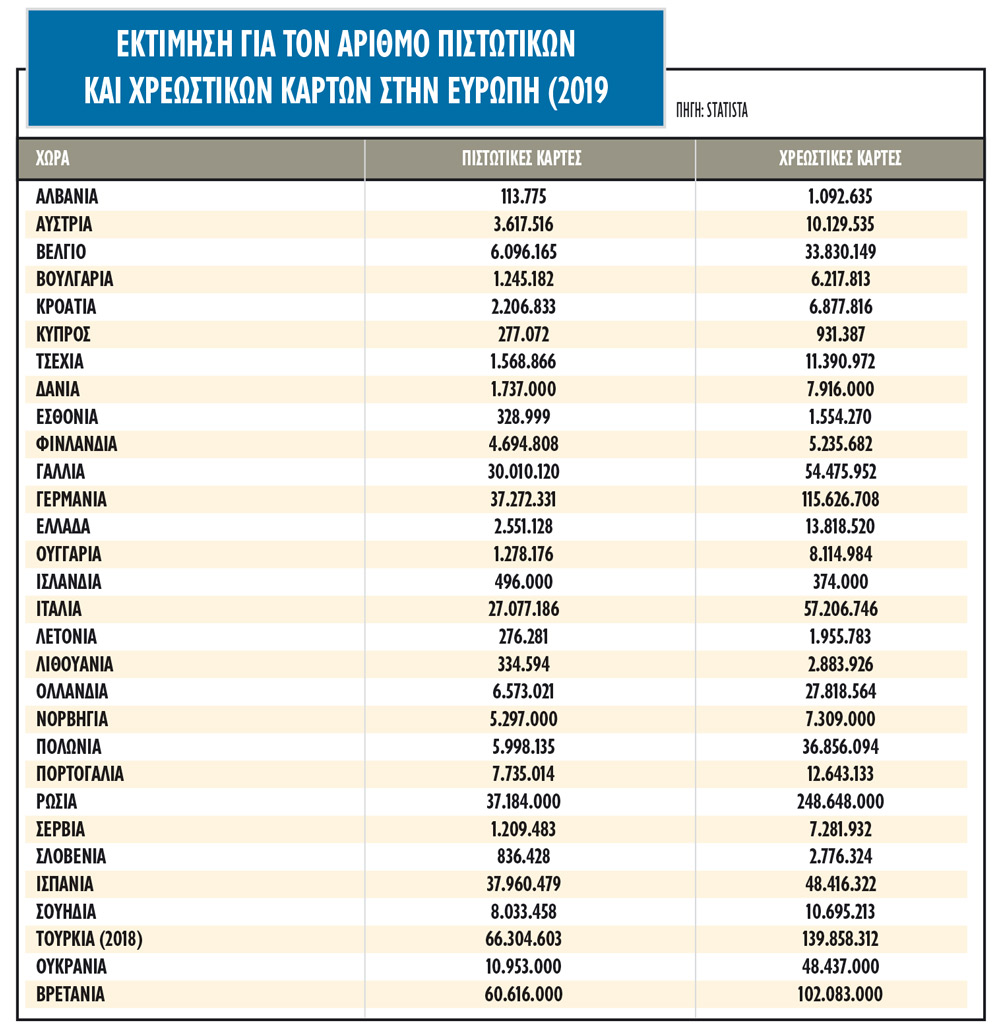

Από το χαρτί, στο smartphone και στο PC

Τα μετρητά παραμένουν ο κυριότερος τρόπος συναλλαγών στην Ευρωζώνη, αλλά το μερίδιό τους μειώνεται τόσο στις συναλλαγές μεταξύ προσώπων, όσο και σε σημεία πωλήσεων. Με βάση τον αριθμό, το μερίδιο των συναλλαγών σε μετρητά μειώθηκε από 79% το 2016 σε 73% το 2019 σύμφωνα με τα στοιχεία της ΕΚΤ. Με βάση την αξία, οι συναλλαγές σε μετρητά υποχώρησαν από 54% σε 48% στο ίδιο διάστημα. Την ίδια περίοδο οι συναλλαγές με κάρτες αυξήθηκαν από 39% σε 41% με βάση την αξία.

Μπορεί τα ποσοστά να φαντάζουν μικρά, αλλά σε ορισμένες κατηγορίες συναλλαγών, ειδικά στην Ελλάδα, υπάρχει μεγάλος περιορισμών των μετρητών, με αφορμή και την πανδημία. Για παράδειγμα πολλαπλασιάστηκαν όσοι πληρώνουν τους λογαριασμούς (ρεύματος, νερού κ.ά.) μέσω e-banking ή μέσω των ATMs των τραπεζών, αλλά και όσοι πληρώνουν ηλεκτρονικές αγορές με κάρτα (με περιορισμό της αντικαταβολής, που συνηθίζεται στη χώρα μας).

Στην Ευρωζώνη τα μετρητά χρησιμοποιούνται μόνο για το 11% της πληρωμής λογαριασμών (με βάση τον αριθμό συναλλαγών) και για μόλις το 6% με βάση την αξία. Την ίδια στιγμή, όμως, η ζήτηση για χαρτονομίσματα του ευρώ αυξάνεται με ρυθμό 10% ετησίως σύμφωνα με την ΕΚΤ, ενώ εκτοξεύθηκε λόγω της πανδημίας, καθώς αρκετά νοικοκυριά ήθελαν να έχουν ρευστό στο σπίτι. Η πανδημία οδήγησε όμως και σε πύκνωση του συνθήματος «πόλεμος στα μετρητά», καθώς τα χαρτονομίσματα και τα κέρματα θεωρήθηκαν μέσο διάδοσης του κορωνοϊού με αποτέλεσμα να υπάρξουν μέχρι και δημόσιες παρεμβάσεις από εταιρείες που δραστηριοποιούνται στον κύκλο διανομής μετρητών όπως η πανευρωπαϊκή ομοσπονδία των εταιρειών ασφαλείας (Confederation of European Security Services CoESS), η European Security Transport Association (ESTA) που μιλούν για απώλειες χιλιάδων θέσεων εργασίας λόγω της στροφής προς τις ηλεκτρονικές συναλλαγές.

Οι 35 εταιρείες με το καλύτερο εργασιακό περιβάλλον στην Ελλάδα

Οι 35 εταιρείες με το καλύτερο εργασιακό περιβάλλον στην Ελλάδα  Epsilon Net: Η αιφνιδιαστική είσοδος της TeamSystem και τα ερωτήματα

Epsilon Net: Η αιφνιδιαστική είσοδος της TeamSystem και τα ερωτήματα Κανονισμός ΧΑ: Υποβιβάζονται στην ΕΝΑ εισηγμένες με χαμηλό free float

Κανονισμός ΧΑ: Υποβιβάζονται στην ΕΝΑ εισηγμένες με χαμηλό free float Δραματική μείωση αποδοχών για τους νέους συνταξιούχους

Δραματική μείωση αποδοχών για τους νέους συνταξιούχους Ακίνητα: Μισθοί 12 ετών για να αγοραστεί ένα δυάρι στην Αθήνα!

Ακίνητα: Μισθοί 12 ετών για να αγοραστεί ένα δυάρι στην Αθήνα! Αποχωρεί ο συνιδρυτής και επικεφαλής επιστήμονας της OpenAI

Αποχωρεί ο συνιδρυτής και επικεφαλής επιστήμονας της OpenAI Η πρώτη αμερικανική Πολιτεία που αγόρασε Bitcoin

Η πρώτη αμερικανική Πολιτεία που αγόρασε Bitcoin Εντάχθηκαν στον MSCI Small Cap ΔΑΑ και Optima Bank

Εντάχθηκαν στον MSCI Small Cap ΔΑΑ και Optima Bank Ξαφνική αύξηση στις τιμές χονδρικής στο ρεύμα

Ξαφνική αύξηση στις τιμές χονδρικής στο ρεύμα Μάχη για τη ζωή του δίνει ο πρωθυπουργός της Σλοβακίας μετά τη δολοφονική επίθεση

Μάχη για τη ζωή του δίνει ο πρωθυπουργός της Σλοβακίας μετά τη δολοφονική επίθεση